Banca Ifis: l’utile netto dei nove mesi raggiunge i target previsti

per fine anno

Banca Ifis: l’utile netto dei nove mesi

raggiunge i target previsti per fine anno

Nonostante lo scenario macroeconomico

incerto e la difficile situazione generale, la Banca continua a

operare con efficienza e fiducia ed è nella condizione, anche dal

punto di vista patrimoniale, di affrontare i prossimi mesi con la

consapevolezza che saranno ancora caratterizzati da

instabilità

- Utile netto di 52,3 milioni di euro nei primi nove mesi del

2020, con tutti i tre trimestri dell’anno profittevoli

- Si rafforza la posizione patrimoniale con CET1 all’11,69%, in

rialzo di 73 punti base rispetto al 31 dicembre 2019

- Raccolta complessiva in crescita dell’8,1%: oltre 9,1 miliardi

di euro

- Accantonamenti per 47 milioni di euro a fronte del Covid-19, di

cui 11 milioni di euro in via prudenziale nel terzo trimestre 2020

per stima di potenziali effetti negativi connessi principalmente

alle moratorie

- Npl: acquisiti 1,7 miliardi di euro nel periodo gennaio -

ottobre 2020

- Confermati gli investimenti per accelerare la

digitalizzazione

Risultati primi nove mesi

2020

Dati riclassificati1 – 1° gennaio 2020 / 30

settembre 2020

- Margine di intermediazione a 321,7 milioni di

euro, in diminuzione rispetto ai 391,2 milioni di euro al 30

settembre 2019, per effetto del rallentamento dell’operatività che

l’emergenza sanitaria Covid-19 ha generato in tutti i settori.

- Costi operativi a 229,4 milioni di euro in

calo del 4,1% rispetto al 30 settembre 2019 se si escludono: 11,5

milioni di euro di proventi operativi netti derivanti da una

componente non ricorrente registrata nei primi nove mesi dello

scorso anno, 6,9 milioni di euro di accantonamenti al fondo

solidarietà registrati nel 2020 e 7,2 milioni di euro di maggiori

accantonamenti nel 2020 per rischio di credito su esposizioni di

firma.

Requisiti di capitale con il

consolidamento in La Scogliera

·CET1 in crescita a 11,69%

(10,96% al 31 dicembre 2019) verso un requisito SREP dell’8,12%;

TCR: 15,45% (14,58% al 31 dicembre 2019) verso un requisito SREP

del 12,5%. La generazione organica di capitale permetterà il pieno

assorbimento dell’acquisizione di Farbanca. I requisiti sono

calcolati escludendo il dividendo 2019, il cui pagamento è sospeso

per effetto delle disposizioni di Banca d’Italia e l’utile dei

primi nove mesi del 2020.

Requisiti di capitale senza il consolidamento in La

Scogliera2

·CET1: 15,64% (14,28% al 31 dicembre 2019);

TCR: 20,38% (18,64% al 31 dicembre 2019).

Guidance 2020

·Per il 2020 Banca Ifis prevede un utile nella parte alta della

guidance 2020 (tra 50 e 65 milioni di euro) comunicata lo scorso 6

agosto.

Mestre (Venezia), 5 novembre 2020 - Il Consiglio

di Amministrazione di Banca Ifis, riunitosi oggi e presieduto dal

Presidente Sebastien Egon Fürstenberg, ha approvato i risultati

relativi ai primi nove mesi del 2020.

«I risultati dei primi nove mesi del 2020 hanno

confermato la capacità di resilienza della Banca anche in momenti

di grande difficoltà come quello della pandemia da Covid-19 e

dimostrato la solidità del modello di business, che è ben

posizionato in nicchie di mercato profittevoli. Nonostante un

contesto macroeconomico senza precedenti, in una situazione di

generale sfiducia e incertezza, Banca Ifis ha chiuso i primi nove

mesi del 2020 con un utile di 52,3 milioni di euro raggiungendo le

guidance definite per l’anno in corso. Tutti i trimestri sono stati

profittevoli nonostante rettifiche e svalutazioni ragionevolmente

riconducibili alla situazione legata alla pandemia di Covid-19 per

circa 47,9 milioni di euro nei primi nove mesi dell’anno» spiega

Luciano Colombini, Amministratore Delegato di Banca

Ifis.

«Banca Ifis da inizio anno ha rafforzato il CET1

consolidato di 73 punti base, attestatosi all’11,69%, calcolato

escludendo il dividendo 2019 il cui pagamento è sospeso in

conformità con le raccomandazioni di Banca d’Italia ed escludendo

prudenzialmente l’utile dei primi nove mesi del 2020. La

generazione organica di capitale permetterà il pieno assorbimento

dell’acquisizione di Farbanca. Si conferma, inoltre, la tenuta

della qualità dell’attivo che ad oggi ha riportato pochi segni di

deterioramento sul portafoglio crediti, prevalentemente relativi a

posizioni che già presentavano criticità. Su questo fronte, a

copertura dei settori potenzialmente più impattati dalla pandemia,

nel terzo trimestre 2020, sono stati fatti accantonamenti

prudenziali per circa 11 milioni di euro sulla stima di potenziali

effetti negativi attesi e connessi, principalmente, alle moratorie.

Inoltre, in questi mesi pur mantenendo grande attenzione al

controllo dei costi sono stati confermati gli investimenti per

accelerare la digitalizzazione dei business e dei processi

organizzativi, che rimangono un obiettivo prioritario».

«Il portafoglio crediti del Settore Corporate

& Commercial Banking è ben diversificato per segmento, clienti

e geografia. In questi mesi abbiamo aderito alle moratorie e

sviluppato nuove piattaforme e prodotti, assistendo anche quelle

aziende non ricomprese nel perimetro con piani di ammortamento più

lunghi o attraverso il differimento delle rate. Il nostro impegno è

diretto a sostenere tutte quelle imprese che hanno una prospettiva

di crescita di lungo periodo.

Sul mercato Npl abbiamo confermato la nostra

leadership nell’asset unsecured small ticket con l’aggiudicazione

di grandi e piccoli deal che nei primi 10 mesi dell’anno ci hanno

fatto acquisire 1,7 miliardi di euro di crediti non performing in

valore nominale e che contribuiranno alla profittabilità del Gruppo

per i prossimi anni. Attualmente stiamo partecipando ad altri

processi di vendita per un totale di circa 2,4 miliardi di euro di

Npl. Nei primi nove mesi dell’anno, in un contesto di mercato molto

difficile, i recuperi di cassa sono in linea con il 2019:

un’attività che ha performato bene anche nel mese di ottobre».

«La nostra raccolta retail è solida e la

clientela ci dà conferma della sua fedeltà. Cambia la tipologia di

deposito, a seconda delle esigenze di investimento e del bisogno di

liquidità, e si registra una preferenza per i depositi di più lungo

periodo, quelli a 5 anni, che hanno dimostrato un incremento

annuale del 40%, grazie ai rendimenti più attraenti rispetto ad

altre forme di risparmio. Ottimi risultati, pari a circa 50 milioni

di euro, anche dalla raccolta sul mercato tedesco, grazie alla

partnership annunciata a luglio con Raisin».

«In uno scenario macroeconomico che rimane

incerto, dove molto dipenderà dalla durata e dall’impatto di questa

seconda ondata pandemica, Banca Ifis continua a operare con

efficienza e fiducia ed è nella condizione, anche dal punto di

vista patrimoniale, di affrontare i prossimi mesi con la

consapevolezza che saranno ancora caratterizzati da instabilità.

Quando il contesto macroeconomico si sarà stabilizzato,

presenteremo al mercato il nuovo Piano Industriale volto alla

crescita sostenibile del Gruppo» conclude

Colombini.

Principali dinamiche

DATI RICLASSIFICATI 3

Al fine di dare piena attuazione al modello di

business del Gruppo, previsto dal Piano Industriale 2020-2022, sono

state introdotte alcune modifiche ai Settori operativi

precedentemente esposti: il Settore Imprese, rinominato Commercial

& Corporate Banking, aggrega le attività commerciali rivolte

alle imprese ed esclude i portafogli creditizi erogati da

Interbanca prima della acquisizione e posti in run-off

(precedentemente aggregati nel Settore Imprese); il Settore Npl è

rimasto allineato al passato mentre l’ultimo Settore, ora

denominato Governance & Servizi e Non Core, è stato integrato

nella sezione Non Core che accoglie i portafogli esclusi da

Commercial & Corporate Banking.

Inoltre, si è proceduto a integrare

l’informativa di Settore relativamente alle componenti di conto

economico fino a portare la visione dei risultati a livello di

utile netto.

I valori comparativi sono stati riesposti in

linea con la nuova presentazione dei Settori di attività.

Di seguito le principali voci economiche dei

risultati del Gruppo Banca Ifis nei primi nove mesi del 2020.

Margine di intermediazione1

Il margine di intermediazione si attesta a 321,7

milioni di euro in diminuzione dell’17,8% rispetto all’omologo

periodo dell’esercizio precedente (391,2 milioni di euro).

L’emergenza sanitaria Covid-19 ha provocato una

generale contrazione dei margini in tutti i Settori, in particolare

in quelli dove l’operatività è legata al funzionamento del sistema

giudiziario in quanto, a causa della chiusura dei tribunali durante

il lockdown, con le attività dapprima congelate e poi in

rallentamento, vi sono state difficoltà nel procedere con il

recupero dei crediti. A ciò si aggiunge l’atteso e fisiologico

minor contributo del “reversal PPA”3 il cui effetto, nei primi nove

mesi del 2020, è pari a 27,5 milioni di euro rispetto a 47,1

milioni di euro del corrispondente periodo dell’esercizio

precedente. La differenza è accentuata anche dalle estinzioni

anticipate che sono avvenute nel corso del 2019.

Il margine di intermediazione del Settore

Commercial & Corporate Banking, pari a 159,5 milioni di euro, è

in diminuzione del 12,1%, rispetto al 30 settembre 2019. In calo

l’Area Factoring (-12,7%), l’Area Leasing (-8,7%) e l’Area

Corporate Banking & Lending che ha registrato una diminuzione

del 15,4%, principalmente per il minore contributo del “reversal

PPA”3 rispetto all’omologo periodo del 2019.

Rettifiche di valore nette1

Considerate nel loro complesso e includendo gli

accantonamenti per rischio di credito su garanzie e impegni pari a

7,2 milioni di euro, le rettifiche di valore nette per rischio

di credito, al 30 settembre 2020, ammontano a 55,0 milioni di euro,

in crescita rispetto ai 48,8 milioni di euro al 30 settembre 2019.

A fronte di minori accantonamenti nell’Area Factoring che era stata

negativamente influenzata nei primi nove mesi del 2019 da

rettifiche su alcune controparti singolarmente significative, si

contrappongono un incremento dell’Area Leasing, dovuto

principalmente alla prudente valutazione di settori più esposti a

deterioramento a seguito della pandemia nonché alcune svalutazioni

di esposizioni sia di cassa sia di firma derivanti principalmente

dalla ex controllata Interbanca.

Costi operativi

I costi operativi sono pari a 229,4 milioni di

euro (213,2 milioni di euro al 30 settembre 2019). Tale voce

risulta in calo del 4,1%, rispetto al corrispondente periodo

dell’esercizio precedente, se si escludono: 11,5 milioni di euro di

proventi operativi netti derivanti da una componente non ricorrente

registrata nei primi nove mesi dello scorso anno, 6,9 milioni di

euro di accantonamenti al fondo solidarietà registrati nel 2020 e

7,2 milioni di euro di maggiori accantonamenti nel 2020 per rischio

di credito su esposizioni di firma.

Nel dettaglio, le spese per il personale, pari a

89,3 milioni di euro, registrano una diminuzione del 6,7% (95,7

milioni di euro al 30 settembre 2019) per effetto di una prudente

politica di incentivazione e di un maggior controllo delle spese

correnti alla luce dell’attuale contesto. Il numero dei dipendenti

del Gruppo al 30 settembre 2020 è pari a 1.736 rispetto a 1.759

risorse al 30 settembre 2019.

Le altre spese amministrative, pari a 123,0

milioni di euro, al netto degli oneri relativi alla chiusura di

alcuni contenziosi fiscali riconducibili alla ex controllata

Interbanca per 30,9 milioni di euro compensati da altri proventi

per 42,4 milioni di euro, sono in contrazione del 3,3% rispetto al

30 settembre 2019. La variazione è principalmente dovuta a minori

imposte indirette e tasse (guidate dal Settore Npl), parzialmente

compensate da maggiori costi per servizi professionali e spese per

acquisto di beni e altri servizi.

L’utile dell’operatività corrente al lordo delle

imposte ammonta a 68,6 milioni di euro (-46,6% rispetto al 30

settembre 2019). Un risultato sul quale, nonostante l’effetto

positivo derivante dalla cessione dell’immobile di Milano per 24,2

milioni di euro, incidono negativamente l’effetto delle rettifiche

e svalutazioni ragionevolmente riconducibili al Covid-19 per circa

47 milioni di euro, gli accantonamenti su impegni e garanzie per

7,2 milioni di euro nonché un accantonamento di 6,9 milioni di euro

al fondo solidarietà per esuberi volontari.

L’utile netto di periodo del

Gruppo

Al 30 settembre 2020, l’utile netto di Gruppo si

attesta a 52,3 milioni di euro rispetto agli 84,0 milioni di euro

del 30 settembre 2019.

Focus sui singoli

Settori

Di seguito le principali dinamiche dei singoli

Settori che concorrono alla formazione dei risultati

economico-patrimoniali al 30 settembre 2020.

L’utile netto del Settore Commercial

& Corporate Banking è pari a 34,4 milioni di euro, in

diminuzione del 24,0% rispetto ai primi nove mesi dello scorso

esercizio. Tale variazione è determinata dalla riduzione del

margine di intermediazione per 21,9 milioni di euro, parzialmente

compensata da minori rettifiche di valore per rischio di credito

per 2,0 milioni di euro. I costi operativi sono complessivamente

diminuiti di 5,3 milioni di euro, rispetto al dato dei primi nove

mesi del 2019.

- Il contributo dell’Area Factoring al margine

di intermediazione del Settore Commercial & Corporate Banking,

nei primi nove mesi dell’anno, ammonta a 107,6 milioni di euro, in

diminuzione del 12,7% rispetto allo stesso periodo dello scorso

esercizio. Sul risultato influisce il minor contributo del margine

di interesse (in calo di 5,8 milioni di euro) e delle commissioni

nette (in flessione di 9,9 milioni di euro). Nel terzo trimestre

dell’esercizio in corso, il margine di intermediazione è diminuito

di 7,1 milioni di euro (margine di interesse in calo di 3,4 milioni

di euro e commissioni nette in diminuzione di 3,7 milioni di euro).

Tale variazione è riconducibile alla diminuzione delle masse

gestite sia in termini di turnover (in calo di 619 milioni di euro

nel terzo trimestre del 2020 rispetto al corrispondente periodo

dell’esercizio precedente) sia in termini di montecrediti

outstanding, pari a 3,1 miliardi di euro e in diminuzione di 0,4

miliardi di euro.

- Il margine di intermediazione dell’Area

Leasing risulta pari a 36,5 milioni di euro, -8,7%

rispetto al dato del 30 settembre 2019; tale variazione è

imputabile all’effetto combinato di minori interessi attivi, a

seguito di un incremento nel mix di volumi della componente di

leasing finanziario a minore marginalità, di minori commissioni

d’incasso per effetto della moratoria e di minori rimborsi a causa

dei minori volumi erogati nel periodo.

- Il margine di intermediazione dell’Area Corporate

Banking & Lending, pari a 15,4 milioni di euro al 30

settembre 2020, è diminuito di 2,8 milioni di euro rispetto allo

stesso periodo dell’esercizio precedente risentendo di una

diminuzione degli interessi attivi e delle commissioni legate

all’attività di finanza strutturata, solo parzialmente compensati

dal contributo sul margine di maggiori erogazioni a medio-lungo

termine alle PMI.

L’utile del periodo del Settore

Npl è pari a circa 12,8 milioni di euro, in contrazione

del 65,2%, principalmente per gli effetti negativi derivanti dalla

crisi economico-sanitaria legata alla pandemia di Covid-19.Il

margine di intermediazione del Settore4 ammonta a 116,7 milioni di

euro rispetto ai 164,2 milioni di euro al 30 settembre 2019 ed è

caratterizzato dalle seguenti voci:

- la voce “Interessi attivi da costo ammortizzato”, riferita agli

interessi che maturano al tasso di interesse effettivo originario,

passa da 95,7 milioni di euro a 103,8 milioni di euro al 30

settembre 2020 con un incremento del 8,4% dovuto principalmente

all’aumento delle masse di crediti al costo ammortizzato, in cui

l’apporto maggiore è da ricondursi per 51,8 milioni di euro al

bacino dei precetti, pignoramenti e ODA, e per 19,9 milioni di euro

al bacino dei piani di rientro;

- in diminuzione, al contrario, il contributo delle “Altre

componenti del margine di interesse da variazione di cash flow” che

includono l’effetto economico derivante della variazione dei cash

flow attesi in funzione dei maggiori o minori incassi realizzati o

attesi rispetto alle precedenti previsioni. Tale componente passa

da 74,2 milioni di euro dei primi nove mesi 2019 a 27,8 milioni di

euro al 30 settembre 2020 con un decremento del 62,5%. Al risultato

dell’esercizio in corso contribuiscono per circa 29,7 milioni di

euro le azioni di precetto, pignoramento e ODA, mentre la gestione

stragiudiziale pesa per -0,6 milioni di euro e il bacino secured e

corporate pesa per circa -2,0 milioni di euro. Complessivamente,

nel periodo, ha fortemente influito la chiusura dei tribunali nei

mesi di marzo, aprile e maggio che ha generato una riduzione,

rispetto al corrispondente periodo dell’esercizio precedente,

dell’ottenimento di precetti, pignoramenti e ODA;

- le commissioni nette sono equamente ripartite tra l’aumento

delle commissioni passive su incassi e pagamenti e la riduzione

delle commissioni attive derivanti dall’attività di servicing su

portafogli di terzi.

I costi operativi evidenziano una diminuzione

del 10,9% passando da 112,3 milioni di euro dei primi nove mesi del

2019 a 100,0 milioni di euro al 30 settembre 2020. La variazione è

principalmente dovuta ai costi variabili collegati al recupero dei

crediti e, in particolar modo, a quelli relativi alle attività di

recupero giudiziale impattati dalla chiusura dei tribunali per

l’emergenza Covid-19.

L’utile netto del Settore Governance

& Servizi e Non Core è pari a 5,3 milioni di euro, in

aumento rispetto ai 2,1 milioni di euro dei primi nove mesi dello

scorso esercizio e accoglie la plusvalenza, al netto dei relativi

costi di vendita, di 24,2 milioni di euro derivante dalla cessione

dell’immobile di Corso Venezia a Milano, parzialmente compensata

dai maggiori costi relativi all’accantonamento al fondo di

solidarietà per 6,9 milioni di euro e dai maggiori accantonamenti

di 4,3 milioni di euro per rischio di credito connesso a impieghi

di firma.

Il margine di intermediazione del Settore si

attesta a 45,4 milioni di euro, sostanzialmente in linea con il

dato al 30 settembre 2019.

I costi operativi si attestano a 45,0 milioni di

euro, con un incremento di 33,7 milioni di euro rispetto ai primi

nove mesi dell’esercizio precedente. Nel 2019 la voce beneficiava

dell’effetto netto di 11,5 milioni di euro connesso alla

definizione di alcuni contenziosi fiscali della ex-Interbanca.

Infatti, le altre spese amministrative al 30 settembre 2019

includevano 30,9 milioni di euro di oneri relativi alla chiusura di

alcuni contenziosi fiscali riconducibili alla ex controllata

Interbanca, il cui impatto economico era integralmente compensato

nella voce “altri proventi netti di gestione” per euro 42,4 milioni

di euro (comprensivo anche del relativo effetto fiscale) a fronte

dell’attivazione delle garanzie in essere.

Di seguito la composizione delle

principali voci patrimoniali del Gruppo Banca Ifis al 30 settembre

2020.

Crediti verso clientela valutati

al costo ammortizzato

Il totale dei crediti verso la clientela

valutati al costo ammortizzato è pari a 7.957,4 milioni di euro, in

aumento del 4,0% rispetto al 31 dicembre 2019. In particolare,

rispetto al 31 dicembre 2019, il Settore Commercial & Corporate

Banking è in diminuzione del 7,7% mentre il Settore Npl e il

Settore Governance & Servizi e Non Core crescono

rispettivamente del 3,5% e del 71,5%.

Al 30 settembre 2020, le attività deteriorate

nette del Settore Commercial & Corporate Banking si attestano a

190,6 milioni di euro, in diminuzione di 35,8 milioni di euro

rispetto al valore al 31 dicembre 2019 (226,4 milioni di euro) e

sono cosi composte:

- le sofferenze nette ammontano a 41,8 milioni di euro e sono

sostanzialmente stabili come il rapporto sofferenze nette su totale

crediti (0,8%);

- le inadempienze probabili nette presentano un saldo di 90,0

milioni di euro in aumento dell’1,6% rispetto agli 88,6 milioni di

euro al 31 dicembre 2019;

- le esposizioni scadute deteriorate nette ammontano a 58,9

milioni di euro contro i 96,0 milioni di euro al 31 dicembre 2019

(-38,7%) con coverage ratio del 10,0% rispetto all’8,4% al 31

dicembre 2019.

Il Gross Npe ratio del Settore Commercial &

Corporate Banking è pari a 8,6% (8,5% al 31 dicembre 2019); il Net

Npe ratio si attesta a 3,8% (4,2% al 31 dicembre 2019).

Raccolta

Nel corso dei primi nove mesi del 2020 il Gruppo

ha proseguito la strategia di consolidamento della raccolta

wholesale con l’obiettivo di garantire un miglior equilibrio

rispetto alla raccolta retail. In linea con questa strategia, nel

periodo di riferimento, sono state realizzate operazioni sul

mercato del debito con investitori istituzionali.

Al 30 settembre 2020 il totale della raccolta è

di 9.152,9 milioni di euro, +8,1% rispetto alla fine dell’esercizio

2019, e la struttura del funding risulta così composta:

- 53,7% Clientela

- 12,1% Titoli di debito

- 9,7% ABS

- 21,8% TLTRO

- 2,7% Altro

Al 30 settembre 2020, i debiti verso la

clientela ammontano a 4.915,6 milioni di euro (-7,0% rispetto al 31

dicembre 2019) sostanzialmente per effetto della diminuzione della

raccolta retail che passa da 4.791,0 milioni di euro al 31 dicembre

2019 a 4.416,7 milioni di euro al 30 settembre 2020.

I debiti verso banche ammontano a 2.245,8

milioni di euro in crescita del 134,1% rispetto al dato al 31

dicembre 2019. Tale incremento è sostanzialmente riconducibile alla

sottoscrizione a giugno 2020 di una tranche TLTRO III di nominali

1.900 milioni di euro con scadenza giugno 2023 e al contestuale

rimborso anticipato della tranche TLTRO II sottoscritta nel 2017

per nominali 700 milioni di euro. Tale sottoscrizione si aggiunge

alla tranche da nominali 100 milioni sottoscritta a dicembre 2019 e

a depositi a scadenza presso altre banche per 248,5 milioni di

euro.

I titoli in circolazione ammontano a 1.991,5

milioni di euro. La voce comprende per complessivi 887,9 milioni di

euro (-22,8% rispetto al 31 dicembre 2019) i titoli emessi dalla

società veicolo, nell’ambito dell’operazione di cartolarizzazione

di crediti commerciali posta in essere a fine 2016. La voce include

altresì le obbligazioni senior emesse da Banca Ifis per 625,6

milioni di euro, interessi compresi, nonché il bond Tier 2 per

415,6 milioni di euro, inclusi gli interessi. La residua parte dei

titoli in circolazione al 30 settembre 2020 si riferisce a un

prestito obbligazionario per 61,4 milioni di euro emesso, a suo

tempo, dall’incorporata Interbanca.

Patrimonio e

ratio

Il patrimonio netto consolidato del Gruppo al 30

settembre 2020 è pari a 1.512,3 milioni di euro rispetto ai 1.539,0

milioni di euro del 31 dicembre 2019.

I coefficienti con il consolidamento

prudenziale in La Scogliera al 30 settembre 2020 si

attestano per il CET1 all’11,69%4 (rispetto al 10,96% al 31

dicembre 2019), per il TIER1 all’12,27%4 (11,56% al 31 dicembre

2019) e per il Total Capital al 15,45%4 (rispetto al 14,58% al 31

dicembre 2019).

I coefficienti del solo Gruppo Banca

Ifis, senza considerare gli effetti del consolidamento

nella controllante La Scogliera, al 30 settembre 2020 si attestano

per il CET1 al 15,64%4 (rispetto al 14,28% al 31 dicembre 2019),

per il TIER1 a 15,64%4 (14,28% al 31 dicembre 2019) e per il Total

Capital al 20,38%4 (rispetto al 18,64% al 31 dicembre 2019).

Si segnala inoltre che Banca d’Italia ha

richiesto al Gruppo Banca Ifis di soddisfare per il 2020, in

continuità con il 2019, i seguenti requisiti di capitale a livello

consolidato, comprensivi del 2,5% a titolo di riserva di

conservazione del capitale:

- coefficiente di capitale primario di classe 1 (CET1 ratio) pari

all’8,12%, vincolante nella misura del 5,62%;

- coefficiente di capitale di classe 1 (TIER1 ratio) pari al

10,0%, vincolante nella misura del 7,5%;

- coefficiente di capitale totale (Total Capital ratio) pari al

12,5%, vincolante nella misura del 10,0%.

Il Gruppo Banca Ifis al 30 settembre 2020

soddisfa ampiamente i predetti requisiti prudenziali.

Fatti di rilievo avvenuti nel

periodo

Il Gruppo Banca Ifis, adottando un approccio di

trasparenza e tempestività nella comunicazione al mercato, pubblica

costantemente informazioni sui fatti di rilievo tramite comunicati

stampa. Si rimanda alla sezione “Investor Relations” ed alla

sezione “Media” del sito web istituzionale www.bancaifis.it per

visualizzare tutti i comunicati stampa.

Comunicazione in merito alla

politica di distribuzione dei dividendi relativi all’esercizio

2019

Il Consiglio di Amministrazione di Banca Ifis,

lo scorso 1° aprile ha deciso di attenersi responsabilmente alla

raccomandazione di Banca d’Italia del 27 marzo 2020 in merito alla

politica dei dividendi nel contesto della pandemia da Covid-19,

proponendo di rinviare il pagamento dei dividendi a valere

sull’esercizio 2019, almeno fino al 1° ottobre 2020, e quindi di

procedere al detto pagamento dopo tale data ove, prima di allora,

non fossero state emanate disposizioni normative regolamentari o

raccomandazioni delle Autorità di Vigilanza ostative a ciò. Il 6

agosto 2020, il Consiglio di Amministrazione ha preso atto

dell’emanazione del provvedimento di Banca d’Italia del 28 luglio

2020 con il quale l’Autorità di Vigilanza ha raccomandato a tutte

le banche di astenersi fino al 1° gennaio 2021 dal pagare dividendi

relativi agli esercizi 2019 e 2020, precisando che la limitazione

si riferisce ai pagamenti in contanti che hanno l’effetto di

ridurre il livello e la qualità del CET1.

Dichiarazione del dirigente

preposto alla redazione dei documenti contabili

societari

Il dirigente preposto alla redazione dei

documenti contabili societari, Mariacristina Taormina, dichiara ai

sensi del comma 2 articolo 154 bis del Testo Unico della Finanza

che l’informativa contabile contenuta nel presente comunicato

corrisponde alle risultanze documentali, ai libri e alle scritture

contabili.

|

Rosalba BenedettoDirettore Comunicazione,

Marketing e Relazioni esterneBanca Ifis S.p.A.

Eleonora VallinResponsabile Ufficio StampaBanca

Ifis S.p.A.M. +39 342 8554140 |

Martino Da RioResponsabile IR e Corporate

DevelopmentBanca Ifis S.p.A.M. +39 02 24129953

Claudia Caracausi, Davide BruzzeseUfficio

StampaImage Building+ 39 02 89011300 |

Schemi di Bilancio

Riclassificati

Le rettifiche/riprese di valore nette su

crediti afferenti al Settore Npl sono state interamente

riclassificate fra gli interessi attivi e proventi assimilati al

fine di dare una rappresentazione maggiormente aderente alle

peculiarità di tale business e quale parte integrante del

rendimento.

Stato Patrimoniale

Consolidato

| VOCI

DELL'ATTIVO (in migliaia di euro) |

CONSISTENZE

AL |

VARIAZIONE |

|

30.09.2020 |

31.12.2019 |

ASSOLUTA |

% |

|

Cassa e disponibilità liquide |

58 |

56 |

2 |

3,6% |

|

Attività finanziarie detenute per la negoziazione con impatto a

conto economico |

24.163 |

24.313 |

(150) |

(0,6)% |

|

Attività finanziarie obbligatoriamente valutate al fair value con

impatto a conto economico |

103.487 |

112.785 |

(9.298) |

(8,2)% |

|

Attività finanziarie valutate al fair value con impatto sulla

redditività complessiva |

1.162.008 |

1.173.808 |

(11.800) |

(1,0)% |

|

Crediti verso banche valutati al costo ammortizzato |

1.016.707 |

626.890 |

389.817 |

62,2% |

|

Crediti verso clientela valutati al costo ammortizzato |

7.957.357 |

7.651.226 |

306.131 |

4,0% |

|

Partecipazioni |

4 |

6 |

(2) |

(33,3)% |

|

Attività materiali |

110.366 |

106.301 |

4.065 |

3,8% |

|

Attività immateriali |

60.800 |

60.919 |

(119) |

(0,2)% |

|

di cui: |

|

|

|

|

|

- avviamento |

39.501 |

39.542 |

(41) |

(0,1)% |

|

Attività fiscali: |

377.122 |

391.185 |

(14.063) |

(3,6)% |

|

a) correnti |

45.454 |

56.869 |

(11.415) |

(20,1)% |

|

b) anticipate |

331.668 |

334.316 |

(2.648) |

(0,8)% |

|

Attività non correnti e gruppi di attività in via di

dismissione |

- |

25.560 |

(25.560) |

(100,0)% |

|

Altre attività |

386.564 |

352.975 |

33.589 |

9,5% |

|

Totale dell'attivo |

11.198.636 |

10.526.024 |

672.612 |

6,4% |

| VOCI DEL

PASSIVO E DEL PATRIMONIO NETTO (in migliaia di euro) |

CONSISTENZE

AL |

VARIAZIONE |

|

30.09.2020 |

31.12.2019 |

ASSOLUTA |

% |

|

Debiti verso banche valutati al costo ammortizzato |

2.245.825 |

959.477 |

1.286.348 |

134,1% |

|

Debiti verso clientela valutati al costo ammortizzato |

4.915.588 |

5.286.239 |

(370.651) |

(7,0)% |

|

Titoli in circolazione valutati al costo ammortizzato |

1.991.481 |

2.217.529 |

(226.048) |

(10,2)% |

|

Passività finanziarie di negoziazione |

22.824 |

21.844 |

980 |

4,5% |

|

Passività fiscali: |

42.054 |

69.018 |

(26.964) |

(39,1)% |

|

a) correnti |

7.082 |

28.248 |

(21.166) |

(74,9)% |

|

b) differite |

34.972 |

40.770 |

(5.798) |

(14,2)% |

|

Altre passività |

407.479 |

390.022 |

17.457 |

4,5% |

|

Trattamento di fine rapporto del personale |

10.179 |

9.977 |

202 |

2,0% |

|

Fondi per rischi e oneri |

50.930 |

32.965 |

17.965 |

54,5% |

|

Riserve da valutazione |

(19.587) |

(3.037) |

(16.550) |

n.s. |

|

Riserve |

1.320.483 |

1.260.238 |

60.245 |

4,8% |

|

Sovrapprezzi di emissione |

102.491 |

102.285 |

206 |

0,2% |

|

Capitale |

53.811 |

53.811 |

- |

0,0% |

|

Azioni proprie (-) |

(2.948) |

(3.012) |

64 |

(2,1)% |

|

Patrimonio di pertinenza di terzi (+ / -) |

5.680 |

5.571 |

109 |

2,0% |

|

Utile del periodo |

52.346 |

123.097 |

(70.751) |

(57,5)% |

|

Totale del passivo e del patrimonio netto |

11.198.636 |

10.526.024 |

672.612 |

6,4% |

Conto Economico Consolidato Riclassificato

| VOCI (in

migliaia di euro) |

PRIMI NOVE

MESI |

VARIAZIONE |

|

2020 |

2019 |

ASSOLUTA |

% |

|

Margine di interesse |

260.801 |

324.638 |

(63.837) |

(19,7)% |

|

Commissioni nette |

55.495 |

68.729 |

(13.234) |

(19,3)% |

|

Altre componenti del margine di intermediazione |

5.407 |

(2.124) |

7.531 |

(354,6)% |

|

Margine di intermediazione |

321.703 |

391.243 |

(69.540) |

(17,8)% |

|

Rettifiche/Riprese di valore nette per rischio di credito |

(47.856) |

(49.014) |

1.158 |

(2,4)% |

|

Risultato netto della gestione finanziaria |

273.847 |

342.229 |

(68.382) |

(20,0)% |

|

Spese amministrative: |

(212.298) |

(253.792) |

41.494 |

(16,3)% |

|

a) spese per il personale |

(89.310) |

(95.697) |

6.387 |

(6,7)% |

|

b) altre spese amministrative |

(122.988) |

(158.095) |

35.107 |

(22,2)% |

|

Accantonamenti netti ai fondi per rischi e oneri |

(20.920) |

(12.025) |

(8.895) |

74,0% |

|

Rettifiche/Riprese di valore nette su attività materiali e

immateriali |

(13.087) |

(12.793) |

(294) |

2,3% |

|

Altri oneri/proventi di gestione |

16.902 |

65.370 |

(48.468) |

(74,1)% |

|

Costi operativi |

(229.403) |

(213.240) |

(16.163) |

7,6% |

|

Utile da cessioni di investimenti |

24.161 |

(408) |

24.569 |

n.s. |

|

Utile della operatività corrente al lordo delle

imposte |

68.605 |

128.581 |

(59.976) |

(46,6)% |

|

Imposte sul reddito di periodo dell'operatività corrente |

(16.143) |

(44.528) |

28.385 |

(63,7)% |

|

Utile del periodo |

52.462 |

84.053 |

(31.591) |

(37,6)% |

|

Utile di periodo di pertinenza di terzi |

116 |

57 |

59 |

103,5% |

|

Utile di periodo di pertinenza della

Capogruppo |

52.346 |

83.996 |

(31.650) |

(37,7)% |

Conto Economico Consolidato Riclassificato: 3°

Trimestre

| VOCI (in

migliaia di euro) |

3°

TRIMESTRE |

VARIAZIONE |

|

2020 |

2019 |

ASSOLUTA |

% |

|

Margine di interesse |

91.122 |

91.081 |

41 |

0,0% |

|

Commissioni nette |

15.688 |

22.190 |

(6.502) |

(29,3)% |

|

Altre componenti del margine di intermediazione |

2.102 |

(1.225) |

3.327 |

(271,6)% |

|

Margine di intermediazione |

108.912 |

112.046 |

(3.134) |

(2,8)% |

|

Rettifiche/Riprese di valore nette per rischio di credito |

(14.516) |

(13.968) |

(548) |

3,9% |

|

Risultato netto della gestione finanziaria |

94.396 |

98.078 |

(3.682) |

(3,8)% |

|

Spese amministrative: |

(69.553) |

(75.274) |

5.721 |

(7,6)% |

|

a) spese per il personale |

(28.630) |

(31.534) |

2.904 |

(9,2)% |

|

b) altre spese amministrative |

(40.923) |

(43.740) |

2.817 |

(6,4)% |

|

Accantonamenti netti ai fondi per rischi e oneri |

(4.619) |

(5.653) |

1.034 |

(18,3)% |

|

Rettifiche/Riprese di valore nette su attività materiali e

immateriali |

(4.490) |

(4.517) |

27 |

(0,6)% |

|

Altri oneri/proventi di gestione |

4.717 |

11.454 |

(6.737) |

(58,8)% |

|

Costi operativi |

(73.945) |

(73.990) |

45 |

(0,1)% |

|

Utile della operatività corrente al lordo delle

imposte |

20.451 |

24.088 |

(3.637) |

(15,1)% |

|

Imposte sul reddito di periodo dell'operatività corrente |

(4.811) |

(8.343) |

3.532 |

(42,3)% |

|

Utile del periodo |

15.640 |

15.745 |

(105) |

(0,7)% |

|

Utile di periodo di pertinenza di terzi |

50 |

15 |

35 |

233,3% |

|

Utile di periodo di pertinenza della

Capogruppo |

15.590 |

15.730 |

(140) |

(0,9)% |

Fondi propri e coefficienti patrimoniali

| FONDI PROPRI

E COEFFICIENTI PATRIMONIALI(in migliaia di

euro) |

CONSISTENZE |

|

30.09.2020 |

31.12.2019 |

|

Capitale primario di classe 1 (CET1) |

992.755 |

1.008.865 |

|

Capitale di classe 1 (T1) |

1.042.070 |

1.064.524 |

|

Totale Fondi propri |

1.311.531 |

1.342.069 |

|

Totale attività ponderate per il rischio

(RWA) |

8.489.946 |

9.206.155 |

|

Ratio – Capitale primario di classe 1 |

11,69% |

10,96% |

|

Ratio – Capitale di classe 1 |

12,27% |

11,56% |

|

Ratio – Totale Fondi propri |

15,45% |

14,58% |

Il capitale primario di classe 1, il capitale di

classe 1 e il totale Fondi propri al 30 settembre 2020 non

includono gli utili generati dal Gruppo Bancario nei primi nove

mesi 2020.

| FONDI PROPRI

E COEFFICIENTI PATRIMONIALI:PERIMETRO DEL GRUPPO

BANCARIO BANCA IFIS(in migliaia di

euro) |

CONSISTENZE |

|

30.09.2020 |

31.12.2019 |

|

Capitale primario di classe 1 (CET1) |

1.323.807 |

1.312.821 |

|

Capitale di classe 1 (T1) |

1.323.807 |

1.312.821 |

|

Totale Fondi propri |

1.724.189 |

1.713.198 |

|

Totale attività ponderate per il rischio

(RWA) |

8.462.054 |

9.190.900 |

|

Ratio – Capitale primario di classe 1 |

15,64% |

14,28% |

|

Ratio – Capitale di classe 1 |

15,64% |

14,28% |

|

Ratio – Totale Fondi propri |

20,38% |

18,64% |

Il capitale primario di classe 1, il capitale di

classe 1 e il totale Fondi propri al 30 settembre 2020 non

includono gli utili generati dal Gruppo Bancario nei primi nove

mesi 2020.

1 Le rettifiche di valore nette su crediti

afferenti al Settore Npl sono interamente riclassificate fra gli

interessi attivi e proventi assimilati al fine di dare una

rappresentazione maggiormente aderente alle peculiarità di tale

business essendo esse parte integrante del rendimento

complessivo.

2 I fondi propri, le attività ponderate per il

rischio e i coefficienti di solvibilità consolidati al 30 settembre

2020 sono stati determinati avendo a riferimento i principi

regolamentari contenuti nella Direttiva 2013/36/UE (CRD IV) e nel

Regolamento (UE) 575/2013 (CRR) del 26 giugno 2013 recepiti nelle

Circolari della Banca d’Italia n. 285 e n. 286 del 17 dicembre

2013. L’articolo 19 del CRR prevede ai fini prudenziali il

consolidamento di Banca Ifis nella Holding La Scogliera. Con

finalità informative si è provveduto a calcolare i medesimi indici

senza includere gli effetti del consolidamento in La Scogliera.

Pertanto, il totale fondi propri qui indicato è relativo al solo

perimetro del Gruppo Banca Ifis, che dunque esclude gli effetti

derivanti dal consolidamento ai fini prudenziali nella controllante

La Scogliera S.p.A.

1 Le rettifiche di valore nette su crediti

afferenti al Settore Npl sono interamente riclassificate fra gli

interessi attivi e proventi assimilati al fine di dare una

rappresentazione maggiormente aderente alle peculiarità di tale

business essendo esse parte integrante del rendimento complessivo.3

Con “reversal PPA” si intende lo smontamento temporale del

differenziale tra il valore di fair value determinato in sede di

business combination e il valore contabile di bilancio dei crediti

dell’ex Gruppo GE Capital Interbanca, acquisito il 30 novembre

2016.

4 Le rettifiche di valore nette su crediti

afferenti al Settore Npl sono interamente riclassificate fra gli

Interessi attivi e proventi assimilati al fine di dare una

rappresentazione maggiormente aderente alle peculiarità di tale

business essendo esse parte integrante del rendimento

complessivo.

4 Il capitale primario di classe 1, il capitale

di classe 1 e il totale Fondi propri al 30 settembre 2020 non

includono gli utili generati dal Gruppo Bancario nei primi nove

mesi 2020.

- 20201105_Banca Ifis l’utile netto dei nove mesi raggiunge i

target_ITA

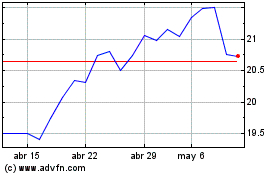

Banca IFIS (BIT:IF)

Gráfica de Acción Histórica

De Mar 2024 a Abr 2024

Banca IFIS (BIT:IF)

Gráfica de Acción Histórica

De Abr 2023 a Abr 2024