Vivendi: scissione potrebbe aumentare valore di mercato combinato delleattività separate -- Market Talk

14 Diciembre 2023 - 4:43AM

MF Dow Jones (Italian)

Articolo originale pubblicato su Dow Jones English Newswire,

traduzione a cura della redazione Il Sole 24 Ore Radiocor.

(Il Sole 24 Ore Radiocor Plus) - Milano, 14 dic - La mossa di

Vivendi di esplorare una scissione in tre attività dovrebbe essere

presa bene in quanto la capitalizzazione di mercato combinata delle

entità attuali potrebbe essere di circa il 40% superiore

all'attuale valore di mercato, affermano gli analisti di UBS in una

nota.

Il gruppo francese dei media ha dichiarato che le entità

risultanti saranno quotate in borsa e che saranno strutturate

attorno alle attività televisive di Canal+, alla società

pubblicitaria Havas e a una società di investimento che includerà

la quota di maggioranza recentemente acquisita nel gruppo

editoriale e di vendita al dettaglio di viaggi Lagardere.

Secondo le stime di UBS, se Canal+ e Havas non subissero sconti

da conglomerato e se la società di investimento fosse quotata allo

stesso livello di sconto di Vivendi, la capitalizzazione di mercato

combinata delle tre entità potrebbe essere superiore di circa il

40% rispetto a quella attuale.

Le azioni sono in rialzo dell'8,7%.

(adria.calatayud@dowjones.com)

(END) Dow Jones Newswires

December 14, 2023 05:28 ET (10:28 GMT)

Copyright (c) 2023 Dow Jones-Radiocor

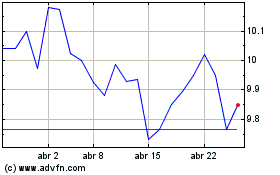

Vivendi (EU:VIV)

Gráfica de Acción Histórica

De Abr 2024 a May 2024

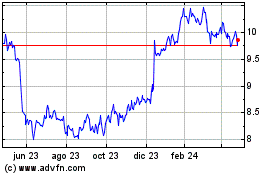

Vivendi (EU:VIV)

Gráfica de Acción Histórica

De May 2023 a May 2024