Bouygues : Projet de note d'information concernant l'offre publique

de retrait visant les actions de la société Colas suivie d'un

retrait obligatoire

PROJET D’OFFRE PUBLIQUE

DE RETRAIT VISANT LES ACTIONS DE LA

SOCIÉTÉ COLAS SUIVIE D’UN RETRAIT

OBLIGATOIRE

Initiée

par la société Bouygues

S.A.

Présentée par

Établissement présentateur et

garant

PRIX DE

L’OFFRE : 175 euros par action Colas

DURÉE DE

L’OFFRE : 10 jours de négociation

Le calendrier de

l’offre sera déterminé par l’Autorité des marchés financiers

(« AMF ») conformément à son règlement

général

AVIS

IMPORTANT

Sous réserve de la

décision de conformité de l’AMF, à l’issue de l’offre publique de

retrait faisant l’objet du présent projet de note d’information, la

procédure de retrait obligatoire prévue à l’article L. 433-4, II du

code monétaire et financier sera mise en œuvre et les actions Colas

qui n’auront pas été apportées à l’offre publique de retrait seront

transférées à Bouygues S.A., moyennant une indemnisation égale au

prix de l’offre publique de retrait.

Le présent projet de

note d’information doit être lu conjointement avec les autres

documents publiés en relation avec le projet d’offre. Notamment,

conformément à l’article 231-28 du règlement général de l’AMF, une

description des caractéristiques juridiques, financières et

comptables de la société Bouygues S.A. sera mise à disposition du

public au plus tard la veille de l’ouverture de l’offre publique de

retrait. Un communiqué sera diffusé pour informer le public des

modalités de mise à disposition de ces documents.

Le présent projet de

note d’information a été établi et déposé auprès de l’AMF le 20

septembre 2023, conformément aux dispositions des articles 231-13,

231-16, 231-18, 236-3 et 237-1 du règlement général de l’AMF.

Le projet

d’offre et le présent projet de note d’information restent soumis à

l’examen de l’AMF.

Le présent projet de note d’information est

disponible sur les sites Internet de l’AMF (www.amf-france.org) et

de Bouygues S.A. (www.bouygues.com) et peut être obtenu sans frais

auprès de Bouygues S.A. (32 avenue Hoche, 75008 Paris) et de

Portzamparc BNP Paribas Group (16 rue de Hanovre, 75002 Paris).

Table des matières

1.

PRÉSENTATION

DE

L’OFFRE 5

1.1 Introduction 5

1.2 Contexte

et motifs de

l’Offre 6

1.2.1 Contexte de

l’Offre 6

1.2.2 Répartition du

capital et des droits de vote de la

Société 7

1.2.3 Titres et

droits donnant accès au capital de la

Société 7

1.2.4 Acquisition

d’actions au cours des douze derniers

mois 7

1.2.5 Motifs de

l’Offre 8

1.3 Intentions

de l’Initiateur pour les douze mois à

venir 8

1.3.1 Stratégie –

politique industrielle, commerciale et

financière 8

1.3.2 Intentions de

l’Initiateur en matière

d’emploi 9

1.3.3 Politique de

distribution de

dividendes 9

1.3.4 Composition

des organes sociaux de la

Société 9

1.3.5 Synergies et

gains économiques

attendus 9

1.3.6 Intentions en

matière de

fusion 10

1.3.7 Intérêts pour

l’Initiateur, la Société et leurs

actionnaires 10

1.4 Accords

pouvant avoir une incidence significative sur l'appréciation de

l'Offre ou son

issue 10

2. CONDITIONS

DE

L’OFFRE 10

2.1 Termes

de

l’Offre 10

2.2 Titres

visés par

l’Offre 11

2.3 Conditions

auxquelles l’Offre est

soumise 12

L’Offre n’est soumise à aucune condition

d’obtention d’une autorisation

réglementaire. 12

2.4 Procédure

d’apport à l’Offre Publique de

Retrait 12

2.5 Retrait

Obligatoire 13

2.6 Droit

applicable 14

2.7 Calendrier

indicatif de

l’Offre 14

2.8 Financement

et frais de

l’Offre 16

2.8.1 Frais liés à

l’Offre 16

2.8.2 Mode de

financement de

l’Offre 16

2.9 Restrictions

concernant l’Offre à

l’étranger 16

2.10 Régime

fiscal de

l’Offre 18

2.10.1 Actionnaires

personnes physiques résidents fiscaux de France, agissant dans le

cadre de la gestion de leur patrimoine privé et ne réalisant pas

des opérations de bourse à titre habituel dans les mêmes conditions

qu’un

professionnel 18

2.10.2 Actionnaires

personnes morales résidents fiscaux de France et soumis à l’impôt

sur les sociétés dans les conditions de droit

commun 21

2.10.3 Actionnaires

non-résidents fiscaux de

France 22

2.10.4 Actionnaires

soumis à un régime d’imposition

différent 22

2.10.5 Droits

d’enregistrement ou taxe sur les transactions

financières 22

2.10.6 Régime fiscal

du Retrait

Obligatoire 23

3. ÉLÉMENTS

D’APPRÉCIATION DU PRIX DE

L’OFFRE 23

3.1 Présentation

de la

Société 23

3.2 Eléments

financiers de la

Société 24

3.3 Méthodologies

d’évaluation 27

3.3.1 Méthodes

écartées 27

3.3.2 Méthodes

retenues 28

3.4 Hypothèses

retenues pour

l’évaluation 28

3.4.1 Présentation

du Plan

d’Affaires 28

3.4.2 Nombre

d’action de

référence 29

3.4.3 Passage de la

valeur d’entreprise à la valeur des capitaux propres dans la

méthode DCF 29

3.5 Evaluation

selon les méthodes

retenues 30

3.5.1 Référence au

cours de bourse (à titre

principal) 30

3.5.2 Evaluation par

actualisation de flux de trésorerie – DCF (à titre

principal) 31

3.5.3 Evaluation par

actualisation des flux de dividendes futurs (Discounted Dividend

Model ou DDM) (à titre

principal) 34

3.5.4 Approche par

les multiples des sociétés comparables (à titre

indicatif) 36

3.5.5 L’évaluation

de la Société par les analystes financiers suivant la valeur

Bouygues SA (à titre

indicatif) 40

3.5.6 Référence à

l’Actif Net Comptable (à titre

indicatif) 42

3.5.7 Synthèse

générale 42

4.

PERSONNES

ASSUMANT LA RESPONSABILITE DE LA NOTE

D’INFORMATION 44

-

1.

PRÉSENTATION

DE L’OFFRE

1.1 Introduction

En application du Titre III du Livre II, et plus

particulièrement des articles 236-3 et 237-1 du règlement général

de l’AMF, Bouygues S.A., société anonyme de droit français ayant un

capital social de 381 336 141 euros, dont le siège social est

sis au 32 avenue Hoche, 75008, Paris, France et immatriculée sous

le numéro 572 015 246 R.C.S. Paris

(« Bouygues» ou

l’« Initiateur »), offre de manière

irrévocable aux actionnaires de Colas S.A., société anonyme de

droit français ayant un capital social de 48 981 748,50

euros, dont le siège social est sis au 1 rue du Colonel Pierre

Avia, 75015, Paris, France, immatriculée sous le numéro

552 025 314 R.C.S. Paris, et dont les actions sont admises aux

négociations sur le marché réglementé Euronext Paris (compartiment

A) sous le code ISIN FR 0000121634 (« Colas »

ou la « Société ») d’acquérir la

totalité de leurs actions Colas dans le cadre d’une offre publique

de retrait (l’« Offre Publique de

Retrait ») qui sera immédiatement suivie d’une

procédure de retrait obligatoire (le « Retrait

Obligatoire » et, avec l’Offre Publique de Retrait,

l’« Offre »), au prix unitaire de 175

euros (le « Prix de

l’Offre ») payable exclusivement en

numéraire, dans les conditions décrites ci-après.

L’Offre est présentée par Portzamparc, filiale

du Groupe BNP Paribas

(l’« Établissement

Présentateur »), qui garantit la teneur et le

caractère irrévocable des engagements pris par l’Initiateur dans le

cadre de l’Offre, conformément à l’article 231-13 du règlement

général de l’AMF. Portzamparc est habilitée à fournir des services

de prise ferme en France.

À la date du présent projet de note

d’information, Bouygues détient 31 612 151 actions et

63 223 797 droits de vote de la Société, représentant

respectivement 96,81 % du capital et 98,04 % des droits de vote de

la Société1.

La durée de l’Offre Publique de Retrait sera de

10 jours de négociation, conformément aux dispositions de l’article

236-7 du règlement général de l’AMF.

L’Offre Publique de Retrait vise la

totalité des actions de la Société non détenues directement ou

indirectement par Bouygues à la date des présentes, soit, à la

connaissance de l’Initiateur, un nombre total de 1 029 109

actions ordinaires, correspondant à la totalité des

actions existantes de la Société non détenues directement ou

indirectement par Bouygues (soit 1 042 348 actions), à

l’exclusion des 13 239 actions Colas auto-détenues par la

Société.

À la connaissance de l’Initiateur, il n’existe

aucun titre de capital, ni aucun instrument financier émis par la

Société ou droit conféré par la Société pouvant donner accès,

immédiatement ou à terme, au capital ou aux droits de vote de la

Société, autres que les actions ordinaires existantes de la

Société. Il n’existe en outre aucun plan d’options de souscription

d’actions, ni aucun plan d’attribution d’actions gratuites en cours

au sein de la Société pouvant donner accès, immédiatement ou à

terme, au capital ou aux droits de vote de la Société.

À l’issue de l’Offre Publique de Retrait, la

procédure de retrait obligatoire prévue à l’article L. 433-4,

II du code monétaire et financier sera mise en œuvre, les

conditions du Retrait Obligatoire étant déjà réunies. Dans le cadre

de ce Retrait Obligatoire, les actions Colas qui n’auraient pas été

apportées à l’Offre Publique de Retrait seront transférées à

l’Initiateur en contrepartie d’une indemnité en numéraire égale au

Prix de l’Offre, soit 175 euros par action.

1.2 Contexte

et motifs de l’Offre

1.2.1 Contexte

de l’Offre

En septembre 1958, le groupe Shell, actionnaire

unique de la Société, a cédé le contrôle de Colas (sous son

ancienne dénomination Société Routière Colas) à la Société

Parisienne Raveau-Cartier (« SPRC »,

sous son ancienne dénomination SOPAGEFI Raveau-Cartier).

En 1961, les actions de Colas ont été admises à

la cotation à la bourse de Paris.

En 1983, le groupe Screg a racheté les 65% du

capital détenus par SPRC dans la société d’investissement de

travaux publics (SITP) et est devenue l’actionnaire majoritaire de

Colas (sous son ancienne dénomination Société Routière Colas).

En décembre 1985, Bouygues est indirectement

devenu l’actionnaire majoritaire de Colas dans le cadre de

l’acquisition du groupe Screg.

En juillet 2000, Bouygues a déposé une offre

publique d’échange simplifiée visant les actions Colas par remise,

pour une action Colas apportée, d’une action Bouygues émise ou à

émettre (l’ « OPE »).

Le Conseil des marchés financiers a publié la

décision de recevabilité du projet d’OPE le 20 juillet 2000. L’OPE

s’est ensuite déroulée du 20 juillet au 31 août 2000.

A la clôture de cette OPE, le 5 décembre 2000,

Bouygues détenait 29 149 090 actions Colas, représentant

96,47% du capital de la Société.

À la date du présent projet de note

d’information, Bouygues détient 31 612 151 actions et

63 223 797 droits de vote de la Société, représentant

respectivement 96,81 % du capital et 98,04 % des droits de vote de

la Société.

Dans un communiqué en date du 18 septembre 2023,

Bouygues a annoncé son intention de déposer une offre publique de

retrait suivie d’un retrait obligatoire sur les actions de la

Société.

1.2.2 Répartition

du capital et des droits de vote de la Société

A la date du présent projet de note

d’information, le capital social de la Société s’élève, à la

connaissance de l’Initiateur et sur la base de l’information

publique disponible, à 48 981 748,50 euros divisés en

32 654 499 actions ordinaires de 1,50 euros de valeur nominale

chacune.

Le tableau ci-après présente, à la connaissance

de l’Initiateur et sur la base de l’information publique

disponible, la répartition du capital et des droits de vote de la

Société à la date du présent projet de note

d’information :

|

Actionnaires |

Nombre d’actions |

% du capital |

Nombre de droits de vote |

% des droits de vote* |

|

BOUYGUES |

31 612 151 |

96,81 |

63 223 797 |

98,04 |

|

Colas en actions (FCPE) |

222 266 |

0,68 |

436 120 |

0,68 |

|

Autres |

806 843 |

2,47 |

813 311 |

1,26 |

|

Auto-détention |

13 239 |

0,04 |

13 239 |

0,02 |

|

Total |

32 654 499 |

100 |

64 486 467 |

100 |

*Conformément à l’article 231-1 du règlement

général de l’AMF, le nombre total de droits de vote est calculé sur

la base de toutes les actions auxquelles sont rattachés des droits

de vote, en ce comprises les actions dépourvues de droits de

vote.

Afin de se conformer aux dispositions de

l’article L. 225-1 du Code de commerce, Bouygues transférera à l’un

de ses affiliés une ou plusieurs actions de la Société avant la

mise en œuvre du Retrait Obligatoire.

1.2.3 Titres

et droits donnant accès au

capital de la Société

A la connaissance de l’Initiateur, il n’existe

aucun titre de capital, ni aucun instrument financier émis par la

Société ou droit conféré par la Société pouvant donner accès,

immédiatement ou à terme, au capital ou aux droits de vote de la

Société, autres que les actions ordinaires existantes de la

Société. Il n’existe en outre aucun plan d’options de souscription

d’actions, ni aucun plan d’attribution d’actions gratuites en cours

au sein de la Société pouvant donner accès, immédiatement ou à

terme, au capital ou aux droits de vote de la Société.

1.2.4 Acquisition

d’actions au cours des douze derniers mois

L’Initiateur n’a pas procédé à l’acquisition

d’actions Colas au cours des douze (12) derniers mois précédant le

dépôt du projet d’Offre.

Les dernières acquisitions d’actions Colas

effectuées par Bouygues sont les suivantes :

- le 16 mars

2020 : acquisition de 68 424 actions Colas, représentant

0,20% du capital social de Colas, pour un montant total de

9 716 208 euros ; et

- le 13 octobre

2021 : acquisition de 465 actions Colas, pour un montant total

de 66 030 euros.

1.2.5 Motifs

de l’Offre

Le projet d’Offre s’inscrit dans le cadre d’une

opération de simplification de la structure capitalistique de Colas

par l’acquisition du solde du capital de la Société non détenu par

l’Initiateur.

Le projet d’Offre vise également à réduire les

coûts induits par la cotation de la Société et à simplifier le

fonctionnement opérationnel de la Société compte tenu des

contraintes réglementaires et administratives auxquelles sont

soumises les sociétés dont les titres sont admis aux négociations

sur un marché règlementé. Cet objectif apparaît d’autant plus

opportun que la maison-mère de la Société est cotée.

Par ailleurs, la cotation présente peu d’utilité

pour la Société. L’histoire récente (acquisitions de Miller

McAsphalt et Destia) a démontré que la Société a été capable de

financer son développement sans avoir recours aux marchés de

capitaux.

Détenant plus de 90% du capital et des droits de

vote de la Société, l’Initiateur a déposé auprès de l’AMF,

conformément aux dispositions des articles 236-3 et 237-1 et

suivants du règlement général de l’AMF, le projet d’Offre Publique

de Retrait qui sera immédiatement suivi d’un Retrait Obligatoire

visant la totalité des actions de la Société non détenues par

Bouygues à l’issue de l’Offre Publique de Retrait.

L’Offre est réalisée dans l’objectif d’acquérir

100% des actions de la Société non détenues par Bouygues.

L’Initiateur a mandaté Portzamparc, qui a

procédé à une évaluation des actions de la Société figurant en

Section 3 du présent projet de note d’information.

1.3 Intentions

de l’Initiateur pour les douze mois à venir

Les Sections 1.3.1 à 1.3.7 ci-après indiquent

les intentions de l'Initiateur pour les douze prochains mois.

Le projet d’Offre s’inscrivant dans le cadre de

la simplification de la structure actionnariale de Colas détenue

depuis de nombreuses années à plus de 95% du capital et des droits

de vote par Bouygues, sa mise en œuvre n’aura pas d’impact sur la

Société.

1.3.6 Stratégie

– politique industrielle, commerciale et

financière

L'Initiateur a l'intention de poursuivre les

principales orientations stratégiques mises en œuvre par Colas afin

de poursuivre son développement.

1.3.7 Intentions

de l’Initiateur en matière d’emploi

Le projet d’Offre s’inscrit dans une stratégie

de poursuite et de développement des activités de la Société et

n’aura pas d’impact négatif sur sa politique en matière d’emploi,

les salariés de la Société continuant à bénéficier de leur

précédent statut.

1.3.8 Politique

de distribution de dividendes

La politique de distribution de dividendes de la

Société continuera d’être déterminée par ses organes sociaux en

fonction des capacités distributives, de la situation financière et

des besoins financiers de la Société et de ses filiales.

1.3.9 Composition

des organes sociaux de la Société

Il est rappelé que, le 18 septembre 2023, la

Société a annoncé que le Conseil d’administration, sur proposition

du Comité de Sélection et des Rémunérations, a décidé d’instituer

une dissociation des fonctions de Président du Conseil

d’administration et de Directeur Général.

À la date du présent projet de note

d’information, Monsieur Pierre Vanstoflegatte occupe les fonctions

de Directeur Général de la Société.

À la date du présent projet de note

d’information, le Conseil d’administration de la Société est

composé comme suit :

- Monsieur Pascal

Grangé, Président (non exécutif) du Conseil

d’Administration ;

- Bouygues,

représentée par Madame Marie-Luce Godinot ;

- Madame Colette

Lewiner ;

- Madame Catherine

Ronge ;

- Monsieur Olivier

Roussat ;

- Monsieur Cyril

Bouygues ;

- Monsieur Didier

Casas ; et

- Madame

Anne-Christine Champion.

La mise en œuvre de l’Offre Publique de Retrait

suivie du Retrait Obligatoire n’aura pas d’impact sur la

composition des organes sociaux de la Société, autres que ceux

mentionnés dans les communiqués de presse de l’Initiateur et de la

Société le 18 septembre 2023. La mise en œuvre du Retrait

Obligatoire aura pour conséquence la radiation des actions de la

Société d’Euronext Paris.

1.3.10 Synergies

et gains économiques attendus

L’Initiateur n’anticipe pas de synergies

significatives de coûts ni de résultats.

1.3.11 Intentions

en matière de fusion

À la date du présent projet de note

d’information, l’Initiateur n’envisage pas de procéder à une fusion

entre Bouygues et Colas à l’issue de l’Offre.

1.3.12 Intérêts

pour l’Initiateur, la Société et

leurs actionnaires

L'Initiateur propose aux actionnaires de Colas

qui apporteront leurs actions à l'Offre une offre de rachat

immédiate pour la totalité de leur participation au prix de 175

euros par action ordinaire, extériorisant ainsi une prime de 54,2%

sur le cours de bourse de Colas à la clôture du 15 septembre 2023,

et de 52,2%, 50,1% et 50,4% sur la moyenne des cours de bourse

pondérés par les volumes de Colas respectivement des 60, 120 et 240

derniers jours de cotation précédent l’annonce de l’Offre.

L’Initiateur considère que la simplification de

la structure capitalistique de Colas permettra de faciliter la

gestion de Colas, ce qui bénéficiera de manière indirecte aux

actionnaires de l’Initiateur.

1.4 Accords

pouvant avoir une incidence

significative sur

l'appréciation de l'Offre ou son

issue

A la date du présent projet de note

d’information, hormis ce qui a déjà été décrit dans la Section 1

ci-dessous, l’Initiateur n’a pas connaissance d’un quelconque

accord et n’est pas partie à un quelconque accord en lien avec

l’Offre Publique de Retrait ou qui pourrait potentiellement avoir

un impact significatif sur l’appréciation ou l’issue de l’Offre

Publique de Retrait.

Enfin, il n’existe pas d’engagements d’apport à

l’Offre Publique de Retrait.

1. CONDITIONS

DE L’OFFRE

1.1 Termes

de l’Offre

En application des articles 231-13 et suivants

et 236-3 et 237-1 du règlement général de l’AMF, l’Etablissement

Présentateur agissant au nom et pour le compte de l’Initiateur, a

déposé le projet d’Offre auprès de l’AMF le 20 septembre 2023 sous

la forme d’une offre publique de retrait suivie d’un retrait

obligatoire visant les actions Colas non détenues par Bouygues,

ainsi que le présent projet de note d’information relatif à

l’Offre. Un avis de dépôt sera publié par l’AMF sur son site

Internet (www.amf-france.org).

Conformément aux dispositions de l’article 231-6

du règlement général de l’AMF, l’Initiateur s’engage

irrévocablement à acquérir auprès des actionnaires de Colas les

actions de la Société qui seront apportées à l’Offre Publique de

Retrait, au prix de 175 euros par action ordinaire, pendant une

période de 10 jours de négociation.

Les actions Colas visées par l’Offre Publique de

Retrait qui n’auraient pas été présentées à l’Offre Publique de

Retrait (autres que les actions auto-détenues par la Société)

seront transférées à l’Initiateur dans le cadre du Retrait

Obligatoire, à l’issue de l’Offre Publique de Retrait, moyennant

une indemnisation de 175 euros par action ordinaire Colas.

Portzamparc agit en qualité d’établissement

présentateur du projet d’Offre et garantit la teneur et le

caractère irrévocable des engagements pris par l’Initiateur dans le

cadre du projet d’Offre conformément aux dispositions de l’article

231-13 du règlement général de l’AMF.

Le projet d’Offre et le présent projet

de note d’information restent soumis à l’examen de

l’AMF.

Conformément à l’article 231-16 du règlement

général de l’AMF, un communiqué de presse comportant les

principales caractéristiques de l’Offre et précisant les modalités

de mise à disposition du projet de note d’information sera rendu

public sur le site internet de l’Initiateur (www.bouygues.com). Le

présent projet de note d'information est tenu gratuitement à la

disposition du public au siège social de Bouygues et au siège

social de Portzamparc et sera mis en ligne sur les sites Internet

de l'AMF (www.amf-france.org) et de l’Initiateur

(www.bouygues.com).

L’AMF déclarera l’Offre conforme après s’être

assurée de sa conformité aux dispositions légales et règlementaires

qui lui sont applicables et publiera la déclaration de conformité

sur son site Internet (www.amf-france.org). Cette déclaration de

conformité emportera visa par l’AMF de la note d'information et ne

pourra intervenir qu’après le dépôt par la Société d’un projet de

note en réponse au projet de note d’information.

La note d’information ayant ainsi reçu le visa

de l’AMF et le document contenant les « Autres Informations »

relatives aux caractéristiques notamment juridiques, financières et

comptables de l’Initiateur seront, conformément aux dispositions

des articles 231-27 et 231-28 du règlement général de l’AMF, tenus

gratuitement à la disposition du public, au plus tard la veille du

jour de l’ouverture de l’Offre, au siège social de Bouygues et au

siège social de Portzamparc. Ces documents seront également mis en

ligne sur les sites Internet de l'AMF (www.amf-france.org) et de

l’Initiateur (www.bouygues.com).

Un communiqué de presse précisant les modalités

de mise à disposition de ces documents sera diffusé au plus tard la

veille du jour de l’ouverture de l’Offre, conformément aux

dispositions des articles 231-27 et 231-28 du règlement général de

l'AMF.

Préalablement à l’ouverture de l’Offre Publique

de Retrait, l’AMF publiera un avis d’ouverture et de calendrier, et

Euronext Paris publiera un avis annonçant les modalités et le

calendrier de l’Offre Publique de Retrait.

1.2 Titres

visés par l’Offre

À la date du présent projet de note

d’information, Bouygues détient 31 612 151 actions et

63 223 797 droits de vote de la Société, représentant

respectivement 96,81 % du capital et 98,04 % des droits de vote de

la Société.

Le projet d'Offre porte sur l'ensemble des

valeurs mobilières donnant accès au capital et des droits de vote

de la Société, à savoir les 1 029 109 actions ordinaires

émises à la date du présent projet de note d’information, exclusion

faite des 31 612 151 actions Colas détenues par Bouygues et

des 13 239 actions Colas auto-détenues par la Société.

À la date du présent projet de note

d’information, il n’existe, à la connaissance de l’Initiateur,

aucun titre de capital, ni aucun instrument financier émis par la

Société ou droit conféré par la Société pouvant donner accès,

immédiatement ou à terme, au capital ou aux droits de vote de la

Société, autres que les actions ordinaires existantes de la

Société. Il n’existe en outre aucun plan d’options de souscription

d’actions, ni aucun plan d’attribution d’actions gratuites en cours

au sein de la Société pouvant donner accès, immédiatement ou à

terme, au capital ou aux droits de vote de la Société.

1.3 Conditions

auxquelles l’Offre est soumise

L’Offre n’est soumise à aucune condition

d’obtention d’une autorisation réglementaire.

1.4 Procédure

d’apport à l’Offre Publique de

Retrait

L'Offre Publique de Retrait sera ouverte pendant

une période de 10 jours de négociation conformément à l’article

236-7 du règlement général de l’AMF.

Les actions apportées à l’Offre Publique de

Retrait devront être librement négociables et libres de tout

privilège, gage, nantissement, ou toute autre sûreté ou restriction

de quelque nature que ce soit restreignant le libre transfert de

leur propriété. L’Initiateur se réserve le droit d’écarter toutes

les actions apportées qui ne répondraient pas à cette

condition.

Les actionnaires de la Société dont les actions

sont inscrites auprès d’un intermédiaire financier (banque,

établissement de crédit, entreprise d’investissement, etc.) et qui

souhaiteraient apporter leurs actions à l’Offre Publique de Retrait

devront remettre à leur intermédiaire financier un ordre de vente

irrévocable au prix de l’Offre Publique de Retrait par action au

plus tard à la date (incluse) de clôture de l’Offre Publique de

Retrait – sous réserve des délais de traitement par l’intermédiaire

financier concerné – en utilisant le modèle mis à leur disposition

par cet intermédiaire financier.

Les actions détenues sous la forme nominative

dans les registres de la Société devront être converties au porteur

pour être apportées à l’Offre Publique de Retrait. En conséquence,

les titulaires d’actions détenues sous la forme nominative et

souhaitant apporter leurs actions à l’Offre Publique de Retrait

devront demander aux teneurs de compte-titres nominatif de la

Société par courriel servicetitres.actionnaires@bouygues.com ou

gpincon@bouygues.com; ou par téléphone au 01.44.20.10.61 ou au

numéro vert 0 805 120 007 la conversion de celles-ci afin de

les détenir au porteur dans les plus brefs délais. Les

intermédiaires financiers teneurs de comptes devront, préalablement

à la vente, effectuer la conversion au porteur des actions

apportées à l’Offre Publique de Retrait. Les ordres de présentation

des actions à l’Offre Publique de Retrait sont irrévocables. Il est

précisé que la conversion au porteur d’actions inscrites au

nominatif entraînera la perte pour ces actionnaires des avantages

liés à la détention de ces actions sous la forme nominative.

L’Offre Publique de Retrait sera réalisée par

achats sur le marché conformément à l’article 233-2 du règlement

général de l’AMF, le règlement livraison étant effectué au fur et à

mesure de l’exécution des ordres, deux jours de négociation après

chaque exécution. Portzamparc, prestataire de services

d’investissement habilité en tant que membre du marché, se portera

acquéreur, pour le compte de l’Initiateur, de toutes les actions

qui seront apportées à l’Offre Publique de Retrait, étant précisé

que les frais de négociation (y compris les frais de courtage et de

TVA correspondants) afférents à ces opérations resteront en

totalité à la charge des actionnaires apportant leurs actions à

l’Offre Publique de Retrait. Il est précisé qu’aucune commission ne

sera versée par l’Initiateur aux intermédiaires financiers par le

biais desquels les actionnaires apporteront leurs actions à l’Offre

Publique de Retrait.

Le transfert de propriété des actions apportées

à l’Offre Publique de Retrait et l’ensemble des droits attachés (en

ce compris le droit aux dividendes) interviendra à la date

d’inscription en compte de l’Initiateur, conformément aux

dispositions de l’article L. 211-17 du code monétaire et financier.

Il est rappelé en tant que de besoin que toute somme due dans le

cadre de l’apport des actions à l’Offre Publique de Retrait ne

portera pas intérêt et sera payée à la date du

règlement-livraison.

Il reviendra aux actionnaires de la Société

souhaitant apporter leurs actions à l’Offre Publique de Retrait de

se rapprocher de leurs intermédiaires financiers respectifs afin de

se renseigner sur les éventuelles contraintes de chacun de ces

intermédiaires ainsi que sur leurs procédures propres de prise en

compte des ordres de vente afin d’être en mesure d’apporter leurs

actions à l’Offre Publique de Retrait dans les délais impartis.

1.5 Retrait

Obligatoire

Conformément aux dispositions de l’article L.

433-4 II du Code monétaire et financier et des articles 237-1 et

suivants du règlement général de l’AMF, à l’issue de l’Offre

Publique de Retrait, les actions Colas qui n’auront pas été

présentées à l’Offre Publique de Retrait, autres que les actions

auto-détenues par la Société, seront transférées à l’Initiateur

(quel que soit le pays de résidence du porteur desdites actions)

moyennant une indemnisation de 175 euros par action Colas.

L’AMF publiera un avis de mise en œuvre du

Retrait Obligatoire, et Euronext Paris publiera un avis annonçant

le calendrier de mise en œuvre du Retrait Obligatoire.

Un avis informant le public du Retrait

Obligatoire sera publié par l'Initiateur dans un journal d’annonces

légales du lieu du siège social de la Société en application de

l’article 237-5 du règlement général de l’AMF.

Le montant de l'indemnisation sera versé à

l’issue de l'Offre Publique de Retrait sur un compte auprès

d’Uptevia qui sera désigné par Portzamparc BNP Paribas comme

centralisateur des opérations d'indemnisation du Retrait

Obligatoire avant l’ouverture de l’Offre Publique de Retrait,

seront alors crédités les établissement dépositaires du montant de

l’indemnisation leur revenant.

Les actions de la Société seront radiées

d’Euronext Paris le jour où le Retrait Obligatoire sera

effectif.

Conformément à l'article 237-8 du règlement

général de l’AMF, les fonds non affectés correspondant à

l’indemnisation des actions Colas dont les ayants droit sont restés

inconnus seront conservés pendant une durée de dix ans à compter de

la date du Retrait Obligatoire et versés à la Caisse des dépôts et

consignations à l'expiration de ce délai. Ces fonds seront à la

disposition des ayants droit sous réserve de la prescription

trentenaire au bénéfice de l’État.

1.6 Droit

applicable

Le projet d’Offre et tous les contrats y

afférents sont soumis au droit français. Tout différend ou litige,

quel qu’en soit l’objet ou le fondement, se rattachant au projet

d’Offre, sera porté devant les tribunaux compétents.

1.7 Calendrier

indicatif de l’Offre

Préalablement à l’ouverture de l’Offre Publique

de Retrait, l’AMF et Euronext publieront des avis annonçant la date

d’ouverture et le calendrier de l’Offre Publique de Retrait.

À titre purement indicatif, un calendrier de

l’Offre figure ci-après :

|

Dates |

Principales étapes de l’Offre |

|

20 septembre 2023 |

Pour Bouygues Dépôt du projet d’Offre et du projet

de note d’information auprès de l’AMF. Mise à disposition du public

aux sièges de l’Initiateur et de Portzamparc et mise en ligne sur

le site Internet de l’AMF et de l’Initiateur du projet de note

d’information de l’Initiateur. Diffusion d’un communiqué de presse

de l’Initiateur relatif au dépôt et à la mise à disposition du

projet de note d’information. |

|

13 octobre

2023 |

Pour Colas Dépôt du projet de note en réponse de

la Société (comprenant l’avis motivé du conseil d’administration et

le rapport de l’expert indépendant) Mise à disposition du public au

siège de la Société et mise en ligne sur le site Internet de l’AMF

et de la Société du projet de note en réponse de la Société.

Diffusion d’un communiqué de presse de la Société relatif au dépôt

et à la mise à disposition du projet de note en réponse. |

|

31 octobre

2023 |

Publication de la déclaration de conformité de l’Offre par l’AMF

emportant visa de la note d’information de l’Initiateur et de la

note en réponse de la Société. Pour Bouygues Mise

à disposition du public aux sièges de l’Initiateur et de

Portzamparc et mise en ligne sur les sites Internet de l’AMF et de

l’Initiateur de la note d’information visée. Diffusion d’un

communiqué de presse de l’Initiateur relatif à la mise à

disposition de la note d’information visée par l’AMF.

Pour Colas Mise à disposition du

public au siège de la Société et mise en ligne sur les sites

Internet de l’AMF et de la Société de la note en réponse visée.

Diffusion d’un communiqué de presse de la Société relatif à la mise

à disposition de la note en réponse visée par l’AMF. |

|

2 novembre

2023 |

Pour Bouygues Dépôt par l’Initiateur auprès de

l’AMF du document « Information relatives aux

caractéristiques, notamment juridiques, financière et

comptables » de l’Initiateur. Mise à disposition du public et

mise en ligne sur le site internet de l’AMF et de l’Initiateur du

document « Information relatives aux caractéristiques,

notamment juridiques, financière et comptables » de

l’Initiateur. Diffusion d’un communiqué de presse de l’Initiateur

relatif à la mise à disposition du document « Information

relatives aux caractéristiques, notamment juridiques, financière et

comptables » de l’Initiateur. Pour

Colas Dépôt par la Société auprès de l’AMF du

document « Information relatives aux caractéristiques,

notamment juridiques, financière et comptables » de la

Société. Mise à disposition du public et mise en ligne sur le site

internet de l’AMF et de la Société du document « Information

relatives aux caractéristiques, notamment juridiques, financière et

comptables » de la Société. Diffusion d’un communiqué de

presse de la Société relatif à la mise à disposition du document

« Information relatives aux caractéristiques, notamment

juridiques, financière et comptables » de la Société. |

|

3 novembre

2023 |

Ouverture de l’Offre Publique de Retrait |

|

16 novembre

2023 |

Clôture de l’Offre Publique de Retrait |

|

21 novembre

2023 |

Publication de l’avis de résultat de l’Offre Publique de Retrait

par l’AMF et Euronext Paris |

|

Dès que possible après la publication des

résultats |

Mise en œuvre du Retrait Obligatoire et radiation des actions de la

Société d’Euronext Paris |

1.8 Financement

et frais de l’Offre

1.8.1 Frais

liés à l’Offre

Le montant global de tous les frais, coûts et

dépenses externes exposés par l’Initiateur dans le cadre de

l’Offre, en ce compris les honoraires et frais de ses conseils

financiers, juridiques et comptables ainsi que les frais de

publicité, est estimé à moins d’un million d’euros (hors

taxes).

1.8.2 Mode

de financement de l’Offre

Dans l’hypothèse où la totalité des actions

Colas pouvant être apportées à l’Offre et non détenues par

l’Initiateur à la date du présent projet de note d’information

seraient apportées à l’Offre, le montant total devant être payé par

l’Initiateur s’élèverait à un montant maximum de 180 094 075

euros (hors frais et commissions liés à l’Offre).

Le financement des sommes dues par l’Initiateur

dans le cadre de l’Offre sera réalisé sur ses ressources

propres.

1.9 Restrictions

concernant l’Offre à l’étranger

L’Offre est faite exclusivement en France.

Le présent projet de note d’information n’est

pas destiné à être distribué dans des pays autres que la

France.

L’Offre n’a fait l’objet d’aucun enregistrement

ni d’aucun visa en dehors de la France. Les actionnaires de Colas

en dehors de France ne peuvent participer à l’Offre, à moins que la

loi et la réglementation qui leur sont applicables ne le leur

permettent sans qu’aucune autre formalité ou publicité ne soit

requise de la part de l’Initiateur. En effet, la participation à

l’Offre et la distribution du présent projet de note d’information

peuvent faire l’objet de restrictions en dehors de France. L’Offre

ne s’adresse pas aux personnes faisant l’objet de telles

restrictions, directement ou indirectement, et n’est pas

susceptible d’acceptation s’agissant d’ordres émanant de pays au

sein desquels l’Offre fait l’objet de restrictions. Les personnes

en possession du présent projet de note d’information doivent se

conformer aux restrictions en vigueur au sein de leur pays. Le

non-respect de ces restrictions peut constituer une violation des

lois et règlements applicables aux places de marché des pays en

question.

L’Initiateur rejette toute responsabilité en cas

de la violation par toute personne de restrictions qui lui sont

applicables.

Le présent projet de note d’information ainsi

que tous les autres documents relatifs à l’Offre ne constituent ni

une offre de vente, ni une sollicitation, ni une offre d’achat de

titres dans un pays au sein duquel l’Offre serait illégale.

Etats-Unis

Le présent projet de note d’information ne

constitue pas une extension de l’Offre aux États-Unis et l’Offre

n’est pas proposée, directement ou indirectement, aux États-Unis,

aux personnes résidant aux États-Unis, par les moyens des services

postaux ou par tout moyen de communication ou de commerce (incluant

de manière non limitative la transmission par fax, téléphone et par

courrier électronique) aux États-Unis, ou par l’intermédiaire des

services d’une bourse de valeurs des États-Unis. En conséquence,

aucun exemplaire du présent projet de note d’information, aucun

autre document lié au présent projet de note d’information ni aucun

document relatif à l’Offre ne peut être envoyé par la poste,

communiqué ou publié par un intermédiaire ou n’importe quelle autre

personne aux États-Unis sous quelque forme que ce soit. Aucun

actionnaire de la Société ne peut apporter ses actions à l’Offre,

s’il n’est pas en mesure de déclarer : (i) qu’il n’a pas reçu aux

États-Unis une copie du présent projet de note d’information, ou de

quelque autre document lié à l’Offre, et qu’il n’a pas envoyé de

tels documents vers les États-Unis, (ii) qu’il n’a pas utilisé,

directement ou indirectement les services postaux, les moyens de

télécommunication ou d’autres instruments de commerce ou encore les

services d’une bourse de valeurs aux États-Unis en lien avec

l’Offre, (iii) qu’il n’était pas aux États-Unis lorsqu’il a accepté

les termes de l’Offre ou communiqué l’ordre de transfert de ses

actions et (iv) qu’il n’est ni mandataire ni représentant agissant

pour le compte d’une autre personne qui lui aurait communiqué des

instructions depuis les États-Unis. Les intermédiaires habilités

n’auront pas le droit d’accepter d’ordre de transfert d’actions qui

ne respecteraient pas les dispositions précitées (à moins d’une

autorisation ou d’un ordre contraire de la part de l’Initiateur, ou

fait en son nom, et laissé à sa discrétion).

En ce qui concerne l’interprétation du

paragraphe ci-dessus, les États-Unis correspondent aux États-Unis

d’Amérique, ses territoires et possessions, tous ses États, ainsi

que le district de Columbia.

1.10 Régime

fiscal de l’Offre

En l’état actuel de la législation française et

de la réglementation en vigueur, les descriptions suivantes

résument certaines conséquences fiscales susceptibles de

s’appliquer aux actionnaires qui participeront à l’Offre.

L’attention de ceux-ci est néanmoins attirée sur

le fait que ces informations ne constituent qu’un simple résumé,

donné à titre d’information générale, du régime fiscal applicable

en vertu de la législation en vigueur.

Les règles dont il est fait mention ci-après

sont susceptibles d’être affectées par d’éventuelles modifications

législatives et réglementaires qui pourraient avoir des effets

rétroactifs ou s’appliquer à l’année ou à l’exercice en cours,

ainsi que par d’éventuelles modifications de leur interprétation

par l’administration fiscale française.

Les informations fiscales ci-dessous ne

constituent pas une description exhaustive de l’ensemble des effets

fiscaux susceptibles de s’appliquer aux actionnaires qui

participeront à l’Offre. Ceux-ci sont invités à s’informer, auprès

de leur conseiller fiscal habituel, du régime fiscal applicable à

leur situation particulière.

Les personnes n’ayant pas leur résidence fiscale

en France doivent, en outre, se conformer à la législation fiscale

en vigueur dans leur État de résidence et, le cas échéant, aux

dispositions de la convention fiscale signée entre la France et

leur État de résidence.

1.10.3 Actionnaires

personnes physiques résidents fiscaux de France, agissant dans le

cadre de la gestion de leur patrimoine privé et ne réalisant pas

des opérations de bourse à titre habituel dans les

mêmes conditions qu’un professionnel

Les personnes physiques qui réaliseraient des

opérations de bourse dans des conditions analogues à celles qui

caractérisent une activité exercée par une personne se livrant à

titre professionnel à ce type d’opérations et celles détenant des

actions acquises dans le cadre d’un plan d’épargne d’entreprise ou

de groupe ou au titre d’un dispositif d’actionnariat salarié (par

exemple, options de souscription ou d’achat d’actions, actions

attribuées gratuitement) sont invitées à s’assurer, auprès de leur

conseiller fiscal habituel, de la fiscalité s’appliquant à leur cas

particulier.

1.10.3.1 Régime de droit

commun

Impôt sur le revenu des personnes

physiques

En application des dispositions des articles 200

A et 150-0 A et suivants du Code Général des Impôts

(« CGI »), les gains nets de cession des

valeurs mobilières et droits assimilés réalisés par des personnes

physiques domiciliées fiscalement en France sont en principe soumis

au prélèvement forfaitaire unique

(« PFU ») au taux de 12,8% sans

abattement.

Toutefois, en application des dispositions du 6

bis de l’article 158 du CGI et du 2 de l’article 200 A du même

code, les gains nets de cession des valeurs mobilières et droits

assimilés réalisés par des personnes physiques peuvent, par

dérogation à l’application du PFU, et sur option expresse et

irrévocable du contribuable, être pris en compte pour la

détermination du revenu net global soumis au barème progressif de

l’impôt sur le revenu après application, s’agissant des actions

acquises avant le 1er janvier 2018, d’un abattement pour une durée

de détention de droit commun prévu à l’article 150-0 D 1 ter du CGI

égal à :

a) 50% de leur montant lorsque les actions sont

détenues depuis au moins deux ans et moins de huit ans, à la date

de la cession ;

b) 65% de leur montant lorsque les actions sont

détenues depuis au moins huit ans, à la date de la cession.

Sauf exceptions, la durée de détention est

décomptée à partir de la date de souscription ou d’acquisition des

actions cédées. En tout état de cause, les plus-values de cession

de titres acquis ou souscrits à compter du 1er janvier 2018 sont

exclues du champ d’application des abattements. Un abattement

renforcé prévu à l’article 150-0 D 1 quater A du CGI peut également

s’appliquer sous réserve de la réunion de plusieurs conditions.

Nous invitons les personnes physiques à se rapprocher de leur

conseiller fiscal habituel afin de déterminer si cet abattement

leur est applicable. En cas d’option pour le barème progressif,

celle-ci est globale et porte sur l’ensemble des revenus, gains

nets, profits et créances entrant dans le champ d’application du

PFU. Elle est exercée chaque année lors du dépôt de la déclaration

de revenus et au plus tard avant la date limite de déclaration.

Les personnes disposant de moins-values nettes

reportables, ayant réalisé des moins-values au cours de l’année de

cession de leurs actions dans le cadre de l’Offre, ou réalisant une

moins-value lors de la cession des actions dans le cadre de l’Offre

sont invitées à se rapprocher de leur conseiller fiscal habituel

pour étudier les conditions d’utilisation de ces moins-values.

L'apport des actions à l’Offre aura pour effet

de mettre fin à un éventuel report ou sursis d’imposition dont

auraient pu bénéficier les actionnaires dans le cadre d’opérations

antérieures à raison des mêmes actions apportées à l’Offre.

Prélèvements sociaux

Les gains nets de cession d’actions sont

également soumis (avant application de l’abattement pour durée de

détention décrit ci-dessus en cas d’option pour l’application du

barème progressif) aux prélèvements sociaux au taux global de 17,2%

répartis comme suit :

- la contribution

sociale généralisée (« CSG »), au taux de

9,2% ;

- la contribution

pour le remboursement de la dette sociale (« CRDS

»), au taux de 0,5% ; et

- le prélèvement

de solidarité, au taux de 7,5%.

Ces prélèvements sociaux ne sont pas déductibles

du revenu imposable soumis au PFU. En revanche, pour les gains nets

de cession d’actions soumis sur option au barème progressif de

l’impôt y compris en cas d’application de l’abattement pour durée

de détention de droit commun, la CSG est déductible à hauteur de

6,8% du revenu global imposable de l’année de son paiement. En

revanche, en cas d’application de l’abattement pour durée de

détention renforcé, la part déductible de la CSG de 6,8% est

réduite à la proportion du gain net de cession effectivement

imposée à l’impôt sur le revenu. Dans le cadre de la mise en place

du prélèvement à la source, les modalités de mise en œuvre de cette

déduction pourraient faire l’objet de modifications.

Contributions exceptionnelles sur les

hauts revenus

L’article 223 sexies du CGI institue à la charge

des contribuables passibles de l’impôt sur le revenu une

contribution exceptionnelle sur les hauts revenus applicable

lorsque le revenu fiscal de référence du contribuable concerné

excède certaines limites.

Cette contribution est calculée en appliquant un

taux de :

- 3% à la fraction

du revenu fiscal de référence comprise entre 250.001 euros et

500.000 euros pour les contribuables célibataires, veufs, séparés

ou divorcés et à la fraction de revenu fiscal de référence comprise

entre 500.001 euros et 1.000.000 d’euros pour les contribuables

soumis à imposition commune ;

- 4% à la fraction

du revenu fiscal de référence supérieure à 500.000 euros pour les

contribuables célibataires, veufs, séparés ou divorcés et à la

fraction de revenu fiscal de référence supérieure à 1.000.000

d’euros pour les contribuables soumis à imposition commune.

Le revenu fiscal de référence du foyer fiscal

auquel il est fait mention ci-dessus est défini conformément aux

dispositions du 1° du IV de l’article 1417 du CGI, après

application éventuelle des règles de quotient définies à l’article

163-0 A du CGI. Le revenu de référence visé comprend notamment les

gains nets de cession des actions réalisés par les contribuables

concernés (avant application de l’un des abattements pour une durée

de détention visés aux 1 ter et 1 quater de l’article 150-0 D du

CGI, en cas d’option pour le barème progressif).

1.10.3.2 Régime spécifique des

actions nominatives détenues dans le cadre d’un plan d’épargne en

actions (« PEA »)

Les personnes qui détiennent des actions de la

Société dans le cadre d’un PEA pourront participer à l’Offre.

Le PEA ouvre droit, sous certaines conditions,

(i) pendant la durée du PEA, à une exonération d’impôt sur le

revenu et de prélèvements sociaux à raison des produits et des

plus-values générés par les placements effectués dans le cadre du

PEA, sous réserve que ces produits et plus-values demeurent

investis dans le PEA et (ii) au moment de la clôture du PEA (si

elle intervient plus de cinq ans après la date d’ouverture du PEA,

y compris du fait d’un retrait partiel intervenant après cinq ans

et avant huit ans) ou lors d’un retrait partiel des fonds du PEA

(si un tel retrait intervient plus de huit ans après la date

d’ouverture du PEA), à une exonération d’impôt sur le revenu à

raison du gain net réalisé depuis l’ouverture du plan, ledit gain

net demeurant cependant soumis aux prélèvements sociaux décrits

ci-avant, à un taux global susceptible de varier selon la date à

laquelle ce gain a été acquis ou constaté.

Des dispositions particulières, non décrites

dans le cadre du présent projet de note d’information conjointe,

sont applicables en cas de réalisation de moins-values, de clôture

du plan avant l’expiration de la cinquième année qui suit

l’ouverture du PEA, ou en cas de sortie du PEA sous forme de rente

viagère. Les personnes concernées sont invitées à se rapprocher de

leur conseiller fiscal habituel.

1.10.4 Actionnaires

personnes morales résidents fiscaux de France et soumis à l’impôt

sur les sociétés dans les conditions de droit commun

Les actionnaires personnes morales visés sont

les sociétés françaises soumises à l’impôt sur les sociétés en

France et les personnes morales de droit étranger soumises à

l’impôt sur les sociétés en France et dont les actions de la

Société sont inscrites à l’actif du bilan fiscal d’un établissement

stable en France.

Les plus-values réalisées à l’occasion de la

cession des actions dans le cadre de l’Offre sont comprises dans le

résultat soumis à l’impôt sur les sociétés au taux de droit commun

(actuellement 25 %). S’y ajoute le cas échéant, la contribution

sociale de 3,3% (prévue par l’article 235 ter ZC du CGI), assise

sur le montant de l’impôt sur les sociétés diminué d’un abattement

de 763.000 euros par période de douze mois.

Les moins-values réalisées lors de la cession

des actions de la Société dans le cadre de l’Offre viendront en

déduction des résultats imposables à l'impôt sur les sociétés de la

personne morale.

Il est en outre précisé que l’apport des actions

à l’Offre est susceptible d’avoir pour effet de mettre fin à un

éventuel report ou sursis d’imposition dont auraient pu bénéficier

les actionnaires personnes morales dans le cadre d’opérations

antérieures.

Cependant, les sociétés dont le chiffre

d’affaires (hors taxes) est inférieur ou égal à 10.000.000 euros,

et dont le capital social, entièrement libéré, a été détenu de

façon continue à hauteur d’au moins 75% pendant l’exercice fiscal

en question par des personnes physiques ou par des sociétés

remplissant elles-mêmes ces conditions, bénéficient d’un taux

réduit d’impôt sur les sociétés de 15%, dans la limite d’un

bénéfice imposable de 42.500 euros pour une période de douze mois.

Ces sociétés sont également exonérées de la contribution

additionnelle de 3,3%.

Les contribuables sont invités à se rapprocher

de leur conseiller fiscal pour déterminer le taux qui leur est

applicable.

Les développements ci-dessus ne concernent pas

les personnes morales pour lesquelles les actions de la Société

revêtent le caractère de titres de participation (ou de titres

assimilés inscrits à un sous compte spécial « titres relevant du

régime des plus-values à long terme ») satisfaisant à toutes

les autres conditions pour bénéficier du régime des plus-values ou

moins-values sur cession de titres de participation de l’article

219 I. a. quinquies du CGI. Ces personnes sont invitées à se

rapprocher de leur conseiller fiscal habituel afin de déterminer le

régime fiscal applicable à leur situation particulière.

1.10.5 Actionnaires

non-résidents fiscaux de France

Les actionnaires non-résidents fiscaux français

sont invités à étudier leur situation fiscale particulière avec

leur conseiller fiscal habituel afin notamment de prendre en

considération le régime d’imposition applicable tant en France que

dans leur pays de résidence fiscale.

1.10.6 Actionnaires

soumis à un régime d’imposition différent

Les porteurs d’actions soumis à un régime

d’imposition autre que ceux visés ci-dessus et qui participent à

l’Offre, notamment les contribuables dont les opérations portant

sur des valeurs mobilières dépassant la simple gestion de

portefeuille et qui ont inscrit leurs actions à l’actif de leur

bilan commercial ou les personnes morales soumises à l’impôt sur

les sociétés pour lesquelles les actions revêtent la nature de

titres de participation ou titres assimilés, devront s’informer

auprès de leur conseiller fiscal habituel du régime fiscal

applicable à leur cas particulier.

1.10.7 Droits

d’enregistrement ou taxe sur les transactions

financières

La taxe sur les transactions financières

s'applique à toute acquisition à titre onéreux de titres de capital

admis aux négociations sur un marché réglementé français, européen

ou étranger, émis par une entreprise dont le siège social est situé

en France et dont la capitalisation boursière excède un milliard

d'euros au 1er décembre précédant l'année d'imposition.

La Société étant une société dont le siège

social est situé en France et dont la capitalisation boursière

excédait un milliard d’euros au 1er décembre 2022, l’acquisition

par l’Initiateur des actions de la Société, si elle intervient en

2023, sera soumise à la taxe sur les transactions financières

prévue à l’article 235 ter ZD du CGI dont le taux est fixé à 0,3% ;

les actionnaires de la Société seront donc soumis à cette taxe à

raison de la cession de leurs actions de la Société dans le cadre

de l’Offre.

Dans l’hypothèse où les actions de la Société

venaient à être cédées en 2024, le seuil de capitalisation

boursière de la Société serait apprécié au 1er décembre 2023.

En principe, aucun droit d’enregistrement n’est

dû en France à raison de la cession d’actions d’une société dont

les titres sont négociés sur un marché réglementé d'instruments

financiers ou sur un système multilatéral de négociation, à moins

que cette cession ne soit constatée par un acte. Dans ce dernier

cas, la cession des actions doit faire l’objet d’un enregistrement

dans le mois qui suit sa réalisation et cet enregistrement donne

lieu au paiement d’un droit au taux proportionnel de 0,1% assis sur

le prix de cession.

Toutefois, s’agissant d’actions dont la cession

donne lieu à application de la taxe sur les transactions

financières, aucun droit d’enregistrement n’est dû, y compris en

présence d’un acte constatant la cession, conformément aux

dispositions du 2 d de l’article 726 du CGI.

1.10.8 Régime

fiscal du Retrait Obligatoire

En cas de mise en œuvre du Retrait Obligatoire à

l’issue de l’Offre Publique de Retrait, le traitement fiscal des

personnes n’ayant pas apporté leurs actions à l’Offre sera

identique au régime fiscal de l’Offre décrit à la présente Section

2.10.

2. ÉLÉMENTS

D’APPRÉCIATION DU PRIX DE L’OFFRE

Les éléments d'appréciation du Prix d'Offre, à

savoir 175 euros par action de la Société, ont été préparés par

Portzamparc BNP Paribas, Établissement Présentateur de l'Offre,

pour le compte de l’Initiateur, conformément aux méthodes

d'évaluation usuelles, et sont basés sur (i) les informations

publiquement disponibles sur la Société et son secteur, (ii) le

plan d'affaires sur la période 2023 à 2025 transmis par

l’Initiateur en juillet 2023 (ci-après le « Plan

d'Affaires ») et (iii) des hypothèses établies par

l'Établissement Présentateur.

Il n'entrait pas dans la mission de

l'Établissement Présentateur de vérifier ces informations ni de

vérifier ou d'évaluer les actifs ou les passifs de la Société. Les

informations, données chiffrées et analyses figurant dans le

présent rapport d’évaluation autres que les données historiques

reflètent des informations prospectives, des anticipations et des

hypothèses impliquant des risques, des incertitudes et d’autres

facteurs, à propos desquels il ne peut être donné aucune garantie

et qui peuvent conduire à ce que les faits réels ou les résultats

diffèrent significativement de ce qui figure dans le présent

rapport.

1.1 Présentation

de la Société

La Société est spécialisée dans la construction

et l’entretien d’infrastructures de transport à travers 3

activités :

La Route : La Société

construit et/ou entretient des routes et des autoroutes, mais aussi

des pistes et des aires de stationnement d’aéroport, des

plateformes portuaires, industrielles, logistiques ou commerciales,

des voiries et des aménagements urbains (zones piétonnières, pistes

cyclables), des voies de transport en commun en site propre

(plateformes de tramways, de métros, voies de bus à haut niveau de

service), des aménagements de loisirs (voies vertes, circuits

automobiles, équipements sportifs), des aménagements

environnementaux (bassins de rétention, aménagements paysagers,

parcs éoliens, génie écologique), etc. Les projets sont réalisés

via différents types de montages contractuels : concession,

partenariat public-privé ou financement privé (PFI). La Société

peut être amenée à prendre des participations dans des sociétés

concessionnaires, la plupart du temps minoritaires. En France, la

Société est leader devant Eurovia (Groupe Vinci), et Eiffage TP.

D’autres acteurs nationaux/régionaux complètent l’environnement

concurrentiel (NGE, Charier, Pigeon notamment). La Société occupe

des positions de leader/challenger dans les pays d’Europe où elle

est présente.

Les Matériaux de

Construction : La Société opère une activité de

production et de recyclage de matériaux de construction routière

(granulats, liants, bétons…) à travers un réseau de 477 carrières

et gravières, 147 usines d’émulsions et liants, 166 centrales à

béton prêt à l’emploi (BPE) et un site de production de bitume.

Le Ferroviaire : Via Colas

Rail, la Société est en charge du montage/ingénierie, construction,

renouvellement et entretien de réseaux ferroviaires (lignes à

grande vitesse LGV, voies traditionnelles, tramways, métros…). Les

principaux concurrents de Colas Rail sont, en France, les sociétés

ETF (Eurovia), TSO (NGE), TGS (Alstom), Eiffage Rail, ainsi que de

nombreuses entreprises moyennes indépendantes.

La Société opère également une activité de

transport d’eau et d’énergie avec l’installation et l’entretien de

pipelines et canalisations (pétrole, gaz, électricité,

chauffage…)

Le chiffre d’affaires de la Société est réalisé

à 56% avec les Etats, entreprises publiques et collectivités

locales. 44% est réalisé avec des entreprises privées et des

particuliers.

Graphique : Evolution

sectorielle du chiffre d’affaires de la Société (M€)

Source : Société. Matériaux de construction

intégrés dans les activités Route.

La Société opère également une activité de

transport d’eau et d’énergie avec l’installation et l’entretien de

pipelines et canalisations (pétrole, gaz, électricité,

chauffage…)

1.2 Eléments

financiers de la Société

La Société prépare ses comptes consolidés selon

les normes IFRS.

La Société a connu un taux de croissance de

chiffre d’affaires moyen sur 5 et 10 années de respectivement +5,8%

et +1,9% (en publié, opérations M&A incluses). Le taux de marge

brute s’est établi à 48,2% en 2022, en retrait de -420bp vs n-1sous

l’impact de l’inflation.

Le taux de marge brute moyen sur 5 et 10 années

est respectivement de 52,3% et 52,4%. Le résultat opérationnel

courant de la Société est globalement stable dans le temps, il

s’affichait à 3,0% en 2022, pour une moyenne 5 et 10 années de

respectivement 2,9% et 3,0%.

Soulignons une politique de cessions d’actifs

(actifs non rentables, sur des zones non stratégiques mais

également arbitrage de portefeuille foncier) qui contribue de

manière positive à la marge opérationnelle de la Société ces

dernières années. Hors plus et moins-values de cession, la marge

opérationnelle ajustée s’établissait en 2022 à 2,0%, pour une

moyenne 5 et 10 années de respectivement 2,1% et 1,8%.

Tableau :

Chiffre d’affaires et résultat opérationnel de la Société 2018 – S1

2023

|

(M€) |

2018 |

2019 |

2020 |

2021 |

2022 |

S1 2023* |

|

Chiffre d’affaires |

13 190 |

13 688 |

12 297 |

13 226 |

15 529 |

6788 |

|

Croissance (%) |

12,7% |

3,8% |

-10,2% |

7,6% |

17,4% |

4,2% |

|

Achats consommés |

-6 260 |

-6 376 |

-5 553 |

-6 310 |

-8 068 |

-3 348 |

|

% CA |

-47,5% |

-46,6% |

-45,2% |

-47,7% |

-52,0% |

-49,3% |

|

Variation des stocks |

17 |

1 |

1 |

19 |

24 |

-5 |

|

% CA |

0,1% |

0,0% |

0,0% |

0,1% |

0,2% |

-0,1% |

|

Marge brute sur contrats |

6 947 |

7 313 |

6 745 |

6 935 |

7 485 |

3 435 |

|

% CA |

52,7% |

53,4% |

54,9% |

52,4% |

48,2% |

50,6% |

|

Charges externes |

-2 772 |

-2 930 |

-2 608 |

-2 737 |

-2 896 |

-1 415 |

|

% CA |

-21,0% |

-21,4% |

-21,2% |

-20,7% |

-18,6% |

-20,8% |

|

Charges de personnel |

-3 525 |

-3 580 |

-3 416 |

-3 543 |

-3 987 |

-2 014 |

|

% CA |

-26,7% |

-26,2% |

-27,8% |

-26,8% |

-25,7% |

-29,7% |

|

Taxes |

-167 |

-161 |

-156 |

-146 |

-157 |

-88 |

|

% CA |

-1,3% |

-1,2% |

-1,3% |

-1,1% |

-1,0% |

-1,3% |

|

Autres produits/(charges) |

293 |

290 |

264 |

319 |

339 |

61 |

|

% CA |

2,2% |

2,1% |

2,1% |

2,4% |

2,2% |

0,9% |

|

EBITDA après loyer |

776 |

932 |

829 |

828 |

784 |

-21 |

|

% CA |

5,9% |

6,8% |

6,7% |

6,3% |

5,0% |

-0,3% |

|

D&A (excl. IFRS 16) |

-461 |

-462 |

-442 |

-398 |

-392 |

-154 |

|

D&A actifs courants |

-100 |

-151 |

-237 |

-169 |

-121 |

-10 |

|

Reprises D&A non utilisées |

145 |

99 |

89 |

164 |

170 |

41 |

|

Retraitements des Charges Locatives |

13 |

15 |

15 |

15 |

19 |

13 |

|

Résultat Opé. Courant |

373 |

433 |

254 |

440 |

460 |

-131 |

|

% CA |

2,8% |

3,2% |

2,1% |

3,3% |

3,0% |

-1,9% |

|

Autres produits |

0 |

0 |

2 |

0 |

0 |

1 |

|

Autres charges |

-31 |

-28 |

-71 |

-10 |

0 |

-9 |

|

Résultat Opérationnel |

342 |

405 |

185 |

430 |

460 |

-139 |

|

% CA |

2,59% |

2,96% |

1,50% |

3,25% |

3,0% |

-2,0% |

Source : Société, Portzamparc BNP

Paribas.

* L’activité de la Société est marquée par une

forte saisonnalité au premier semestre de chaque année.

Graphique : Evolution de

la marge opérationnelle et marge opérationnelle ajustée

2013-2022

Source : Société, Portzamparc BNP

Paribas.

Tableau :

Résultat opérationnel et résultat net part de groupe de la Société

2018 – S1 2023

|

(M€) |

2018 |

2019 |

2020 |

2021 |

2022 |

S1 2023 |

|

Résultat Opérationnel |

342 |

405 |

185 |

430 |

460 |

-139 |

|

% CA |

2,59% |

2,96% |

1,50% |

3,25% |

3,0% |

-2,0% |

|

Résultat Financier |

-46 |

-46 |

-43 |

-41 |

-67 |

-45 |

|

Impôts |

-96 |

-141 |

-86 |

-148 |

-142 |

14 |

|

% Taux d’impôts |

-32,4% |

-39,3% |

-60,6% |

-38,0% |

-35,9% |

-7,6% |

|

MEE |

28 |

43 |

38 |

22 |

49 |

33 |

|

Résultat Net |

228 |

261 |

94 |

263 |

300 |

-137 |

|

% CA |

1,7% |

1,9% |

0,8% |

2,0% |

1,9% |

-2,0% |

|

Intérêts minoritaires |

1 |

0 |

0 |

2 |

-1 |

0 |

|

Résultat Net pdg |

227 |

261 |

94 |

261 |

301 |

-137 |

|

% CA |

1,7% |

1,9% |

0,8% |

2,0% |

1,9% |

-2,0% |

Source : Société, Portzamparc BNP

Paribas.

1.3 Méthodologies

d’évaluation

1.3.1 Méthodes

écartées

-

Actif Net Réévalué

Cette méthode consiste à évaluer une entreprise

sur la base de la valeur comptable de ses actifs corrigée

d'éventuelles plus-values ou moins-values latentes non reflétées au

bilan. Cette méthode est généralement utilisée pour évaluer des

activités spécifiques telles que les holdings ou les foncières.

Cette méthode n’est pas appropriée pour évaluer la continuité

d'exploitation d'une entreprise d’ingénierie & construction et

ses perspectives futures. Cette méthode n’a ainsi pas été

retenue.

-

L'approche par comparaison avec les transactions comparables

La méthode fondée sur les multiples de

transactions comparables est une méthode qui consiste à évaluer une

société sur la base de multiples observés sur un échantillon de

transactions survenues sur des sociétés comparables à la société

évaluée. L'Établissement Présentateur n'a pas retenu de

transactions comparables, n'ayant pas identifié de cible

suffisamment proche en taille et avec un profil proche de la

Société, présent sur les métiers d’une part de la construction

& l’entretien d’infrastructures routières, production &

recyclage de matériaux de construction (ensemble 91,3% du CA 2022)

et d’autre part la conception/construction/renouvellement de

réseaux ferroviaires, et le transport d’eau & énergie (ensemble

8,7% du CA 2022). Par ailleurs la prime de contrôle induite par

cette méthode est non pertinente pour évaluer l’acquisition d’une

participation très minoritaire (3,18% du capital).

1.3.2 Méthodes

retenues

L'Établissement Présentateur a retenu les

méthodes suivantes dans le cadre de l'évaluation de la Société

:

- La méthode des

cours de bourse – à titre principal ;

- L'actualisation

des flux futurs de trésorerie ("Discounted Cash Flows" ou "DCF") –

à titre principal ;

- L’actualisation

des flux de dividendes futurs ("Discounted Dividend Model" ou

"DDM") – à titre principal ;

- L'approche par

les multiples boursiers de sociétés cotées comparables – à titre

indicatif ;

- L’évaluation de

Colas réalisée par les analystes financiers suivant la valeur

Bouygues SA – à titre indicatif ; et

- La référence à

l'Actif Net Comptable (ANC) – à titre indicatif.

1.4 Hypothèses

retenues pour l’évaluation

L'Établissement Présentateur a effectué son

évaluation de la Société à partir :

a)Des rapports financiers de la Société ;

b)Du Plan d'Affaires de la Société ; et

c)Des bases de données de marchés dont FactSet

et Bloomberg.

Les informations de marché, relatives aux

paramètres de marché (prime de marché, OAT), sont issues à la fois

des informations publiques et des informations prospectives

(consensus analystes) obtenues à partir des outils de marché de

l'Établissement Présentateur (notamment FactSet et Bloomberg). Ces

informations et ces éléments prévisionnels n’ont pas fait l’objet

d’audits spécifiques de la part de l'Établissement Présentateur et

ne sauraient engager sa responsabilité s’ils n’étaient pas

conformes à la réalité ou s’ils comportaient des omissions de

nature à en altérer la portée.

1.4.3 Présentation

du Plan d’Affaires

Le Plan d'Affaires à trois ans, couvrant la

période 2023 à 2025 a été élaboré sur la base d’une approche

bottom-up par la Société et a été présenté aux conseils

d’administration de la Société et de l’Initiateur en janvier 2023.

Ce Plan d’Affaires constitue l’un des outils de pilotage du Groupe

Bouygues, permettant à la société-mère d’appréhender la situation

de chacun des métiers comme de l’ensemble du Groupe Bouygues.

Les hypothèses du Plan d'Affaires retenues par

la Société sont :

- Un taux de

croissance annuel moyen du chiffre d’affaires de +2,7% à horizon

2025.

- La marge

opérationnelle courante sur 2023 est attendue en progression sous

l’effet d’une meilleure maîtrise de l’environnement inflationniste

et du bon déroulement du plan d’actions.

Le BFR est attendu en amélioration grâce aux

plans d’action mis en œuvre. Il est précisé que les hypothèses du

Plan d’Affaires retenues par la Société ne peuvent être considérées

comme des objectifs ou des prévisions au sens de la

réglementation.

1.4.4 Nombre

d’action de référence

Le nombre d’actions de référence au 30 juin 2023

s’élève à 32.641.592 actions (32.654.499 actions composant le

capital moins 12.907 actions auto-détenues dans le cadre d’un

contrat de liquidité). Il n’existe aucun instrument dilutif pouvant

mener à la modification de ce nombre d’actions.

1.4.5 Passage

de la valeur d’entreprise à la valeur des capitaux propres dans la

méthode DCF

L’Etablissement Présentateur retient dans le

passage de la valeur d’entreprise (VE) à la valeur des capitaux

propres (VCP) dans la méthode DCF :

- Une dette

financière nette d’un montant de 1 349M€ au 30 juin 2023.

L’Etablissement Présentateur tient à préciser que les activités de

la Société possèdent une saisonnalité importante (rythme

d’avancement des contrats soutenu entre mai et octobre de chaque

année, avec un pic associé en besoin en fonds de roulement au 1er

semestre). L’image arrêtée du bilan au 30 juin est ainsi très

éloignée de celle du 31 décembre. L’Etablissement Présentateur

tient compte de cette saisonnalité dans ses travaux et la

projection du flux de trésorerie S2 2023.

- Des provisions

pour un montant de 1 067M€ au 30 juin 2023 (avantages au

personnel, litiges, pertes à terminaison chantiers, remises en état

des sites).

- Des actifs

financiers pour un montant de 521M€ au 30 juin 2023 (coentreprises

et entités associées, actifs d’impôts différés en valeur nette de

passifs d’impôts différés et les autres actifs financiers).

- Des intérêts

minoritaires pour un montant de 19M€ au 30 juin 2023.

Tableau : Dette financière

nette avant impact de la norme IFRS 16 au 30 juin 2023

|

(en M€) |

30/06/2023 |

|

Dettes financières non courantes |

326 |

|

Dettes financières courantes |

254 |

|

Concours bancaires courants et soldes créditeurs de banque |

1 161 |

|

Autre passif financier |

3 |

|

Dette financière brute avant impact IFRS 16 |

1 744 |

|

Trésorerie et équivalents |

(395) |

|

Dette financière nette avant impact IFRS 16 |

1 349 |

Source : Société, Portzamparc BNP Paribas.

Tableau : Passage de la

valeur d’entreprise (VE) à la valeur des capitaux propres (méthode

DCF)

|

(en M€) |

30/06/2023 |

|

Dette financière nette avant impact IFRS 16 |

(1 349) |

|

Coentreprises et entités associées |

396 |

|

Actifs d’impôts différés (valeur nette de passifs) |

12 |

|

Autres actifs financiers |

113 |

|

Total des actifs financiers |

521 |

|

Provisions |

(1 067) |

|

Intérêts minoritaires |

(19) |

|

Passage de la VE à la valeur des capitaux propres (méthode

DCF) |

(1 914) |

Source : Portzamparc BNP Paribas.

1.5 Evaluation

selon les méthodes retenues

Les méthodes suivantes ont été retenues à titre

principal par l'Établissement Présentateur dans le cadre de

l'appréciation du Prix de l'Offre.

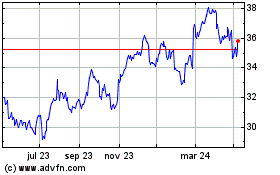

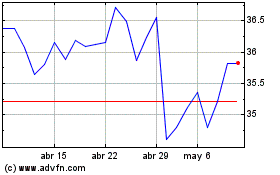

1.5.6 Référence

au cours de bourse (à titre principal)