Bper: colloca bond At1 perpetuo da 500 milioni, ordini oltre 3,2 mld

10 Enero 2024 - 1:43AM

MF Dow Jones (Italian)

(Il Sole 24 Ore Radiocor Plus) - Milano, 10 gen - Bper ha

collocato un bond additional tier 1 perpetuo da 500 milioni. I

titoli, destinati a investitori istituzionali, sono richiamabili

dalla banca a partire dal quinto anno e pagano una cedola fissa

dell'8,375% fino al luglio 2029. In caso di mancato richiamo, la

cedola verrebbe poi rideterminata sulla base del tasso swap in euro

a 5 anni aumentato di uno spread di 595 punti base. Gli ordini

hanno superati i 3,2 miliardi, consentendo di ridurre le

indicazioni iniziali di rendimento pari al 9%. L'allocazione finale

è stata principalmente a favore di fondi di investimento (80%) e

private banking (15%). La distribuzione geografica vede la presenza

di investitori esteri, tra cui Regno Unito con il 50%, Francia con

l'11% e Germania con l'8%, e italiani con il 18%. Il pagamento

della cedola, ricorda Bper, "è totalmente discrezionale e soggetto

a talune limitazioni" e il titolo At1 prevede la riduzione

temporanea del valore nominale

qualora il coefficiente Cet 1 della banca o del gruppo scendesse

al di sotto del 5,125%. L'operazione è stata curata da Barclays

come sole structuring advisor, global coordinator e joint

bookrunner mentre Deutsche Bank, Imi-Intesa Sanpaolo, Mediobanca,

Morgan Stanley e Ubs sono stati joint bookrunner.

Com-Ppa-

(RADIOCOR) 10-01-24 08:28:23 (0152) 5 NNNN

(END) Dow Jones Newswires

January 10, 2024 02:28 ET (07:28 GMT)

Copyright (c) 2024 Dow Jones-Radiocor

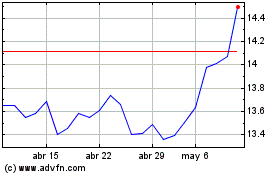

Mediobanca Banca di Cred... (BIT:MB)

Gráfica de Acción Histórica

De Oct 2024 a Nov 2024

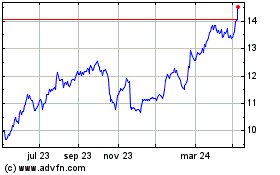

Mediobanca Banca di Cred... (BIT:MB)

Gráfica de Acción Histórica

De Nov 2023 a Nov 2024

Real-Time news about Mediobanca Banca di Credito Finanziario SpA (Italian Stock Exchange): 0 recent articles

Más de Mediobanca Banca di Credito Finanziario SpA Artículos de Noticias