MILANO (MF-NW)--Iveco Group ha chiuso il terzo trimestre con

un

incremento di ricavi e utili grazie a migliori prezzi e ha

nuovamente

ritoccato al rialzo la guidance per il 2023. Nonostante ciò, il

gruppo ha segnalato un rallentamento delle consegne a causa di

colli di bottiglia in Europa che hanno aumentato le scorte di

prodotti finiti, e che secondo le previsioni dovrebbero essere

smaltite entro il primo trimestre del prossimo anno. Il titolo non

ha retto e nonostante i numeri positivi del trimestre viene

scambiato in calo del 7,62%.

RICAVI CRESCONO DEL 7%, UTILE QUASI RADDOPPIATO

Nel dettaglio, il gruppo di veicoli commerciali e speciali ha

registrato ricavi consolidati pari a 3,757 miliardi di euro,

segnando una crescita del 6,7% su base annua, mentre i ricavi netti

delle attività industriali si sono attestati a 3,671 miliardi di

euro, in crescita del 5,8% grazie a migliori prezzi e a un migliore

mix. L'Ebit adjusted è migliorato di 112 milioni di euro rispetto

al terzo trimestre 2022 attestandosi a 213 milioni di euro, con un

margine del 5,7%. Bene anche l'Ebit adjusted delle attività

industriali, che nel trimestre è stato di 180 milioni di euro,

contro i 64 milioni di euro nel terzo trimestre 2022, e con un

margine del 4,9%. L'ultima riga del conto economico segna invece un

utile netto adjusted di 84 milioni di euro, in crescita rispetto ai

54 milioni del terzo trimestre 2022. Il risultato diluito per

azione adjusted è pari a 0,28 euro (in aumento di 0,18 euro

rispetto al terzo trimestre 2022).

MALE PERFORMANCE IN SUDAMERICA

Gli oneri finanziari segnalati dal gruppo nel trimestre sono

aumentati a 97 milioni di euro da 65 milioni su base annua, a causa

dell'impatto dei tassi di interesse più elevati e

dell'iperinflazione principalmente in Argentina. La liquidità netta

delle attività industriali si è ridotta a 725 milioni di euro da

1,72 miliardi al 31 dicembre 2022, mentre il free cash flow delle

attività industriali, che nel terzo trimestre 2022 era negativo per

232 milioni di euro, porta ancora un segno meno pari a 375 milioni

di euro.

CEO SEGNALA COLLI DI BOTTIGLIA IN UE MA È OTTIMISTA SUL LANCIO

DEL MODEL YEAR 2024

"La gestione coerente durante tutto il terzo trimestre si

riflette

chiaramente nei nostri numeri: ricavi a 3,8 miliardi di euro, in

crescita

del 7% su base annua, e Ebit adjusted a 213 milioni di euro, in

aumento di 112 milioni di euro", ha spiegato il ceo Gerrit Marx,

che aggiunge che "nonostante la maggior parte dello stock di

veicoli presso di noi e presso la rete abbia già ricevuto ordini

confermati da parte dei clienti finali, abbiamo rallentato la

consegna di nuovi veicoli alla rete dopo aver riscontrato tempi di

consegna piuttosto lunghi, legati alla capacità produttiva di

numerosi allestitori in tutta Europa. Questo ha portato a un

livello abbastanza elevato di scorte di prodotti finiti - e di

assorbimento di liquidità a livello di gruppo - che smaltiremo nel

corso del quarto trimestre 2023 e del primo trimestre 2024.

Inoltre, tra un paio di settimane lanceremo la nostra gamma

completa di furgoni e veicoli

industriali Model Year 2024, con i migliori propulsori della

categoria e

il nostro nuovissimo motore a combustione XC13. Il

raggiungimento di

questo traguardo fornirà la spinta mirata per tenere il passo

con la

nostra strategia di crescita, che presenteremo in maggior

dettaglio per

ciascuna business unit durante il nostro prossimo Capital

Markets Day il

14 marzo 2024".

IN CALO CONSEGNE GLOBALI AUTOBUS E VEICOLI INDUSTRIALI

Iveco, secondo quanto si apprende da una nota, ha registrato un

calo

delle consegne di veicoli industriali e autobus dell'8% su base

globale

nel trimestre, con la sola Europa stabile rispetto al terzo

trimestre

2022, con i veicoli medi e pesanti in crescita del 13% e gli

autobus del 18%, compensati da minori consegne per i veicoli

leggeri rispetto allo stesso periodo dell'anno precedente.

GUIDANCE RITOCCATA AL RIALZO

Di fronte ai risultati raggiunti, al portafoglio in evoluzione

e

all'assenza di segnali di livelli insoliti di cancellazione

ordini, il

gruppo ha nuovamente alzato la guidance per il 2023. Per l'Ebit

adjusted

consolidato è atteso un risultato di 870-900 milioni di euro, a

fronte di

una prospettiva precedente di 750-800 milioni. Per i ricavi

netti delle

attivitá industriali è atteso un incremento tra l'8% e il 9%

rispetto al

2022, e non piú tra il 5% e l'8%, mentre la stima sull'Ebit

adjusted

delle attivitá industriali è stata alzata a 770-800 milioni dal

range di

650-700 milioni. Confermata invece la previsione sulle spese

generali,

amministrative e di vendita delle attività industriali al 6% dei

ricavi

netti e la previsione sulla liquidità delle attività industriali

a 2

miliardi di euro, incluso il riacquisto di azioni e le

transazioni

straordinarie già comunicate. Infine, per gli investimenti

delle

attività industriali è atteso un incremento del 20% rispetto al

2022,

contro una precedente previsione del +15%.

vsi

(END) Dow Jones Newswires

November 01, 2023 06:02 ET (10:02 GMT)

Copyright (c) 2023 MF-Dow Jones News Srl.

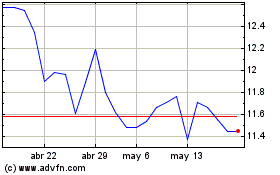

Iveco Group NV (BIT:IVG)

Gráfica de Acción Histórica

De Oct 2024 a Nov 2024

Iveco Group NV (BIT:IVG)

Gráfica de Acción Histórica

De Nov 2023 a Nov 2024