TotalEnergies SE annonce les résultats finaux de l’offre de rachat concernant ses obligations super subordonnées à durée indéterminée à taux fixe réajustable, remboursable à partir du 26 février 2025, d’un montant de 2 500 000 000 euros

20 Noviembre 2024 - 5:37AM

Business Wire

(ISIN: XS1195202822)

Regulatory News:

TotalEnergies SE (la « Société ») (Paris:TTE) (LSE:TTE)

(NYSE:TTE) annonce les résultats finaux de son invitation aux

porteurs qualifiés de ses Obligations Super Subordonnées à Durée

Indéterminée à Taux Fixe Réajustable à 10 ans, ayant une date de

premier remboursement au 26 février 2025, d’un montant de 2 500 000

000 € (ISIN: XS1195202822) émises par la Société le 26 février 2015

(dont la totalité est actuellement en circulation) et admises aux

négociations sur Euronext Paris (les « Obligations ») à

apporter leurs Obligations pour que la Société les achète en

numéraire (l’« Offre de Rachat »).

L’Offre de Rachat a été annoncée le 12 novembre 2024 et a été

effectuée selon les termes et sous réserve des conditions contenues

dans le tender offer memorandum du 12 novembre 2024 préparé par la

Société, tel que mis à jour par l’annonce de la Société le 12

novembre 2024 (ensemble le « Tender Offer Memorandum »), et

est soumise aux restrictions d'offre décrites dans le Tender Offer

Memorandum. Les termes en majuscules utilisés dans le présent

communiqué mais non définis ont la signification qui leur est

attribuée dans le Tender Offer Memorandum.

L’Heure d’Expiration de l’Offre de Rachat était 17h00 CET le 19

novembre 2024.

La Société confirme que le règlement-livraison de l’émission des

Obligations Nouvelles a eu lieu hier, et que la Condition de

Financement a donc été satisfaite.

À l’Heure d’Expiration, la Société avait reçu et accepté pour

l’achat des offres valides d’un montant nominal total de 1 418 419

000 € des Obligations.

La Date de Règlement concernant les Obligations acceptées pour

achat conformément à l’Offre de Rachat devrait être le 22 novembre

2024. Suite au règlement de l’Offre de Rachat et à l’annulation des

Obligations pertinentes acceptées pour achat conformément à l’Offre

de Rachat, un montant nominal total de 1 081 581 000 € des

Obligations restera en circulation.

Information importante

Ce communiqué de presse ne constitue pas un prospectus. Ce

communiqué ne constitue ni une offre de vente ni une sollicitation

d'une offre d'achat de titres. Les titres qui font l'objet de la

présente publication n’ont pas été offerts au public.

Le présent communiqué ne constitue pas une invitation à

participer à l’Offre de Rachat dans, ou depuis, un quelconque pays

dans ou depuis lequel, ou émanant de ou destiné à toute personne à

laquelle, il est interdit de faire une telle invitation

conformément aux dispositions législatives et réglementaires

applicables. La diffusion du présent document dans certains pays

peut être limitée par la loi. Les personnes en possession de ce

document sont tenues de s’informer et de se conformer à toutes les

restrictions légales et réglementaires applicables.

États-Unis

L’Offre de Rachat n’est pas faite, et ne sera pas faite,

directement ou indirectement aux Etats-Unis par voie de courriers,

ou tout autre moyen ou instrument (cela comprend, de manière non

limitative, la télécopie, le télex, le téléphone, les courriers

électroniques, ou par d’autres moyens de transmission électronique)

du commerce interétatique ou extérieur, ou des infrastructures

d’une bourse nationale aux États-Unis, des Obligations aux

États-Unis ou vers toute U.S. Person, tels que ces termes sont

définis par la Regulation S du Securities Act de 1933, tel que

modifié (le « Securities Act ») (une « U.S. Person

»). Les Obligations susvisées ne peuvent être apportées dans le

cadre de l’Offre de Rachat par aucun de ces moyens ou concours aux

États-Unis ou par des personnes situées ou résidentes aux

États-Unis conformément à la Rule 800(h) du Securities Act. En

conséquence, toute copie du Tender Offer Memorandum, du présent

document et tout autre document relatif à l’Offre de Rachat ne sont

pas et ne doivent pas être, directement ou indirectement, diffusés,

transférés ou transmis de quelque manière que ce soit, aux

États-Unis ou à une telle personne. Toute instruction d’apport

(tender instruction) en réponse à l’Offre de Rachat résultant

directement ou indirectement de la violation de ces restrictions

sera nulle, et toute instruction d’apport (tender instruction)

effectuée par une personne située ou résidente aux États-Unis, ou

tout agent, fiduciaire ou tout autre intermédiaire agissant au nom

et pour le compte d’un mandant donnant des instructions à partir

des États-Unis, sera nulle et ne sera pas admise.

Pour les besoins du paragraphe ci-dessus, les «

Etats-Unis » signifie les Etats-Unis d’Amérique, ses

territoires et possessions (y compris Porto Rico, les Iles Vierges

des Etats-Unis, Guam, les Samoa américaines, l’Ile de Wake et les

Iles Mariannes du Nord), tout état des Etats-Unis et le District de

Columbia.

Chaque Porteur Qualifié participant à l'Offre de Rachat

déclarera qu'il ne participe pas à l'Offre de Rachat depuis les

États-Unis, qu'il participe à l'Offre de Rachat conformément à la

Regulation S du Securities Act et qu'il ne se qualifie pas en tant

qu’U.S. Person, ou qu'il agit sur une base non discrétionnaire pour

un mandant situé en dehors des États-Unis qui ne donne pas d'ordre

de participation à l'Offre de Rachat depuis les États-Unis et qui

n'est pas une U.S. Person.

France

L'Offre de Rachat est faite, directement ou indirectement en

France auprès d'investisseurs qualifiés tels que définis à

l'Article 2(e) du Règlement Prospectus (tel que défini ci-dessous),

tel que modifié, et à l'Article L.411 2 du Code monétaire et

financier français tel que modifié. Le Tender Offer Memorandum et

tout autre document d'offre relatif à l'Offre de Rachat ne peuvent

être distribués en France qu'aux investisseurs qualifiés. Ni le

Tender Offer Memorandum, ni aucun autre document relatif à l'Offre

de Rachat n'ont été soumis à l'approbation de l'Autorité des

marchés financiers (l’« AMF »).

Veuillez-vous référer au Tender Offer Memorandum pour les autres

juridictions applicables.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20241120175520/fr/

TotalEnergies SE

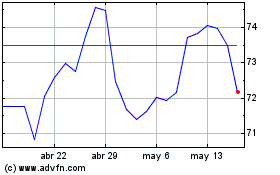

TotalEnergies (NYSE:TTE)

Gráfica de Acción Histórica

De Oct 2024 a Nov 2024

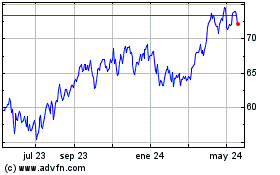

TotalEnergies (NYSE:TTE)

Gráfica de Acción Histórica

De Nov 2023 a Nov 2024