Elis : Chiffre d'affaires du 3ème trimestre 2024

Chiffre d’affaires du

3ème trimestre 2024 en

croissance de +5,5%

Croissance organique de +4,9%, portée par

les nombreuses initiatives commerciales du Groupe

Activité décevante en

Hôtellerie-Restauration sur le trimestre

Confirmation des objectifs financiers

2024

Chiffre d’affaires du

3ème trimestre 2024 en

croissance organique de +4,9% (+5,3% sur les 9 premiers mois de

l’année)

- Les signatures de

nouveaux contrats se poursuivent, portées par les initiatives

commerciales mises en place dans chacun des pays pour bénéficier

des opportunités de croissance locales

- Confirmation du

retour à la normale du taux de rétention clients, reflétant la

qualité de service d’Elis et les bonnes relations commerciales que

le Groupe entretient avec ses clients

- Pas de signe de

ralentissement économique dans nos géographies, y compris en

Allemagne où la croissance organique est d’environ +8% au

3ème trimestre

- Performance

décevante en Hôtellerie-Restauration, avec des taux d’occupation en

baisse sur le trimestre, notamment en France et au Royaume-Uni

- La dynamique de

prix reste favorable dans toutes nos géographies

Poursuite de la stratégie M&A et

ouverture d’un premier pays en Asie

- Le 1er

juillet, Elis a annoncé sa première opération en Asie avec

l’acquisition de Wonway, acteur sur le marché en forte croissance

de l’ultra-propre en Malaisie

- Dans le cadre de sa

stratégie d’ouverture régulière de nouveaux pays, le Groupe a mené

au 3ème trimestre des discussions exploratoires avec

deux acteurs du marché américain ; il a été mis fin à ces

discussions début octobre, aucune des deux ne permettant à Elis de

réaliser une transaction conforme à sa stricte discipline

financière

- De nombreuses

opportunités d’acquisitions de petite taille (chiffre d’affaires

inférieur à c. 30 millions d’euros) sont actuellement à l’étude

dans nos géographies existantes

Confirmation des objectifs financiers

2024

- Croissance

organique du chiffre d’affaires 2024 entre +5,2% et +5,5%

- Marge d’EBITDA

entre 35,2% et 35,5%

- Marge d’EBIT ajusté

stable par rapport à 2023, à environ 16%

- Résultat net

courant par action au-dessus de 1,75€ sur une base diluée

- Free cash-flow à

environ 340m€

- Levier

d’endettement financier au 31 décembre 2024 en baisse de 0,2x par

rapport au 31 décembre 2023

Amélioration significative de la

notation RSE d’Elis auprès de plusieurs organismes : Ecovadis, ISS

ESG, et S&P Global

Saint-Cloud, le 30 octobre 2024

– Elis, leader mondial des services circulaires, publie ce jour son

chiffre d’affaires du 3ème trimestre 2024. Les chiffres

présentés dans ce communiqué de presse n’ont pas été audités.

A l’occasion de cette publication,

Xavier Martiré, Président du directoire d’Elis, a

déclaré :

« Au 3ème

trimestre 2024, Elis poursuit sa croissance avec un chiffre

d’affaires en hausse de +5,5%, dont +4,9% en organique.

La dynamique commerciale reste soutenue,

portée par les nombreuses initiatives lancées par le Groupe dans

chacun des pays, visant à bénéficier des opportunités organiques

identifiées localement.

Le chiffre d’affaires du trimestre a

également continué de bénéficier des ajustements de prix mis en

place pour compenser l’inflation de nos coûts. Par ailleurs, nous

sommes satisfaits de confirmer le retour à la normale du taux de

rétention client, soulignant l’amélioration de notre qualité de

service et les bonnes relations commerciales entretenues avec nos

clients.

En Hôtellerie-Restauration, la performance

trimestrielle a été décevante : les Jeux Olympiques et

Paralympiques ont perturbé l’activité touristique, avec notamment,

l’annulation ou le report de nombreux événements professionnels

prévus à Paris cet été. De plus, les opérateurs hôteliers semblent

privilégier le maintien de prix élevés au détriment des taux

d’occupation, avec un effet négatif sur l’activité, surtout en

France et au Royaume-Uni.

La performance opérationnelle du

3ème trimestre nous permet de

confirmer l’intégralité de nos objectifs 2024 avec, notamment, une

croissance organique annuelle comprise entre +5,2% et +5,5%, une

marge d’EBITDA 2024 comprise entre 35,2% et 35,5%, et un levier

d’endettement financier à environ 1,8x au 31 décembre

2024.

Fort de son savoir-faire opérationnel, de

son profil de croissance et de son modèle fondé sur les principes

de l’économie circulaire, Elis continuera à affirmer son leadership

dans tous les pays où il est présent, tout en étudiant toute

nouvelle opportunité de développement rentable dans de nouveaux

pays. »

I. Chiffre d’affaires du

3ème trimestre

2024

Chiffre d’affaires publié

| En millions

d’euros |

2024 |

2023 |

Var. |

| |

S1 |

T3 |

9M |

S1 |

T3 |

9M |

S1 |

T3 |

9M |

|

|

|

|

|

|

|

|

|

|

|

|

France |

663,2 |

357,9 |

1 021,1 |

640,3 |

347,2 |

987,5 |

+3,6% |

+3,1% |

+3,4% |

| Europe centrale |

556,8 |

291,3 |

848,1 |

497,3 |

257,3 |

754,6 |

+12,0% |

+13,2% |

+12,4% |

| Scandin. & Eur.

de l’Est |

309,4 |

150,8 |

460,2 |

300,1 |

143,8 |

444,0 |

+3,1% |

+4,8% |

+3,6% |

| Royaume-Uni &

Irlande |

275,9 |

150,7 |

426,6 |

257,3 |

143,4 |

400,7 |

+7,2% |

+5,1% |

+6,5% |

| Amérique latine |

232,3 |

113,0 |

345,3 |

213,7 |

117,0 |

330,7 |

+8,7% |

-3,4% |

+4,4% |

| Europe du Sud |

195,5 |

113,4 |

308,9 |

179,9 |

108,1 |

288,0 |

+8,7% |

+4,9% |

+7,2% |

| Autres |

13,5 |

7,9 |

21,4 |

12,6 |

6,6 |

19,1 |

+7,6% |

+20,1% |

+11,9% |

| Total |

2 246,7 |

1 184,9 |

3 431,6 |

2 101,3 |

1 123,3 |

3 224,7 |

+6,9% |

+5,5% |

+6,4% |

« Autres » inclut les Entités

Manufacturières, les Holdings et la

Malaisie.

Les pourcentages de variation sont calculés sur la base des valeurs

exactes.

Décomposition de la croissance du chiffre d’affaires

publié 3ème trimestre

2024

| En millions

d’euros |

T3 2024 |

T3 2023 |

Croissance organique |

Croissance externe |

Effet change |

Croissance publiée |

| France |

357,9 |

347,2 |

+3,1% |

- |

- |

+3,1% |

| Europe

centrale |

291,3 |

257,3 |

+7,6% |

+5,1% |

+0,5% |

+13,2% |

| Scandin. & Eur.

de l’Est |

150,8 |

143,8 |

+3,8% |

- |

+1,0% |

+4,8% |

| Royaume-Uni &

Irlande |

150,7 |

143,4 |

+3,6% |

- |

+1,5% |

+5,1% |

| Amérique

latine |

113,0 |

117,0 |

+8,9% |

- |

-12,3% |

-3,4% |

| Europe du Sud |

113,4 |

108,1 |

+3,7% |

+1,2% |

- |

+4,9% |

| Autres |

7,9 |

6,6 |

-3,4% |

+22,4% |

+1,1% |

+20,1% |

| Total |

1 184,9 |

1 123,3 |

+4,9% |

+1,4% |

-0,8% |

+5,5% |

« Autres » inclut les Entités

Manufacturières, les Holdings et la

Malaisie.

Les pourcentages de variation sont calculés sur la base des valeurs

exactes.

Croissance organique du chiffre d’affaires des 9

premiers mois de 2024

| |

T1 2024 |

T2 2024 |

T3 2024 |

9 mois 2024 |

| France |

+4,3% |

+2,9% |

+3,1% |

+3,4% |

| Europe

centrale |

+9,0% |

+6,4% |

+7,6% |

+7,6% |

| Scandinavie &

Eur. de l’Est |

+4,2% |

+4,1% |

+3,8% |

+4,0% |

| Royaume-Uni &

Irlande |

+6,1% |

+4,1% |

+3,6% |

+4,6% |

| Amérique

latine |

+7,5% |

+7,6% |

+8,9% |

+8,0% |

| Europe du Sud |

+8,9% |

+4,8% |

+3,7% |

+5,5% |

| Autres |

+15,4% |

-1,4% |

-3,4% |

+2,7% |

| Total |

+6,4% |

+4,6% |

+4,9% |

+5,3% |

« Autres » inclut les Entités

Manufacturières, les Holdings et la Malaisie.

Les pourcentages de variation sont calculés sur la base des valeurs

exactes.

France

Le chiffre d’affaires du 3ème

trimestre est en croissance de +3,1% (intégralement organique).

Comme attendu, l’activité en Hôtellerie-Restauration a été

perturbée par l’organisation des Jeux Olympiques et Paralympiques

de Paris, avec le report ou l’annulation de nombreux événements

professionnels et une baisse des taux d’occupation sur la période.

En revanche, le dynamisme commercial est soutenu dans tous nos

métiers et nous continuons d’enregistrer de nombreuses

signatures de nouveaux contrats. La dynamique de prix est également

toujours bien orientée.

Europe centrale

Le chiffre d’affaires de la région est en hausse

de +13,2% au 3ème trimestre (+7,6% en organique).

L’Allemagne et les Pays-Bas, les deux plus gros contributeurs de la

région, enregistrent une croissance organique supérieure à

respectivement +8% et +9% sur le trimestre, portée par le

développement en vêtements professionnels et la bonne dynamique de

prix. L’acquisition de Moderna au Pays-Bas, consolidée depuis le

1er mars 2024, contribue pour +5,1% à la croissance

trimestrielle de la région.

Scandinavie & Europe de l’Est

Le chiffre d’affaires de la région est en hausse

de +4,8% au 3ème trimestre (+3,8% en organique). La

dynamique reste bonne en Suède, en Norvège et dans les pays baltes.

Au Danemark, les pertes limitées de clients enregistrées au premier

semestre, notamment en solutions d’hygiène et de bien-être,

continuent de légèrement peser sur la croissance.

Royaume-Uni & Irlande

Le chiffre d’affaires de la région est en hausse

de +5,1% au 3ème trimestre (+3,6% en organique), tiré

par un effet prix favorable en lien avec l’inflation marquée de la

zone. La dynamique commerciale reste bonne en Santé et en vêtements

professionnels (standard et ultra-propre) mais l’activité a été

décevante en Hôtellerie-Restauration en août et en septembre.

Amérique latine

Le chiffre d’affaires de la région affiche une

croissance organique de +8,9% au 3ème trimestre,

toujours tirée par une bonne dynamique commerciale et par le

développement de l’externalisation. Le chiffre d’affaires publié

est quant à lui en repli de -3,4%, pénalisé par l’évolution des

devises locales sur la période (effet change négatif de -12,3% au

3ème trimestre).

Europe du Sud

Le chiffre d’affaires de la région est en hausse

de +4,9% au 3ème trimestre (+3,7% en organique), avec un

effet calendaire défavorable, en lien avec le mode de facturation

hebdomadaire au Portugal. Nos initiatives commerciales nous

permettent d’enregistrer de nombreuses signatures de nouveaux

contrats en lien avec le développement de l’externalisation. En

Hôtellerie-Restauration, l’activité a globalement été décevante sur

le trimestre, notamment en juillet. Enfin, l’acquisition de

Compania de Tratamientos Levante S.L, réalisée en novembre 2023 sur

le marché du Pest Control en Espagne, contribue pour +1,2% à la

croissance trimestrielle.

II. RSE

L’économie circulaire au cœur du modèle économique

d’Elis

Elis propose à ses clients des produits qui sont

entretenus, réparés, réutilisés et réemployés afin d’optimiser leur

utilisation et leur durée de vie. Le Groupe sélectionne ainsi ses

produits textiles sur la base de critères de durabilité assurant un

grand nombre de cycles de lavage et dispose également d’ateliers de

réparation. Elis a la conviction que le modèle d’économie

circulaire, visant notamment à réduire les consommations de

ressources naturelles en optimisant la durée de vie des produits,

est une solution durable pour répondre aux enjeux environnementaux

actuels.

Les services proposés par Elis se positionnent

notamment comme une alternative durable par rapport à l’achat ou à

l’utilisation simple des produits ou par rapport à des produits à

usage unique, dit jetables.

De plus, ces alternatives à des approches

linéaires de consommation permettent à nos clients d’éviter des

émissions de CO2 et de contribuer à réduire leurs propres

émissions.

La Fondation Ellen MacArthur estime quant à elle

que l’économie circulaire peut contribuer de façon significative à

l’atteinte du zéro émission nette et que près de 9 milliards de

tonnes de CO2eq (soit 20 % des émissions mondiales) pourraient être

réduites grâce à une transition de nos modèles vers l’économie

circulaire, ne serait-ce que dans certains secteurs clés.

Synthèse des notations extra-financières

|

Agences de notation |

MSCI |

ISS ESG |

S&P Global |

Ecovadis |

CDP |

Sustainalytics |

Ethifinance ESG Rating |

Moody’s Analytics |

|

Scores |

A |

55,81/100 Prime |

53/100 |

84/100

Platine |

A-

Climate change |

Risque faible |

75/100

Or |

61/100 |

Au 3ème trimestre 2024, plusieurs

organismes ont revu à la hausse la notation RSE du Groupe :

- Ecovadis a attribué

une médaille « Platine » à Elis, avec une amélioration du score de

+9 points, à 84/100. Cette distinction récompense l’engagement

d’Elis auprès de ses clients, partenaires et employés, et

positionne le Groupe dans le top 1 % des quelques 100 000

entreprises évaluées. Les critères d'évaluation d'Ecovadis sont

fondés sur des normes internationales et 4 thématiques RSE

(Environnement, Social & Droits de l’Homme, Éthique, Achats

responsables).

- L’agence ISS ESG a

amélioré la notation du Groupe de +7,44 points, à 55,87/100. Cette

évaluation récompense le Groupe en matière d’engagement RSE et le

classe dans la catégorie « Prime ».

- Enfin, S&P

Global a amélioré la note d’Elis de +5 points, passant à

53/100.

Notre engagement en faveur du climat : des

objectifs ambitieux à horizon 2030

Le 4 septembre 2023, Elis a dévoilé sa feuille

de route climat et ses objectifs à horizon 2030, témoignant de son

engagement à accompagner la transition de la société vers une

économie bas-carbone.

Elis vise ainsi à :

- Réduire de -47,5%

en valeur absolue ses émissions de gaz à effet de serre des scopes

1 et 2 d'ici 2030, par rapport à 20191 ;

- Réduire de -28% en

valeur absolue ses émissions de gaz à effet de serre du scope 3

issues de l’achat de biens et services, des carburants et de

l’énergie amont, du transport et de la distribution amont, des

déplacements domicile-travail ainsi que de la fin de vie des

produits vendus (et ce également par rapport à 2019).

Ces objectifs ont été approuvés par la Science

Based Targets initiative (SBTi). Cet organisme issu d’un

partenariat entre le Pacte Mondial des Nations Unies, le World

Resources Institute (WRI), le Carbon Disclosure Project (CDP) et le

Fonds Mondial pour la Nature (WWF), est l’acteur de référence

internationale sur le sujet. Ces objectifs sont alignés avec les

Accords de Paris de 2015, et visent à contribuer à limiter

l’augmentation de température à 1,5°C par rapport aux niveaux

préindustriels pour les scopes 1 et 2, et nettement en dessous

(« well below ») de 2°C pour le scope 3.

Ces objectifs climat marquent une nouvelle étape

dans la stratégie RSE et climat d'Elis. Le Groupe travaille en

effet depuis de nombreuses années à réduire sa consommation

d'énergie et ses émissions de CO2eq.

III. Autres informations

Définitions financières

- La croissance

organique du chiffre d’affaires (produits de l’activité ordinaire)

du Groupe est calculée en excluant (i) les effets des changements

de périmètre de consolidation des « acquisitions importantes »

et des « cessions importantes » (telles que définies dans le

Document de Base) réalisées pendant chacune des périodes comparées

ainsi que (ii) l’effet de la variation des taux de change.

- L’EBITDA ajusté est

défini comme l’EBIT ajusté, avant dotations aux amortissements nets

de la quote-part de subvention virée au compte de résultat.

- La marge d’EBITDA

ajusté est définie comme l’EBITDA ajusté divisé par le chiffre

d’affaires.

- L’EBIT ajusté est

défini comme le bénéfice net (ou la perte nette) avant résultat

financier, charge d’impôt, quote-part dans le résultat des

entreprises comptabilisées selon la méthode de la mise en

équivalence, amortissement des relations clientèle, perte de valeur

sur le goodwill, autres produits et charges opérationnels, frais

financiers divers (services bancaires comptabilisés dans le

résultat opérationnel) et charges IFRS 2 (paiements fondés sur des

actions).

- La marge d’EBIT

ajusté est définie comme l’EBIT ajusté divisé par le chiffre

d’affaires.

- Le résultat net

courant correspond au résultat net en excluant les éléments

significatifs qui, en raison de leur nature et de leur caractère

inhabituel, ne peuvent être considérés comme inhérents à la

performance courante du Groupe.

- Le free cash-flow

est défini comme l’EBITDA ajusté moins ses éléments non-cash et

diminué de la variation de besoin en fonds de roulement, des achats

de linge, des investissements industriels (nets des cessions), de

l’impôt payé, des intérêts financiers payés et des paiements des

passifs locatifs.

- Le levier

d’endettement financier correspond au covenant financier tel que

défini dans le contrat de financement bancaire signé en 2021 :

leverage ratio = endettement financier net / EBITDA ajusté pro

forma des acquisitions finalisées au cours des 12 derniers mois et

après synergies.

Répartition géographique

- France

- Europe

centrale : Allemagne, Autriche, Belgique, Hongrie, Luxembourg,

Pays-Bas, Pologne, République tchèque, Slovaquie, Suisse

- Scandinavie &

Europe de l’Est : Danemark, Estonie, Finlande, Lettonie,

Lituanie, Norvège, Russie, Suède

- Royaume-Uni &

Irlande

- Amérique

latine : Brésil, Chili, Colombie, Mexique

- Europe du

Sud : Espagne & Andorre, Italie, Portugal

- Autres :

Entités manufacturières, Holdings, Malaisie

Avertissements

Ce communiqué de presse peut contenir des

informations et des déclarations relatives à des événements futurs,

des tendances, des attentes, des objectifs, des perspectives et

d’autres déclarations prospectives concernant les activités futures

du Groupe, sa situation financière, ses résultats d’exploitation,

ses performances et sa stratégie, au regard des objectifs liés au

climat, des objectifs financiers et à d’autres objectifs inclus

dans le présent communiqué. Les déclarations prospectives ne sont

pas des déclarations se rapportant à des faits historiques et

peuvent contenir les termes « peut », « sera », « devrait », «

continue », « vise », « estime », « projette », « croit », « a

l’intention », « s’attend », « planifie », « cherche » ou «

anticipe » ou des termes ou expressions dont le sens est similaire.

En outre, le terme « ambition » exprime un résultat souhaité par le

Groupe, étant précisé que les moyens à mettre en œuvre ne dépendent

pas uniquement du Groupe. Ces informations et déclarations

prospectives sont fondées sur des données, hypothèses et

estimations que le Groupe considère comme raisonnables à la date du

présent communiqué de presse et qui, par nature, comportent des

risques et incertitudes connus et inconnus du Groupe. Ces données,

hypothèses et estimations sont susceptibles d’évoluer ou d’être

ajustées en raison d’incertitudes, dont beaucoup échappent au

contrôle du Groupe, liées notamment à l’environnement économique,

financier, concurrentiel, réglementaire ou fiscal ou en raison

d’autres facteurs dont le Groupe n’a pas connaissance à la date du

présent communiqué de presse. En outre, la matérialisation de

certains risques, notamment ceux décrits au chapitre 4 « Gestion

des risques et contrôle interne » du Document d’Enregistrement

Universel au titre de l’exercice clos le 31 décembre 2023,

disponible sur le site internet d’Elis (http://www.elis.com),

pourrait avoir un impact sur l’activité, la situation financière,

les résultats, la performance et la stratégie du Groupe, notamment

au regard de ces objectifs liés au climat. Par conséquent, la

réalisation effective des objectifs liés au climat, des objectifs

financiers et des autres objectifs inclus dans le présent

communiqué de presse peut s’avérer inexacte à l’avenir, ou peut

différer matériellement de ceux exprimés ou sous-entendus dans ces

déclarations prospectives. Le Groupe ne fait aucune déclaration et

ne donne aucune garantie quant à la réalisation des objectifs

énoncés dans le présent communiqué de presse. Par conséquent, il

convient de ne pas accorder une confiance excessive à ces

informations et déclarations.

Ce communiqué de presse et les informations

qu’il contient ont été préparés sur la base des données mises à la

disposition du Groupe à la date de ce communiqué de presse. Sauf

indication contraire dans le présent communiqué de presse, le

présent communiqué de presse et les informations qu’il contient ne

sont valables qu’à cette date. Le Groupe n’assume aucune obligation

de mettre à jour ou de réviser ces déclarations prospectives, que

ce soit pour refléter de nouvelles informations, des événements ou

des circonstances futurs ou autres, excepté dans les cas où les

lois et réglementations applicables le requièrent.

Ce communiqué de presse inclut certains

indicateurs non financiers, ainsi que d’autres données non

financières, qui sont tous sujets à des incertitudes de mesure

résultant de limitations inhérentes à la nature et aux méthodes

utilisées pour les déterminer. Ces données n’ont généralement pas

de signification standardisée et peuvent ne pas être comparables à

des mesures similaires utilisées par d’autres groupes. Le Groupe se

réserve le droit de modifier, d’ajuster et/ou de retraiter les

données incluses dans le présent communiqué de presse, de temps à

autre, sans préavis et sans explication. Les données incluses dans

le présent communiqué de presse peuvent être mises à jour,

amendées, révisées ou supprimées dans des publications,

présentations et/ou communiqués de presse ultérieurs d’Elis, en

fonction notamment de la disponibilité, de l’exactitude ou de

l’exhaustivité des informations, ou de l’évolution des

circonstances applicables, y compris de l’évolution des lois et

réglementations en vigueur.

Ce communiqué de presse peut inclure ou se

référer à des informations obtenues auprès de diverses sources

tierces ou établies sur la base de celles-ci. Ces informations

peuvent ne pas avoir été examinées et/ou vérifiées de manière

indépendante par le Groupe et le Groupe n’approuve pas ou ne

cautionne pas ces informations en les incluant ou en y faisant

référence. En conséquence, le Groupe ne garantit pas ni

l’exactitude, ni le caractère raisonnable, ni l’exhaustivité de ces

informations, et aucune déclaration, garantie ou engagement,

explicite ou implicite, n’est fait et le Groupe n’accepte aucune

responsabilité quant à l’exactitude, le caractère raisonnable ou

l’exhaustivité de ces informations, et le Groupe n’est pas tenu de

mettre à jour ou de réviser ces informations.

Les données et les objectifs liés au climat

inclus dans ce communiqué de presse n’ont pas été audités et n’ont

pas fait l’objet d’un examen limité par les commissaires aux

comptes du Groupe.

Prochains évènements

- Chiffre d’affaires

annuel 2024 : 30 janvier 2025 (après bourse)

- Résultats annuels

2024 : 6 mars 2025 (avant bourse)

IV. Contacts

Nicolas Buron

Directeur Relations Investisseurs, Financement et Trésorerie

Tél : + 33 (0)1 75 49 98 30 - nicolas.buron@elis.com

Charline Lefaucheux

Relations Investisseurs

Tél : + 33 (0)1 75 49 98 15 – charline.lefaucheux@elis.com

1 L’objectif comprend les émissions liées à

l'utilisation des terres et aux absorptions provenant des matières

premières bioénergétiques. Les émissions du Scope 2 sont reportées

en market-based.

Scope 1 (émissions directes) principalement associées aux

consommations de gaz, carburant… ;

Scope 2 (émissions indirectes) associées aux consommations

d’énergie électrique ou de vapeur ;

Scope 3 (autres émissions indirectes) associées aux autres champs

d’émissions : achats, transport amont, déplacement des

salariés…

- Elis - Chiffre d'affaires du 3ème trimestre 2024

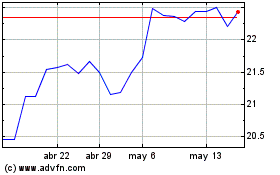

Elis (TG:7EL)

Gráfica de Acción Histórica

De Oct 2024 a Nov 2024

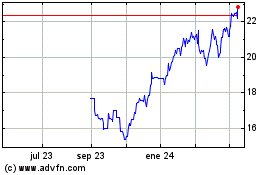

Elis (TG:7EL)

Gráfica de Acción Histórica

De Nov 2023 a Nov 2024