Regulatory News:

SFL (Paris:FLY):

Résultat Net Récurrent par

action pdG : 1,40 € (+12,9 %)

Valeur du Patrimoine (hors

droits) : 7 406 M€ (+1,0 % sur 6 mois à périmètre constant)

Taux d’occupation : 99,8 %

(dont 100% de taux d’occupation pour les bureaux)

EPRA NTA : 85,0 € par

action

Le Conseil d’Administration de la Société Foncière Lyonnaise («

SFL »), réuni le 23 juillet 2024 sous la présidence de Monsieur

Pere Viňolas Serra, a arrêté les comptes au 30 juin 2024.

Ces comptes présentent une nette progression des résultats

opérationnels, une stabilisation de la valeur du patrimoine et un

résultat net récurrent en hausse significative. Le taux

d’occupation se maintient à un niveau exceptionnel de 99,8 % avec

de nouvelles signatures sur le 1er semestre affichant des niveaux

de loyer toujours plus élevés, illustrant l’attrait des bureaux

prime parisiens et la pertinence du business model de SFL.

« Nous sommes dans un moment de marché très intéressant, où nous

voyons la stabilisation de nos valeurs d’expertise après 18 mois de

baisse consécutive, et la progression de nos revenus locatifs. Ces

bonnes performances, dans un contexte toujours très incertain,

peuvent s’expliquer par quelques éléments différenciants : la

rigueur de notre société dans le choix de ses investissements,

l’exigence mise dans chacun de nos projets, notamment pour viser

les meilleurs standards techniques et environnementaux, et enfin

notre envie de toujours mieux satisfaire nos clients et leurs

salariés.

SFL fêtera cette année ses 145 ans : cette longévité assez

remarquable nous oblige à adapter nos produits aux tendances et aux

attentes des salariés franciliens et à toujours nous interroger.

C’est, selon moi, l’illustration de notre héritage de bâtisseur,

mais aussi notre volonté de nous inscrire dans un monde qui évolue

de plus en plus vite sur un segment que nous affectionnons

particulièrement, le prime parisien.» explique Dimitri Boulte,

Directeur Général de SFL.

Les procédures relatives à l’examen limité des comptes sont

effectuées et les commissaires aux comptes ont émis un rapport sans

réserve ni observation sur l’information semestrielle.

Données consolidées

(M€)

S1 2023

S1 2024

Variation

Revenus *

111,4

127,0

+14,0 %

Revenus locatifs

111,4

121,6

+9,2 %

Résultat opérationnel retraité

**

97,2

109,8

+12,9 %

Résultat net part du Groupe

-177,5

76,7

na

Résultat net récurrent part du

Groupe EPRA

53,2

60,1

+13,0 %

par action

1,24 €

1,40 €

+12,9 %

* tenant compte d’une reprise de

créance de loyer de 5,4 M€ au premier semestre 2024

** (hors cessions et var. valeur

des immeubles)

31/12/2023

30/06/2024

Variation

Capitaux propres part du

Groupe

3 540

3 527

-0,4 %

Valeur patrimoine consolidé hors

droits

7 332

7 406

+1,0 %

Valeur patrimoine consolidé

droits inclus

7 817

7 899

+1,0 %

EPRA NTA

3 752

3 649

-2,7 %

par action

87,5 €

85,0 €

-2,9 %

EPRA NDV

3 673

3 673

0,0 %

-0,2 %

par action

85,7 €

85,5 €

Revenus en forte progression dans un environnement encore

incertain

Revenus locatifs à +7,4% de progression à

périmètre constant

Les revenus s’établissent à 127 M€ au premier semestre 2024,

dont 121,6 M€ de revenus locatifs et une reprise de créance de

loyer d’un montant de 5,4 M€.

Ces revenus locatifs affichent une forte progression de +10,2 M€

(+9,2 %) par rapport au premier semestre 2023. Ils se décomposent

comme suit :

- A périmètre constant (sur les surfaces en

exploitation, exclusion faite de toutes les variations de périmètre

impactant les deux semestres comparés), les loyers progressent de

8,1 M€ (+7,4 %), du fait notamment, outre l’indexation (+4,6 M€),

de nouvelles commercialisations intervenues en 2023 et 2024 (baux

signés avec des locataires historiques, tels que Infravia, Havea ou

Fast Retailing, ou de nouveaux clients comme une société leader

dans le secteur du luxe et Brunswick. En particulier, les immeubles

du Washington Plaza, Cézanne Saint-Honoré et #cloud.paris affichent

une augmentation significative de leurs revenus.

- Les revenus des surfaces en développement

sur les périodes considérées affichent une progression de +10,1 M€,

en raison notamment d’un premier semestre plein à la suite de la

livraison en juillet 2023 des travaux bailleurs dans l’immeuble

Louvre Saint-Honoré à la Fondation Cartier (+7,8 M€). L’ouverture

du magasin flagship d’Adidas sur les Champs-Elysées contribue en

outre significativement à la progression des revenus locatifs (+3,3

M€).

- La signature d’un protocole de départ par

anticipation d’un locataire entraine au premier semestre

l’annulation d’une créance de loyer IFRS, ainsi que la constatation

d’une indemnité de départ, compensés en partie par une reprise de

provision. L’impact est une baisse de -1,9 M€.

Le résultat opérationnel courant (retraité du résultat des

cessions et de la valorisation du patrimoine) s’établit à 109,8 M€

au premier semestre 2024 contre 97,2 M€ au premier semestre 2023,

en forte progression de +12,9 %.

Stabilisation de la valeur du patrimoine

dans un contexte de grande incertitude persistant

L’évaluation au 30 juin 2024 du patrimoine de la Société à dire

d’expert est en hausse de 1,0 % à périmètre constant par rapport à

l’évaluation du 31 décembre 2023. La variation de valeur des

immeubles de placement dégage un gain de 27,4 M€ au 1er semestre

2024, contre une perte de 327,8 M€ au 1er semestre 2023.

La stabilisation des valeurs d’expertise reflète l’indexation

des loyers et la forte progression des valeurs locatives dans Paris

sur les meilleurs actifs. Le taux d’actualisation se compresse (de

2 bips en moyenne), alors que le taux de sortie moyen reste à la

hausse (3 bips en moyenne).

Résultat net en hausse malgré un contexte

de hausse des charges financières

Les charges financières nettes s’élèvent à 28,3 M€ au 30 juin

2024 contre 26,1 M€ au 30 juin 2023, en hausse de 2,2 M€. Hors

éléments non récurrents, la hausse est de 4,7 M€, les charges

financières récurrentes étant impactées essentiellement par la

hausse des taux, accentuée également par la hausse du volume de

financement.

Compte tenu de ces principaux éléments, le résultat net

récurrent part du Groupe EPRA s’établit à 60,1 M€ au 30 juin 2024

contre 53,2 M€ au 30 juin 2023.

Par action, ils s’élèvent respectivement à 1,4 €/a et 1,24 €/a,

soit une hausse de 12,9 %.

Le résultat net consolidé part du Groupe au 30 juin 2024 s’élève

à +76,7 M€ contre -177,5 M€ au 30 juin 2023.

Taux d’occupation maintenu à un plus haut historique de 99,8

%

Le positionnement stratégique de SFL permet de bénéficier à

plein de la dynamique locative très positive sur le marché parisien

et notamment de l'augmentation des VLM. Le taux d’occupation

physique se maintient au niveau record de 99,8% au 30 juin 2024

(99,7 % au 31 décembre 2023). La vacance financière (EPRA Vacancy

Rate) s’établit à 0,2 % (sans changement sur le 31 décembre

2023).

SFL a commercialisé environ 12 000 m² durant le premier

semestre, dont 11 300 m² de bureaux, principalement auprès de

nouveaux locataires.

Cette activité locative soutenue est concentrée notamment sur

les actifs suivants :

- #cloud.paris, signature d’un nouveau bail de 9 ans ferme sur 3

500 m² avec une société internationale de gestion de placement

;

- Cézanne Saint Honoré, signature d’un nouveau bail de 9 ans

ferme sur 2 700 m² avec un cabinet d’avocats international ;

- Edouard VII, avec la signature d’un nouveau bail de 6 ans ferme

avec Brunswick pour 1 230 m² ;

- 103 Grenelle, avec la signature d’un nouveau bail de 10 ans

ferme avec Beau de Loménie pour 1 315 m² ;

- enfin, les actifs Washington Plaza, et 176 Charles de Gaulle

pour le solde ;

- et près de 500 m² de baux habitations et 200 m² de

commerces.

Le loyer facial moyen de bureau de ces commercialisations

ressort en nette progression à 998 €/m² et le loyer économique à

883 €/m², pour une durée ferme moyenne de 8,7 ans, conditions

reflétant l’attractivité des immeubles de SFL.

Pipeline très maitrisé offrant un gisement de 31,4 M€

annuel

Au 30 juin 2024, les surfaces en développement représentent 10 %

du patrimoine du Groupe. Parmi elles, l’immeuble de bureaux Scope

(anciennement Rives de Seine) situé Quai de la Rapée à Paris

(environ 23 000 m²). Les travaux de curage et désamiantage sont

maintenant terminés. Le marché de travaux avec l’entreprise

générale a été signé le 17 juin, pour une livraison toujours prévue

mi-2026.

Les travaux immobilisés réalisés au cours du premier semestre

2024 s’élèvent à 27,5 M€ ; outre ce projet, qui totalise 6,3 M€, le

solde des travaux porte sur des rénovations de plateaux, notamment

dans l’immeuble Edouard VII.

Absence d’acquisitions /cessions

Il n’y a eu ni acquisition ni cession au cours du semestre.

Financement discipliné et résolument « green »

SFL a renouvelé sa ligne de financement bilatérale de 100 M€

auprès de BNP Paribas incluant maintenant un mécanisme d’ajustement

de la marge en fonction de l’atteinte de 3 objectifs ambitieux en

termes de réduction des émissions carbone, de certification des

actifs, et de rating GRESB (Global Real Estate Sustainability

Benchmark).

Cette ligne, d’une maturité de cinq ans (plus deux options

d’extension d’un an chacune), se substitue à la ligne

existante.

L’extension d'un an de la maturité du Term Loan de 300 M€ et de

la ligne RCF de 835 M€, porte la maturité moyenne de la dette à 3,6

ans.

L’endettement net de la Société atteint 2 688 M€ au 30 juin 2024

contre 2 539 M€ au 31 décembre 2023, soit un ratio d’endettement de

34,0 % de la valeur d’expertise du patrimoine droits inclus. A

cette même date, le coût moyen de la dette après couverture est de

2,1 % et le niveau d’ICR (Interest Coverage Ratio) quant à lui

s’établit à 3,5x à fin juin 2024.

Au 30 juin 2024, SFL bénéficie par ailleurs de 1 570 M€ de

lignes de crédit confirmées non utilisées.

Actif Net Réévalué EPRA globalement stable en tenant compte

d’une distribution de 2,40 €/action

Le patrimoine consolidé de SFL est évalué à 7 406 M€ en valeur

de marché hors droits au 30 juin 2024, en progression de 1,0 % par

rapport au 31 décembre 2023 (7 332 M€).

Le rendement locatif moyen du patrimoine (EPRA « topped-up »

NIY) est de 3,8 % au 30 juin 2024, stable sur 6 mois (3,8 % au 31

décembre 2023).

Au 30 juin 2024, l’Actif Net Réévalué EPRA NTA est de à 85,0

€/action (3 649 M€, soit -2,9 % sur six mois) et l’EPRA NDV de 85,5

€/action (3 673 M€, stable sur six mois), après avoir servi un

dividende de 2,40 €/action en avril 2024.

Enfin, la société Pargal SAS a opté au régime SIIC durant le

semestre, avec effet rétroactif au 1er janvier 2024. L’impact de

cette option sur l’EPRA NTA et NDV est respectivement de -48,1 M€

et +21,1 M€.

Synthèse des Indicateurs EPRA :

S1 2023

S1 2024

EPRA Earnings (M€)

53,2

60,1

/ share

1,24 €

1,40 €

EPRA Cost Ratio (including

vacancy costs)

13,7 %

12,0 %

EPRA Cost Ratio (excluding

vacancy costs)

12,7 %

11,5 %

31/12/2023

30/06/2024

EPRA NRV (M€)

4 173

4 076

/ share

97,3 €

94,9 €

EPRA NTA (M€)

3 752

3 649

/ share

87,5 €

85,0 €

EPRA NDV (M€)

3 673

3 673

/ share

85,7 €

85,5 €

EPRA Net Initial Yield (NIY)

2,6 %

2,5 %

EPRA « Topped -up » NIY

3,8 %

3,8 %

EPRA Vacancy Rate

0,2 %

0,2 %

31/12/2023

30/06/2024

LTV

32,5 %

34,0 %

100%, including transfer costs

EPRA LTV (including transfer

costs)

100%

34,3 %

35,5 %

Part du groupe

39,6 %

41,0 %

EPRA LTV (excluding transfer

costs)

100%

36,6 %

37,9 %

Part du groupe

42,2 %

43,6 %

Tableaux de passage des « Indicateurs Alternatifs de

Performance » :

IAP Résultat net récurrent part du Groupe EPRA :

en M€

S1 2023

S1 2024

Résultat net - part du

Groupe

-177,5

76,7

Déduction :

Variation de valeur des immeubles

de placement

327,8

-27,4

Résultat des cessions

0,2

0,0

Variation de valeur des

instruments financiers, actualisation des dettes et coûts

associés

0,6

-1,8

Impôts associés aux postes

ci-dessus

-12,0

-4,8

Impôts liés à l’exercice d’option

au régime SIIC

0

-21,1

Intérêts minoritaires attachés

aux postes ci-dessus

-85,9

38,5

Résultat net récurrent - part

du Groupe EPRA

53,2

60,1

Nombre moyen d’actions

(milliers)

42 879

42 918

EPRA Earnings / share

1,24 €

1,40 €

IAP EPRA NRV / NTA / NDV :

en M€

31/12/2023

30/06/2024

Capitaux propres - part du

Groupe

3 540

3 527

Actions d'autocontrôle

0

0

Plus-values latentes / Immeubles

d’exploitation

34

34

Plus-values latentes / Incorporels

4

4

Annulation Juste Valeur Instruments

financiers

6

-7

Annulation Impôts différés

173

97

Droits de mutation

416

421

EPRA NRV Net Reinstatement

Value

4 173

4 076

Annulation immobilisations

incorporelles

-1

-2

Annulation Plus-values latentes /

Incorporels

-4

-4

Ajustement Droits de mutation *

-416

-421

EPRA NTA Net Tangible Assets

3 752

3 649

Immobilisations incorporelles

1

2

Juste Valeur Instruments financiers

-6

7

Juste Valeur Dette à taux fixe

98

112

Impôts différés

-173

-97

EPRA NDV Net Disposal Value

3 673

3 673

* les droits de mutation sont pris en compte pour leur valeur

IFRS (soit 0).

IAP Endettement Financier Net :

en M€

31/12/2023

30/06/2024

Emprunts et dérivés passif - Non

courant

1 983

1 480

Emprunts et concours bancaires -

Courant

644

1 217

Endettement financier au bilan

2 628

2 697

Déduction :

Intérêts courus, étalement des commissions

sur emprunts

8

23

Trésorerie et équivalents

-97

-33

Endettement financier net

2 539

2 688

Plus d’information sur

www.fonciere-lyonnaise.com/publications/resultats

À propos de SFL

Référente sur le segment prime de l’immobilier tertiaire

parisien, la Société Foncière Lyonnaise se distingue par la qualité

de son patrimoine évalué à 7,4 milliards d’euros, avec des

immeubles concentrés dans le Quartier Central des Affaires de Paris

(#cloud.paris, Édouard VII, Washington Plaza…) et par la qualité de

son portefeuille de clients, constitué de sociétés prestigieuses.

Plus ancienne foncière française, SFL démontre année après année

une constance dans l’exécution de sa stratégie, centrée sur la

création d’une forte valeur d’usage pour ses utilisateurs, et in

fine d’une importante valeur patrimoniale pour ses actifs.

Résolument tournée vers l’avenir SFL est un acteur engagé dans

l’immobilier durable pour construire la cité de demain et

contribuer à la décarbonisation de son secteur.

Marché de cotation : Euronext Paris Compartiment A – Euronext

Paris ISIN FR0000033409 – Bloomberg : FLY FP – Reuters : FLYP

PA

Notation S&P : BBB+ stable

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240723627479/fr/

SFL - Thomas Fareng - T +33 (0)1 42 97 27 00 -

t.fareng@fonciere-lyonnaise.com www.fonciere-lyonnaise.com

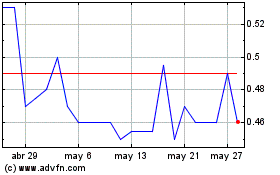

Flyht Aerospace Solutions (TSXV:FLY)

Gráfica de Acción Histórica

De Jun 2024 a Jul 2024

Flyht Aerospace Solutions (TSXV:FLY)

Gráfica de Acción Histórica

De Jul 2023 a Jul 2024