CLARIANE : Exécution du plan de renforcement de la structure financière de Clariane - cession de l’activité Hospitalisation à Domicile (HAD) en France

06 Mayo 2024 - 1:20PM

Business Wire

Regulatory News:

Clariane (Paris:CLARI) (CLARIA.PA – ISIN FR0010386334) : le

Groupe annonce aujourd’hui avoir reçu une promesse d’achat de la

part de la Fondation Santé Service et consenti une exclusivité en

vue de la cession de l’ensemble de ses activités d’Hospitalisation

à Domicile et Services de Soins Infirmiers à Domicile (HAD/SSIAD)

en France. Cet accord intervient à l'issue d'un processus d'appel

d'offres auquel ont participé plusieurs acteurs du secteur.

Reconnue d'utilité publique depuis 2013, La Fondation Santé

Service est le premier acteur français de l'hospitalisation à

domicile (HAD) et prend en charge et coordonne au sein de ses

activités HAD, SSIAD et PSAD plus de 2.000 patients de tous âges

atteints de pathologies aiguës ou chroniques, principalement en

oncologie, soins palliatifs, plaies complexes, rééducation,

périnatalité et gériatrie.

En complément de ses services de soins, la Fondation Santé

Service a développé une activité de recherche et d'innovation axée

sur les soins à domicile et les services d'hospitalisation à

domicile.

Les activités cédées par le Groupe Clariane représenteraient 8

établissements d’hospitalisation à domicile, dont deux implantés en

Ile de France, et 3 agences de service de soins infirmiers et

d’aide à domicile. Elles emploient 309 personnes (équivalent temps

plein) et ont réalisé en 2023 un chiffre d’affaires autour de €46,5

millions.

L’ensemble de ces établissements s’appuient sur des processus

opérationnels de haut niveau répondant aux exigences attendues dans

le cadre de l’exercice de ses missions et aux attentes des

patients. A ce titre ils s’inscrivent dans les meilleurs standards

de qualité de la Haute Autorité de Santé et de la norme ISO 9001

déployée par Clariane.

L’opération serait subordonnée à la finalisation de la

documentation juridique ainsi que le transfert des autorisations

administratives par les autorités de santé compétentes.

Le processus d’information et de consultation des instances

représentatives du personnel concernées a été initié.

L'intégralité du produit net de cette vente servira au

remboursement de la dette du Groupe.

Cette opération s’inscrit dans le cadre du plan de renforcement

de la structure financière du Groupe annoncé le 14 novembre 2023,

qui comprend un programme de cessions d’actifs opérationnels et

immobiliers ainsi que des partenariats en capital pour un montant

attendu d’environ 1 milliard d’euros de produits de cessions bruts,

destiné à réduire son endettement et son levier financier.

Avec cette opération, qui viendrait s’ajouter aux opérations

déjà finalisées en mars et avril, au Royaume-Uni et aux Pays Bas,

le Groupe réaliserait un peu plus de 40% de son programme total de

cessions.

Avertissement

Le présent communiqué de presse ne constitue pas et ne saurait

être considéré comme constituant une offre au public ou une offre

d’achat ou comme destiné à solliciter l’intérêt du public en vue

d’une opération par offre au public, et il n'y aura pas de vente de

titres dans un État ou une juridiction où une telle offre,

sollicitation ou vente serait illégale en l’absence

d’enregistrement ou d’approbation en vertu des lois sur les valeurs

mobilières de cet Etat ou de cette juridiction. La diffusion de ce

document peut, dans certains pays, faire l’objet de restrictions

spécifiques. Les personnes en possession de ce document sont tenues

de s'informer de ces éventuelles restrictions locales et s’y

conformer.

Un prospectus relatif à l’augmentation de capital sera soumis

par Clariane S.E. à l’approbation de l’Autorité des marchés

financiers avant le lancement effectif de l’augmentation de

capital.

Toutes les déclarations prospectives incluses dans le présent

document ne sont valables qu'à la date du présent communiqué de

presse. Clariane S.E. ne prend aucun engagement et n’assume aucune

responsabilité s’agissant de la mise à jour de l’information

contenue dans le présent document au-delà de ce qui est prescrit

par la réglementation en vigueur.

Dans ce communiqué, et sauf indication contraire, toutes les

variations sont exprimées sur une base annuelle (2024/2023), et à

périmètre et taux de change constants.

Les principaux indicateurs alternatifs de performance (IAP),

tels que les notions « d’EBITDA », « d’EBIT », « d’endettement net

» ou encore de « levier financier », font l’objet d’une définition

accessible dans le Document d’Enregistrement Universel disponible

sur le site internet de la société www.clariane.com

À propos de Clariane

Clariane est la première communauté européenne de soin dans les

moments de fragilité. Elle est présente dans six pays : Allemagne,

Belgique, Espagne, France, Italie et Pays-Bas.

Avec leurs différentes expertises, les 70 000 professionnels du

Groupe travaillent chaque année au service de près de 900 000

patients et résidents dans trois grands domaines d’activités : les

maisons de retraite médicalisées (Korian, Seniors Residencias,

etc.), les établissements et services de santé (Inicea, Ita, Grupo

5, Lebenswert, etc.) ainsi que le domicile et habitat alternatif

(Petits-fils, Les essentielles, Ages et Vie, etc.).

Clariane est devenue en juin 2023 société à mission et a inscrit

dans ses statuts une nouvelle raison d’être, commune à toutes ses

activités : « Prendre soin de l’humanité de chacun dans les moments

de fragilité ».

Le groupe Clariane est coté sur Euronext Paris Section A depuis

novembre 2006.

Euronext ticker: CLARI.PA - ISIN: FR0010386334

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240506353819/fr/

Investisseurs Stéphane Bisseuil Directeur des

relations investisseurs +33 (0) 6 58 60 68 69

stephane.bisseuil@clariane.com Presse Matthieu

Desplats Directeur des relations presse 06 58 09 01 61

matthieu.desplats@clariane.com Julie Mary Responsable des

relations presse 06 59 72 50 69 julie.mary@clariane.com Florian

Bachelet Responsable des relations presse 06 79 86 78 23

florian.bachelet@clariane.com

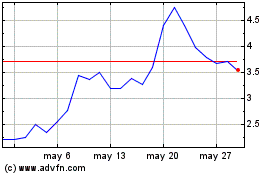

Clariane (EU:CLARI)

Gráfica de Acción Histórica

De Abr 2024 a May 2024

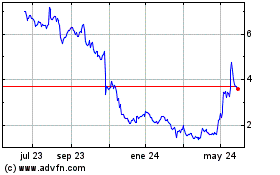

Clariane (EU:CLARI)

Gráfica de Acción Histórica

De May 2023 a May 2024