Eurobio Scientific: CONCLUSION D’UN ACCORD ENTRE EUROBIO SCIENTIFIC

ET UN CONSORTIUM MENÉ PAR L’ÉQUIPE D’ENTREPRENEURS ET DIRIGEANTS

D’EUROBIO SCIENTIFIC, IK PARTNERS ET NEXTSTAGE AM EN VUE DU DÉPÔT

D’UNE OFFRE PUBLIQUE D’ACHAT VOLONTAIRE A

NE PAS DISTRIBUER, PUBLIER OU

DIFFUSER, EN TOUT OU EN PARTIE, DIRECTEMENT OU INDIRECTEMENT, AUX

ETATS-UNIS OU A TOUTE PERSONNE DES ETATS-UNIS, OU DANS TOUTE AUTRE

JURIDICTION DANS LAQUELLE LA DISTRIBUTION, LA PUBLICATION OU LA

DIFFUSION SERAIT ILLÉGALE.

CONCLUSION D’UN ACCORD ENTRE EUROBIO

SCIENTIFIC ET UN CONSORTIUM MENÉ PAR L’ÉQUIPE D’ENTREPRENEURS ET

DIRIGEANTS D’EUROBIO SCIENTIFIC, IK PARTNERS ET NEXTSTAGE AM EN VUE

DU DÉPÔT D’UNE OFFRE PUBLIQUE D’ACHAT VOLONTAIRE AU PRIX DE

25,30 € PAR ACTION EUROBIO SCIENTIFIC

- Le Prix de l’Offre fait

ressortir une prime de 67,5 % par rapport au cours moyen

pondéré par les volumes sur 60 jours de

bourse1 et de

39,0 % par rapport au dernier cours de clôture de l’action

Eurobio Scientific avant l’annonce de l’Offre

- Le conseil d’administration

d’Eurobio Scientific

- a accueilli favorablement

et unanimement le principe de l’opération envisagée conformément

aux recommandations du comité ad

hoc, sans préjudice de l’examen de la

documentation contractuelle et de la documentation d’Offre qui sera

effectué par l’expert indépendant

- se réunira ultérieurement

pour rendre un avis motivé sur l’Offre après consultation du CSE et

réception du rapport de l’expert indépendant

- Un comité

ad hoc, composé d’une majorité

d’administrateurs indépendants et présidé par l’un d’eux, supervise

les travaux du cabinet Ledouble SAS choisi comme expert

indépendant

- L’Offre devrait être

déposée fin septembre auprès de l’AMF et sera soumise à

l’approbation préalable des autorités compétentes en matière de

contrôle des concentrations et de contrôle des investissements

étrangers en France et en Italie

Paris, le 31 Juillet 2024,

21h00

Eurobio Scientific

(FR0013240934, ALERS), groupe français leader dans le diagnostic

médical in vitro de spécialité (la

« Société »), annonce que des fonds

gérés par NextStage AM et IK Partners, ainsi que M. Denis Fortier,

Président-Directeur Général, et d’autres membres du Conseil

d’administration et de la direction générale de la

Société2 ont pris la décision de former un consortium

(le « Consortium ») afin d’initier une

offre publique d’achat volontaire visant l’intégralité des actions

Eurobio Scientific en circulation

(l’« Offre »), qui pourrait être suivie,

si les conditions en sont réunies, d’un retrait obligatoire.

Le Conseil d’administration de la Société, qui

s’est réuni le 31 Juillet 2024, a accueilli favorablement le

principe de l’opération envisagée qui viendrait accélérer le plan

de croissance organique et inorganique d’Eurobio Scientific.

L’Offre, qui permettrait aux actionnaires de la Société de

bénéficier d’une opportunité de liquidité significative et

immédiate, sera réalisée au prix de 25,30 euros par action Eurobio

Scientific (le « Prix de l’Offre »), ce

qui représente une prime de 39,0 % par rapport à son dernier

cours de clôture avant l’annonce de l’Offre et de 67,5% par

rapport à son cours moyen pondéré par les volumes sur 60 jours de

bourse.

Le Conseil a également autorisé la conclusion

d’un accord de coopération dans le cadre de l’Offre entre la

Société et EB Development SAS, une société détenue indirectement à

100 % par des fonds gérés par IK Partners et ayant vocation à

être conjointement détenue, directement ou indirectement, par les

membres du Consortium

(l’« Initiateur »), si l’Offre connaît

une suite positive.

Une étape importante pour sécuriser le

développement de la Société

La Société a pour ambition de poursuivre son

développement dans les domaines de l’infectieux, la transplantation

et l’oncologie. La Société a fait le constat que la cotation de ses

actions ne lui apportait pas la flexibilité théoriquement offerte

par la Bourse dans le cadre de son financement et qu’elle ne

disposait pas des moyens financiers pour accompagner son

développement. Par ailleurs, dans un contexte pénalisant pour les

valeurs moyennes, le coût et les contraintes liés à la cotation

apparaissent aujourd’hui de moins en moins justifiés. L’objectif de

l’Offre envisagée est d’adosser la Société à un nouveau partenaire

institutionnel, IK Partners, une société de capital-investissement

européenne de premier plan disposant des ressources et du soutien

d'une grande organisation internationale pour répondre à ses

besoins.

Les membres du Consortium reconnaissent le

positionnement du Groupe dans le domaine du diagnostic in vitro et

des sciences de la vie et sont convaincus que la sortie de bourse

favoriserait un meilleur environnement de développement.

L’Offre envisagée répond à l’ensemble des

objectifs stratégiques de la Société et lui permettrait de

poursuivre le plan de développement du Groupe avec un actionnariat

soutenant activement sa stratégie.

Le Conseil d’administration d’Eurobio

Scientific accueille favorablement l’Offre dans l’attente de l’avis

du CSE et des conclusions de l’expert indépendant

Suivant la recommandation de son comité ad

hoc composé de M. Patrick de Roquemaurel (président du comité

et administrateur indépendant), M. Michel Picot (administrateur

indépendant) et de M. Hervé Duchesne de Lamotte, le conseil

d’administration de la Société, réuni le 31 Juillet 2024, a exprimé

un avis préliminaire positif aux termes duquel les membres du

conseil d’administration accueillent unanimement et favorablement

le principe de l’Offre, étant précisé que cet avis sera revu

conformément à l’étude détaillée des modalités du projet d’Offre et

du rapport qui sera établi par l’expert indépendant.

Cette décision a été prise à l’unanimité des

membres du Conseil d’administration étant précisé que, ayant fait

part, préalablement à la réunion du Conseil, du potentiel conflit

d’intérêt dans lequel ils se trouvent du fait de la conclusion d’un

protocole d’investissement avec les autres membres du Consortium,

Mme. Catherine Courboillet, M. Denis Fortier, M. Jean-Michel

Carle-Grandmougin, M. Hervé Duchesne de Lamotte et EurobioNext,

représentée par M. Grégoire Sentilhes, membres du Conseil également

membres du Consortium, s’étaient engagés à voter dans le sens de la

recommandation du comité ad hoc afin d’éviter tout

potentiel conflit d’intérêts et permettre de réunir le quorum et la

majorité nécessaire pour la validité de la décision du Conseil

d’administration de la Société.

Sur proposition du comité ad hoc, et

conformément aux dispositions de l’article 261-1 du règlement

général de l’Autorité des marchés financiers

(l’« AMF »), le Conseil d’administration

a confirmé le cabinet Ledouble, représenté par Olivier Cretté (8,

rue Halévy – 75009 Paris +33 (0)1 43 12 57 16 –

ocrette@ledouble.fr), en qualité d’expert indépendant chargé de

remettre un rapport sur les conditions financières de l’Offre

(incluant l’éventuelle mise en œuvre d’une procédure de retrait

obligatoire), et l’absence d’accords connexes susceptibles

d’affecter l’égalité de traitement entre actionnaires. La

conclusion du rapport prendra la forme d’une attestation

d’équité.

Le Conseil d’administration a également décidé

d’initier dès ce jour une procédure d’information-consultation du

comité social et économique (« CSE ») de

la Société.

Après avoir pris connaissance de l’avis du CSE

de la Société et du rapport de l’expert indépendant, le Conseil

d’administration de la Société émettra, sur recommandation

préalable de son comité ad hoc, un avis motivé sur l’Offre

et ses conséquences pour la Société, ses actionnaires et ses

salariés.

L’avis motivé du Conseil d’administration, ainsi

que le rapport de l’expert indépendant, seront annexés à la note en

réponse définitive préparée par la Société et visée par l’AMF.

Accord de coopération entre la Société

et EB Development SAS

L’accord de coopération à l’Offre conclu entre

la Société et l’Initiateur a été autorisé par le Conseil

d’administration le 31 Juillet 2024, selon la procédure des

conventions réglementées. M. Denis Fortier, M. Jean-Michel

Carle-Grandmougin, M. Hervé Duchesne de Lamotte, Mme. Catherine

Courboillet et EurobioNext, représentée par M. Grégoire Sentilhes,

membres du Conseil et du Consortium, n’ont pas pris part à la

décision.

Aux termes de cet accord, la Société s’est

notamment :

- engagée

à ne pas apporter à l’Offre ses actions auto-détenues (soit, à ce

jour, 206 743 actions de la Société) ;

- engagée

à s’abstenir de solliciter, d’initier ou d’encourager des offres

concurrentes à l’Offre et plus généralement toute opération

alternative avec toute personne autre que l’Initiateur ;

et

- et, plus

généralement, a consenti des engagements de coopération réciproques

et usuels en matière d’offre publique.

La Société s’est également engagée à conduire

les activités du Groupe dans le cours normal des affaires entre la

signature de l’accord de coopération et la fin de la période

d’Offre.

Protocole d’Investissement

Les membres du Consortium ont conclu entre eux,

le 31 Juillet 2024, un protocole d’investissement à l’effet

d’arrêter les principaux termes et conditions de l’Offre ainsi que

de l’investissement de ses membres pour les besoins de l’Offre (le

« Protocole d’Investissement »). Aux

termes du Protocole d’Investissement, l’Initiateur et les membres

du Consortium ont notamment déclaré agir de concert au sens de

l’article L. 233-10 du Code de commerce et EurobioNext, actionnaire

et membre du conseil d’administration de la Société, s’est engagé à

apporter à l’Initiateur l’intégralité des actions de la Société

qu’il détient (soit 34,04 % du capital social et des droits de

vote théorique de la Société3), par voie d’apport en

nature avec effet avant le premier règlement-livraison de l’Offre

si celle-ci connaît une suite positive.

Engagements d’apport à

l’Offre

Le 7 Juin 2024, Echiumbio Holding B.V., détenant

9,42 % du capital de la Société à ce jour, s’est engagée

auprès d’IK Partners à apporter les actions de la Société qu’elle

détient à l’Offre. Par ailleurs, aux termes du Protocole

d’Investissement, M. Denis Fortier, M. Hervé Duchesne de Lamotte et

Mme. Cathie Marsais se sont engagés à apporter à l’Offre les

actions qu’ils détiennent et représentant, ensemble, 0,12 % du

capital de la Société.

Ces engagements sont révocables si une offre

concurrente a été déclarée conforme par l’AMF et ouverte à un prix

supérieur au Prix de l’Offre, et que l’Initiateur ne dépose pas

d’offre concurrente en surenchère.

Conditions suspensives et calendrier de

l’Offre

Il est prévu que les projets de note

d’information et de note en réponse soient déposés fin septembre,

respectivement, par l’Initiateur et la Société afin de permettre la

soumission de l’Offre au collège de l’AMF au cours du mois

d’octobre 2024.

Conformément à la réglementation applicable, le

dépôt de l’Offre est soumis à la désignation d’un prestataire de

services d’investissement, agréé pour exercer l’activité de prise

ferme et garantissant la teneur et le caractère irrévocable des

engagements pris par l’Initiateur, ainsi qu’à la délivrance par

l’AMF d’un avis de conformité sur l’Offre.

L’Offre est soumise à la condition suspensive de

l’autorisation de la Commission Européenne au titre de la

règlementation en matière de contrôle des concentrations, étant

précisé que l’Initiateur se réserve le droit de renoncer à cette

condition, et l’ouverture de l’Offre est subordonnée à l’obtention

préalable de l’autorisation des autorités compétentes en matière de

contrôle des investissements étrangers en France et en Italie.

Sous réserve de la délivrance par le collège de

l’AMF de son avis de conformité sur l’Offre, l’ouverture de l’Offre

interviendra dans les jours qui suivront l’obtention par

l’Initiateur des autorisations requises au titre du contrôle des

investissements étrangers en France.

En sus du seuil de caducité obligatoire prévu

par l'article 231-9, I, 1° du règlement général de l'AMF, l’Offre

sera soumise à un seuil de renonciation en application de l’article

231-9, II du règlement général de l’AMF permettant à l’Initiateur

de retirer l’Offre si moins de 66,66 % des actions et des

droits de vote théorique de la Société sont apportés à l’issue de

l’Offre.

Période de pré-offre

Le présent communiqué entraîne l’ouverture d’une

période de pré-offre au sens du règlement général de l’AMF.

Avertissement :

Le présent communiqué a été préparé à des

fins d’information uniquement. Il ne constitue pas une offre au

public. La diffusion de ce communiqué, l’Offre et son acceptation

peuvent faire l’objet d’une règlementation spécifique ou de

restrictions dans certains pays. L’Offre ne s’adresse pas aux

personnes soumises à de telles restrictions, ni directement, ni

indirectement, et n’est pas susceptible de faire l’objet d’une

quelconque acceptation depuis un pays où l’Offre ferait l’objet de

telles restrictions. Ce communiqué n’est pas destiné à être

diffusé, publié ou distribué, directement ou indirectement, aux

Etats-Unis d’Amérique ou dans une autre juridiction dans laquelle

l’Offre est illégale ou subordonnée à l’accomplissement de

démarches ou formalités spécifiques. En conséquence, les personnes

en possession du présent communiqué sont tenues de renseigner sur

les restrictions locales éventuellement applicables et de s’y

conformer. Le non-respect des restrictions légales est susceptible

de constituer une violation des lois et règlements applicables en

matière boursière dans l’un de ces pays. Eurobio Scientific S.A. et

les membres du Consortium déclinent toute responsabilité quant à

une éventuelle violation par toute personne de ces

restrictions.

A propos d’Eurobio Scientific

Eurobio Scientific est un acteur majeur dans le domaine du

diagnostic in vitro de spécialités. Il intervient de la recherche à

la commercialisation de tests diagnostiques dans les domaines de la

transplantation, de l’immunologie, des maladies infectieuses, et

propose des réactifs dédiés aux laboratoires de recherche, y

compris pour les sociétés pharmaceutiques et de biotechnologie.

Avec ses nombreux partenariats et sa forte présence hospitalière,

Eurobio Scientific dispose de son propre réseau étendu de

distribution et d’un portefeuille de produits propriétaires. Le

Groupe compte environ 320 collaborateurs, quatre unités de

production basées en région parisienne, en Allemagne, aux Pays Bas

et aux Etats-Unis, et des filiales à Milan en Italie, Dorking en

Grande Bretagne, Sissach en Suisse, Bünde en Allemagne , Anvers en

Belgique et Utrecht aux Pays-Bas.

Eurobio Scientific a pour actionnaire de référence la holding

EurobioNext, qui réunit ses deux dirigeants Jean-Michel Carle et

Denis Fortier au côté du programme d’investissement « Pépites et

Territoires » by AXA & NextStage AM, géré par NextStage AM.

Pour toute information complémentaire, visitez le site :

www.eurobio-scientific.com

Les actions d’Eurobio Scientific sont cotées sur Euronext Growth

Paris

Indices Euronext Growth BPI Innovation, PEA-PME 150 et Next

Biotech, label Euronext European Rising Tech.

Mnémonique : ALERS - Code ISIN : FR0013240934 - Reuters : ALERS.PA

- Bloomberg : ALERS:FP

|

|

Contacts |

Groupe Eurobio Scientific

Denis Fortier, Président Directeur Général

Olivier Bosc, Directeur Général Délégué / CFO

Tel. +33 1 69 79 64 80 |

Calyptus

Mathieu Calleux

Relations Investisseurs

Tel. +33 1 53 65 68 68

eurobio-scientific@calyptus.net |

A propos d’IK Partners

IK Partners (« IK ») est une société paneuropéenne de

capital-investissement présente en France, dans la région DACH

(Allemagne, Autriche et Suisse), les pays nordiques, au Benelux et

au Royaume-Uni. Depuis 1989, les fonds conseillés par IK ont levé

plus de 17 milliards d’euros et investi dans plus de 190

entreprises européennes. IK accompagne des entreprises dotées d’un

fort potentiel de croissance afin de créer des champions

internationaux en collaboration avec les équipes de management et

les investisseurs.

Pour plus d’information, www.ikpartners.com

A propos de Nextstage AM

Société de gestion indépendante basée à Paris,

agréée par l’AMF, NextStage AM qui cultive depuis l’origine en

2002, une philosophie « d’entrepreneurs-investisseurs », est l’un

des pionniers et spécialistes du capital développement innovant et

patient en France. NextStage AM a développé étape par étape, une

plateforme de Private Equity, multi-stratégie qui représente en

termes d’encours, gérés et conseillés, au 30 juin 2024, directement

et indirectement, plus de 8 Mds€. NextStage AM investit dans un

nombre limité de PME et ETI (81 sociétés en portefeuille au

30/06/2024), françaises et européennes, innovantes, et de

croissance, auxquelles elle apporte une expertise entrepreneuriale

d’investisseur et un accompagnement opérationnel fort pour réussir

leur transformation. NextStage AM accompagne dans la durée ces PME

& ETI inscrites dans la santé intelligente, l’innovation

environnementale et énergétique et la transformation digitale. Elle

leur donne les moyens d’accélérer leur développement et leur

capacité d’innovation pour devenir les « Championnes » de leurs

marchés, tant en France qu’à l’international, par croissance

organique et/ou externe. https://www.nextstage-am.com

1 Moyenne des cours de bourse pondérée par les

volumes sur 60 jours de bourse jusqu’au 30 juillet 2024

2 M. Denis Fortier (Président-Directeur Général), Mme. Cathie

Marsais (Directrice Générale Déléguée), M. Olivier Bosc (Directeur

Général Délégué), M. Jean-Michel Carle-Grandmougin (Directeur

Général Délégué et membre du Conseil d’administration) et M. Hervé

Duchesne de Lamotte (membre du Conseil d’administration).

3 Sur la base des nombres totaux d’actions et de droits de vote

théoriques de la Société déterminés conformément à l’article 223-11

du règlement général de l’AMF au 31 juillet 2024, soit

10 248 871 actions ordinaires correspondant à

10 248 871 droits de vote théoriques.

- PR_Eurobio Scientific_Projet_Offre_FR_3107

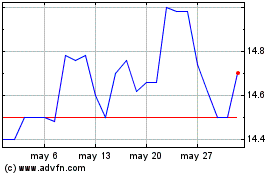

Eurobio Scientific (EU:ALERS)

Gráfica de Acción Histórica

De Oct 2024 a Nov 2024

Eurobio Scientific (EU:ALERS)

Gráfica de Acción Histórica

De Nov 2023 a Nov 2024