Regulatory News:

Carmila (Paris:CARM):

Ce communiqué ne constitue pas une offre

d'acquérir des titres ni une quelconque forme de démarchage.

L'offre décrite ci-après ne pourra être ouverte qu'une fois

déclarée conforme par l’Autorité des marchés financiers.

DÉPÔT D’UN PROJET D’OFFRE PUBLIQUE D’ACHAT

SIMPLIFIEE VISANT LES ACTIONS DE LA SOCIÉTÉ GALIMMO SCA SUIVIE D’UN

RETRAIT OBLIGATOIRE

Initiée par la société Carmila

Présentée par

MEDIOBANCA

Etablissement présentateur et garant

***

MESSIER & ASSOCIÉS

GROUPE MEDIOBANCA

a agi en tant que conseil financier exclusif de

Carmila

Communiqué relatif au dépôt d'un projet de

note d’information établi par la société Carmila

PRIX DE L’OFFRE

: 14,83 euros par action Galimmo SCA

DURÉE DE

L’OFFRE : 10 jours de négociation

Le calendrier de l’offre sera déterminé par

l’Autorité des marchés financiers (« AMF ») conformément à

son règlement général

AMF | AUTORITÉ DES MARCHÉS

FINANCIERS

Le présent communiqué de presse (le «

Communiqué ») a été établi et est diffusé en application des

dispositions de l’article 231-16 III du règlement général de

l’AMF.

Le projet d’offre publique d’achat

simplifiée et le projet de note d’information déposé ce jour auprès

de l’AMF (le « Projet de Note d’Information ») restent soumis à

l’examen de l’AMF.

AVIS

IMPORTANT

Sous réserve de la décision de conformité de l’AMF, à l’issue de

l’offre publique d’achat simplifiée faisant l’objet du Projet de

Note d’Information, la procédure de retrait obligatoire prévue à

l’article L. 433-4, II du code monétaire et financier sera mise en

œuvre et les actions Galimmo SCA qui n’auront pas été apportées à

l’Offre seront transférées à Carmila, moyennant une indemnisation

égale au prix de l’offre publique d’achat simplifiée.

Des exemplaires du Projet de Note d’Information sont disponibles

sur le site Internet de l’AMF (www.amf-france.org) et de Carmila

(www.carmila.com/) et peuvent être obtenus sans frais sur simple

demande auprès de Carmila (25 rue d’Astorg, 75008 Paris) et de

Mediobanca Banca di Credito Finanziario S.p.A (Succursale de Paris)

(23 avenue d’Iéna, 75116 Paris).

Conformément à l’article 231-28 du règlement général de l’AMF,

les autres informations relatives aux caractéristiques, notamment

juridiques, financières et comptables de l’Initiateur seront

déposées auprès de l’AMF et mises à la disposition du public au

plus tard la veille du jour de l’ouverture de l’offre selon les

mêmes modalités.

1. PRÉSENTATION DE L’OFFRE

1.1. Introduction

En application du Titre III du Livre II, et plus

particulièrement des articles 233-1 et 237-1 du règlement général

de l’AMF, Carmila, société anonyme de droit français ayant un

capital social de 875.389.008 euros, dont le siège social est sis

au 25 rue d’Astorg, 75008 Paris, France et immatriculée sous le

numéro 381 844 471 R.C.S. Paris (« Carmila » ou l’«

Initiateur »), dont les actions sont admises aux

négociations sur le marché réglementé Euronext Paris sous le code

ISIN FR 0010828137, offre de manière irrévocable aux actionnaires

de Galimmo SCA, société en commandite par actions de droit français

ayant un capital social de 25.957.380,80 euros, dont le siège

social est sis au 37 rue de la Victoire, 75009, Paris, France,

immatriculée sous le numéro 784 364 150 R.C.S. Paris, et dont les

actions sont admises aux négociations sur le marché réglementé

Euronext Paris (compartiment B) sous le code ISIN FR 0000030611 («

Galimmo SCA » ou la « Société ») d’acquérir la

totalité de leurs actions Galimmo SCA dans le cadre d’une offre

publique d’achat simplifiée (l’« Offre Publique d’Achat

Simplifiée ») qui sera immédiatement suivie d’une procédure de

retrait obligatoire (le « Retrait Obligatoire » et, avec

l’Offre Publique d’Achat Simplifiée, l’« Offre »), au prix

unitaire de 14,83 euros (le « Prix de l’Offre ») payable

exclusivement en numéraire, dans les conditions décrites

ci-après.

Le dépôt de l’Offre fait suite au franchissement direct et

indirect en hausse par l’Initiateur du seuil de 30% du capital et

des droits de vote de la Société résultant de la réalisation, le

1er juillet 2024, de l’Acquisition du Bloc de Contrôle (tel que ce

terme est défini à la Section 1.2.1 ci-dessous).

À la date du Projet de Note d’Information, Carmila détient,

directement et indirectement, 32.387.721 actions et droits de vote

de la Société, représentant 99,82 % du capital et des droits de

vote de la Société1.

L’Offre vise la totalité des actions de la Société non détenues

directement ou indirectement par Carmila à la date des présentes,

soit, à la connaissance de l’Initiateur, un nombre total de 59.005

actions ordinaires, correspondant à la totalité des actions

existantes de la Société non détenues directement ou indirectement

par Carmila.

À la connaissance de l’Initiateur, il n’existe aucun titre de

capital, ni aucun instrument financier émis par la Société ou droit

conféré par la Société pouvant donner accès, immédiatement ou à

terme, au capital ou aux droits de vote de la Société, autres que

les actions ordinaires existantes de la Société. Il n’existe en

outre aucun plan d’options de souscription d’actions, ni aucun plan

d’attribution d’actions gratuites en cours au sein de la Société

pouvant donner accès, immédiatement ou à terme, au capital ou aux

droits de vote de la Société.

L’Offre est présentée par Mediobanca Banca di Credito

Finanziario S.p.A (l’« Établissement Présentateur »), qui

garantit la teneur et le caractère irrévocable des engagements pris

par l’Initiateur dans le cadre de l’Offre, conformément à l’article

231-13 du règlement général de l’AMF. Mediobanca Banca di Credito

Finanziario S.p.A est habilitée à fournir des services de prise

ferme en France.

L’Offre revêt un caractère obligatoire et sera réalisée selon la

procédure simplifiée en application des articles 233-1 et suivants

du règlement général de l’AMF. La durée de l’Offre sera de 10 jours

de négociation, conformément aux dispositions de l’article 233-2 du

règlement général de l’AMF.

L’attention des actionnaires est attirée sur le fait que,

l’Offre étant réalisée selon la procédure simplifiée, elle ne sera

pas réouverte en application de l’article 232-4 du règlement

général de l’AMF.

À l’issue de l’Offre Publique d’Achat Simplifiée, la procédure

de retrait obligatoire prévue à l’article L. 433-4, II du code

monétaire et financier sera mise en œuvre. Dans le cadre de ce

Retrait Obligatoire, les actions Galimmo SCA qui n’auraient pas été

apportées à l’Offre Publique d’Achat Simplifiée seront transférées

à l’Initiateur en contrepartie d’une indemnité en numéraire égale

au Prix de l’Offre, soit 14,83 euros par action.

Les informations relatives aux caractéristiques, notamment

juridiques, financières et comptables de l’Initiateur seront

déposées auprès de l’AMF et mises à disposition du public au plus

tard la veille du jour de l’ouverture de l’Offre, conformément aux

dispositions de l’article 231-28 du règlement général de l’AMF.

1.2. Contexte et motifs de l’Offre

1.2.1. Contexte de l’Offre

Acquisition du Bloc de Contrôle

Le 12 juillet 2023, Carmila, Louis Delhaize, Delparef et Galimmo

Real Estate ont signé une promesse d’achat d’actions (la «

Promesse Bloc de Contrôle ») portant sur l’acquisition par

Carmila de :

- l’intégralité des titres Galimmo SCA

détenus par Louis Delhaize, soit 23.827.049 actions représentant

73,43 % du capital et autant de droits de vote de la Société2 ;

- l’intégralité des titres Galimmo SCA

détenus par Galimmo Real Estate, soit 6.220.223 actions

représentant 19,17 % du capital et autant de droits de vote de la

Société ; et

- l’intégralité des titres Galimmo Services

France détenus par Galimmo Real Estate, soit 10.000 actions

représentant 100,00% du capital et autant de droits de vote de

Galimmo Services France, Galimmo Services France étant l’associé

commandité de Galimmo SCA et détenant directement 76.735 actions

Galimmo SCA, représentant 0,24% du capital et autant de droits de

vote de la Société ;

(ensemble, l’« Acquisition du Bloc de Contrôle »).

La signature de la Promesse Bloc de Contrôle a fait l’objet d’un

communiqué de presse publié par Carmila le même jour.

Le 12 septembre 2023, les instances représentatives du personnel

de Galimmo SCA ont émis un avis favorable sur le projet

d’Acquisition du Bloc de Contrôle.

Le 15 septembre 2023, Carmila, Louis Delhaize, Delparef et

Galimmo Real Estate ont conclu un contrat de cession d’actions

portant sur l’Acquisition du Bloc de Contrôle par Carmila (le «

Contrat de Cession Carmila »). En parallèle, Carrefour et

Louis Delhaize ont conclu un contrat de cession portant sur

l’acquisition par Carrefour de l’intégralité des titres composant

le capital des sociétés Delparef et Provera France qui exploitent

les magasins sous enseignes Cora et Match en France (le «

Contrat de Cession Carrefour » et la « Transaction

Carrefour »). La réalisation de l’Acquisition du Bloc de

Contrôle et de la Transaction Carrefour était notamment

conditionnée à l’obtention des autorisations réglementaires

requises en matière de contrôle des concentrations et au titre du

contrôle des subventions étrangères.

Le 1er juillet 2024, à la suite de la décision de dérogation à

l’effet suspensif de la procédure de contrôle des concentrations

accordée le 6 juin 2024 par l’Autorité de la Concurrence et de

l’approbation de l’Acquisition du Bloc de Contrôle par la

Commission européenne au titre du contrôle des subventions

étrangères obtenue le 20 juin 2024, Carmila a acquis directement et

indirectement 30.124.007 actions de la Société représentant 92,84 %

du capital et des droits de vote théoriques de Galimmo SCA au prix

de 9,02 euros par action3.

Le 1er juillet 2024, l’Initiateur et la Société ont publié un

communiqué de presse relatif à la réalisation de l’Acquisition du

Bloc de Contrôle.

Acquisition du Bloc Minoritaire

En parallèle de l’Acquisition du Bloc de Contrôle, Carmila, en

qualité de promettant, et Primonial Capimmo, en qualité de

bénéficiaire, ont conclu, le 28 juin 2024, une promesse d’achat

portant sur l’intégralité des 2.263.714 actions Galimmo SCA

détenues par Primonial Capimmo représentant environ 6,98 % du

capital et des droits de vote de Galimmo SCA (la « Promesse Bloc

Minoritaire »). Cette Promesse Bloc Minoritaire a fait l’objet

d’un communiqué de presse publié par Carmila le 1er juillet

2024.

La Promesse Bloc Minoritaire était exerçable par Primonial

Capimmo au plus tard le 30 juillet 2024 (inclus) pour un prix de

11,93 euros par action (l’ « Acquisition du Bloc Minoritaire

» et ensemble avec l’Acquisition du Bloc de Contrôle, les «

Acquisitions de Blocs»).

Le 25 juillet 2024, à la suite de la notification d’exercice de

la Promesse Bloc Minoritaire par Primonial Capimmo, Carmila a

acquis l’intégralité des 2.263.714 actions de la Société détenues

par Primonial Capimmo.

Ainsi, à la date du Projet de Note d’Information et à la suite

des Acquisitions de Blocs, Carmila détient 32.387.721 actions et

autant de droits de vote de la Société, représentant 99,82 % du

capital et des droits de vote de la Société.

Le projet d’Offre s’inscrit dans le cadre d’un projet global de

l’Initiateur de rationalisation de l’actionnariat de Galimmo SCA. À

cet égard, dans son communiqué de presse en date du 1er juillet

2024, Carmila avait indiqué qu’en cas d’exercice de la Promesse

Bloc Minoritaire, son offre serait suivie d’un retrait

obligatoire.

Le conseil de surveillance de Galimmo SCA a décidé le 23 juillet

2024 à l’unanimité de ses membres de nommer le cabinet Crowe HAF,

représenté par Monsieur Olivier Grivillers, en qualité d’expert

indépendant dans le cadre des dispositions de l’article 261-1,

I-1°, I-2°, I-4° et II du règlement général de l’AMF, chargé

d’établir un rapport sur les conditions financières de l’Offre en

application des articles 261-1 et suivants du règlement général de

l’AMF. Compte tenu de l’impossibilité pour le conseil de

surveillance de Galimmo SCA de constituer un comité ad hoc composé

d’au moins trois membres et comportant une majorité de membres

indépendants, cette nomination a été soumise à l’AMF qui ne s’y est

pas opposée en application de l’article 261-1-1 du règlement

général de l’AMF.

1.2.2. Acquisition d’actions Galimmo SCA par l’Initiateur au

cours des douze mois précédant le dépôt de l’Offre

L’Initiateur n’a procédé à aucune acquisition d’actions Galimmo

SCA pendant les douze mois précédant le dépôt de l’Offre autre que

dans le cadre des Acquisitions de Blocs.

L’Initiateur n’a pas l’intention, à compter du dépôt de l’Offre

et jusqu’à l’ouverture de l’Offre, d’acquérir d’actions de la

Société sur le marché.

1.2.3. Répartition du capital et des droits de vote de la

Société

Préalablement aux Acquisitions de Blocs, l’Initiateur ne

détenait aucune action de la Société, directement ou indirectement,

seul ou de concert.

À la date du Projet de Note d’Information, le capital social de

la Société s’élève, à la connaissance de l’Initiateur, à

25.957.380,80 euros divisés en 32.446.726 actions ordinaires de

0,80 euros de valeur nominale chacune.

Le tableau ci-après présente, à la connaissance de l’Initiateur

et sur la base de l’information publique disponible, la répartition

du capital et des droits de vote de la Société à la date du Projet

de Note d’Information :

Actionnaires

Nombre d’actions

% du capital

Nombre de droits de

vote*

% des droits de vote

Carmila

32.310.986

99,58 %

32.310.986

99,58 %

Galimmo Services France4

76.735

0,24 %

76.735

0,24 %

Total Carmila directement et

indirectement

32.387.721

99,82 %

32.387.721

99,82 %

Public

59.005

0,18 %

59.005

0,18 %

Auto-détention

-

0,00 %

-

0,00 %

Total

32.446.726

100 %

32.446.726

100 %

*Conformément à l’article 223-11 du règlement général de l’AMF,

le nombre total de droits de vote est calculé sur la base de toutes

les actions auxquelles sont rattachés des droits de vote, en ce

comprises les actions dépourvues de droits de vote.

1.2.4. Déclarations de franchissement de seuils

Conformément aux dispositions de l’article L. 233-7 et suivants

du code de commerce, Carmila a déclaré auprès de l’AMF, le 26 juin

2024, complété par un courrier du 1er juillet 2024, avoir franchi à

la hausse, du fait de l’Acquisition du Bloc de Contrôle, l’ensemble

des seuils légaux compris entre 5 % et 90 % (cf. avis AMF 224C1089

du 3 juillet 2024).

Par ailleurs, conformément aux dispositions de l’article L.

233-7 et suivants du Code de commerce, Carmila a déclaré auprès de

l’AMF, le 25 juillet 2024, avoir franchi à la hausse du fait de

l’Acquisition du Bloc Minoritaire le seuil légal compris entre 90 %

et 95 % (cf. avis AMF 224C1320 du 25 juillet 2024).

Carmila a par ailleurs déclaré à la Société les franchissements

de seuils statutaires correspondants.

1.2.5. Titres et droits donnant accès au capital de la

Société

A la connaissance de l’Initiateur, il n’existe aucun titre de

capital, ni aucun instrument financier émis par la Société ou droit

conféré par la Société pouvant donner accès, immédiatement ou à

terme, au capital ou aux droits de vote de la Société, autres que

les actions ordinaires existantes de la Société. Il n’existe en

outre aucun plan d’options de souscription d’actions, ni aucun plan

d’attribution d’actions gratuites en cours au sein de la Société

pouvant donner accès, immédiatement ou à terme, au capital ou aux

droits de vote de la Société.

1.2.6. Motifs de l’Offre

L’Offre fait suite au franchissement du seuil d’offre

obligatoire.

Le retrait obligatoire s’inscrit dans le cadre d’une opération

de simplification de la structure capitalistique de Galimmo SCA par

l’acquisition du solde du capital de la Société non détenu par

l’Initiateur.

1.3. Intentions de l’Initiateur pour les douze mois à

venir

Les Sections 1.3.1 à 1.3.8 ci-après indiquent les intentions de

l'Initiateur pour les douze prochains mois.

1.3.1. Stratégie – politique industrielle, commerciale et

financière

L'Initiateur a l'intention de poursuivre le développement des

activités de Galimmo SCA recentrées sur la France.

1.3.2. Intentions de l’Initiateur en matière d’emploi

Le projet d’Offre s’inscrit dans une stratégie de poursuite et

de développement des activités de la Société au sein du groupe

Carmila et ne devrait pas avoir d’impact négatif en matière

d’emploi.

1.3.3. Politique de distribution de dividendes

La politique de distribution de dividendes de la Société

continuera d’être déterminée par ses organes sociaux en fonction

des capacités distributives, de la situation financière et des

besoins financiers de la Société et de ses filiales. À la date du

Projet de Note d’Information, l’Initiateur n’envisage pas, pour la

Société, d’opter pour le régime SIIC.

1.3.4. Composition des organes sociaux de la Société

À la suite de la réalisation de l’Acquisition du Bloc de

Contrôle, la composition du conseil de surveillance de la Société a

fait l’objet de modifications afin de refléter le nouvel

actionnariat de la Société.

À la date du Projet de Note d’Information, le conseil de

surveillance de la Société est composé des quatre membres suivants

:

- Madame Marie Cheval, Présidente ;

- Madame Patricia Damerval ;

- Monsieur Pierre-Yves Thirion ; et

- Monsieur Sébastien Vanhoove.

Sur décision de l’Assemblée Générale réunie le 4 mars 2016, le

mandat de gérance de Galimmo SCA a été confié à son unique associé

commandité, la société Galimmo Services France, filiale désormais à

100% de Carmila, pour une durée de 10 ans. Galimmo Services France

est représentée par son président, Eric Ravoire.

L’Initiateur se réserve la faculté de demander la désignation

d’un membre supplémentaire au conseil de surveillance ou de changer

la forme sociale de la Société.

1.3.5. Synergies et gains économiques attendus

À la date du Projet de Note d’Information, l’Initiateur estime

des synergies récurrentes à environ 5 millions d’euros (en rythme

annuel). Les synergies seront composées principalement d’économies

en matière de frais de structure.

1.3.6. Intentions en matière de fusion

À la date du Projet de Note d’Information, l’Initiateur

n’envisage pas de procéder à une fusion entre Carmila et Galimmo

SCA à l’issue de l’Offre.

Toutefois, l’Initiateur se réserve la possibilité de procéder à

d’autres opérations de réorganisation juridique.

1.3.7. Intentions concernant un retrait obligatoire –

Radiation

En application de l’article L. 433-4, II du code monétaire et

financier, Carmila a l’intention de mettre en œuvre la procédure de

retrait obligatoire visant les actions Galimmo SCA qui n’auront pas

été apportées à l’Offre Publique d’Achat Simplifiée.

La mise en œuvre du Retrait Obligatoire aura pour conséquence la

radiation des actions de la Société d’Euronext Paris.

1.3.8. Intérêts pour l’Initiateur, la Société et leurs

actionnaires

L’Initiateur propose aux actionnaires de Galimmo SCA qui

apporteront leurs actions à l'Offre une liquidité immédiate pour la

totalité de leur participation au prix de 14,83 euros par action

ordinaire, extériorisant ainsi une prime de 5,9 % sur le cours de

bourse de Galimmo SCA à la clôture du 28 juin 2024, et de 5,7 %,

1,1 % et (0,1) % sur la moyenne des cours de bourse pondérés par

les volumes de Galimmo SCA respectivement des 30, 90 et 270

derniers jours de cotation précédent l’annonce de l’Offre.

Une synthèse des éléments d’appréciation du Prix de l’Offre

établie par Mediobanca Banca di Credito Finanziario S.p.A est

reproduite en Section 3 « Eléments d’appréciation des termes de

l’Offre » du Projet de Note d’Information.

L’Initiateur considère que la simplification de la structure

capitalistique de Galimmo SCA permettra de faciliter sa gestion, ce

qui bénéficiera de manière indirecte aux actionnaires de

l’Initiateur.

Par ailleurs, la mise en œuvre du Retrait Obligatoire permettra

à la Société de limiter les coûts et contraintes réglementaires et

de concentrer ainsi tous ses moyens financiers et humains à la

poursuite de son développement.

1.4. Accords pouvant avoir une incidence significative sur

l'appréciation de l'Offre ou son issue

Sous réserve des accords mentionnés en Section 1.2.1,

l’Initiateur n’a pas connaissance, à la date du Projet de Note

d’Information, d’un quelconque accord et n’est pas partie à un

quelconque accord en lien avec l’Offre ou qui pourrait

potentiellement avoir un impact significatif sur l’appréciation ou

l’issue de l’Offre.

2. CONDITIONS DE L’OFFRE

2.1. Termes et modalités de l’Offre

En application des articles 231-13, 231-18 et 237-1 du règlement

général de l’AMF, l’Etablissement Présentateur agissant au nom et

pour le compte de l’Initiateur, a déposé le projet d’Offre auprès

de l’AMF le 6 septembre 2024 sous la forme d’une offre publique

d’achat simplifiée suivie d’un retrait obligatoire visant les

actions Galimmo SCA non détenues par Carmila, ainsi que le Projet

de Note d’Information relatif à l’Offre. Un avis de dépôt sera

publié par l’AMF sur son site Internet (www.amf-france.org).

Conformément aux dispositions de l’article 231-6 du règlement

général de l’AMF, l’Initiateur s’engage irrévocablement à acquérir

auprès des actionnaires de Galimmo SCA les actions de la Société

qui seront apportées à l’Offre Publique d’Achat Simplifiée, au prix

de 14,83 euros par action, pendant une période de 10 jours de

négociation.

Les actions Galimmo SCA visées par l’Offre Publique d’Achat

Simplifiée qui n’auraient pas été présentées à l’Offre Publique

d’Achat Simplifiée seront transférées à l’Initiateur dans le cadre

du Retrait Obligatoire, à l’issue de l’Offre Publique d’Achat

Simplifiée, moyennant une indemnisation de 14,83 euros par action

ordinaire Galimmo SCA.

L’Établissement Présentateur garantit la teneur et le caractère

irrévocable des engagements pris par l’Initiateur dans le cadre du

projet d’Offre conformément aux dispositions de l’article 231-13 du

règlement général de l’AMF.

Le projet d’Offre et le Projet de Note d’Information restent

soumis à l’examen de l’AMF.

Conformément à l’article 231-16 du règlement général de l’AMF,

le présent Communiqué comportant les principales caractéristiques

de l’Offre et précisant les modalités de mise à disposition du

Projet de Note d’Information a été diffusé par l’Initiateur le 6

septembre 2024 sur le site internet de l’Initiateur

(www.carmila.com). Le Projet de Note d’Information tel que déposé

auprès de l’AMF le 6 septembre 2024 est tenu gratuitement à la

disposition du public au siège social de Carmila et au siège social

de Mediobanca Banca di Credito Finanziario S.p.A (succursale de

Paris) et est disponible sur les sites Internet de l'AMF

(www.amf-france.org) et de l’Initiateur (www.carmila.com).

L’AMF déclarera l’Offre conforme après s’être assurée de sa

conformité aux dispositions légales et règlementaires qui lui sont

applicables et publiera la déclaration de conformité sur son site

Internet (www.amf-france.org). Cette déclaration de conformité

emportera visa par l’AMF de la note d'information et ne pourra

intervenir qu’après le dépôt par la Société d’un projet de note en

réponse au Projet de Note d’Information.

La note d’information ayant ainsi reçu le visa de l’AMF et le

document contenant les « Autres Informations » relatives aux

caractéristiques notamment juridiques, financières et comptables de

l’Initiateur seront, conformément aux dispositions des articles

231-27 et 231-28 du règlement général de l’AMF, tenus gratuitement

à la disposition du public, au plus tard la veille du jour de

l’ouverture de l’Offre, au siège social de Carmila et au siège

social de Mediobanca Banca di Credito Finanziario S.p.A (succursale

de Paris). Ces documents seront également mis en ligne sur les

sites Internet de l'AMF (www.amf-france.org) et de l’Initiateur

(www.carmila.com/).

Un communiqué de presse précisant les modalités de mise à

disposition de ces documents sera diffusé au plus tard la veille du

jour de l’ouverture de l’Offre, conformément aux dispositions des

articles 231-27 et 231-28 du règlement général de l'AMF.

Préalablement à l’ouverture de l’Offre, l’AMF publiera un avis

d’ouverture et de calendrier et Euronext Paris publiera un avis

annonçant les modalités et le calendrier de l’Offre.

2.2. Titres visés par l’Offre

Le projet d’Offre porte sur l'ensemble des actions de la Société

émises à la date du Projet de Note d’Information et non détenues,

directement ou indirectement, par l’Initiateur, à savoir, à la

connaissance de l’Initiateur, un nombre de 59.005 actions

ordinaires.

À la date du Projet de Note d’Information, il n’existe, à la

connaissance de l’Initiateur, aucun titre de capital, ni aucun

instrument financier émis par la Société ou droit conféré par la

Société pouvant donner accès, immédiatement ou à terme, au capital

ou aux droits de vote de la Société, autres que les actions

ordinaires existantes de la Société. Il n’existe en outre aucun

plan d’options de souscription d’actions, ni aucun plan

d’attribution d’actions gratuites en cours au sein de la Société

pouvant donner accès, immédiatement ou à terme, au capital ou aux

droits de vote de la Société.

2.3. Situation des bénéficiaires d’Actions Gratuites de

Galimmo et mécanisme de liquidité

La Société a mis en place plusieurs plans d’actions gratuites

dites de « performance » au profit des salariés ou des mandataires

sociaux de Galimmo SCA ou des sociétés ou groupements qui lui sont

liés au sens de l’article L. 225-197-2 du code de commerce, ou

certaines catégories d’entre eux (les « Actions Gratuites »)

au cours des années 2018, 2019, 2020 et 2021.

À la date du Projet de Note d’Information et à la connaissance

de l’Initiaiteur, la période d’acquisition et la période de

conservation des Actions Gratuites de ces plans ont expiré et

pourront être librement apportées à l’Offre.

Aucun mécanisme de liquidité ne sera par conséquent mis en place

par la Société.

2.4. Conditions auxquelles l’Offre est soumise

L’Offre n’est soumise à aucune condition d’obtention d’une

autorisation réglementaire, étant néanmoins précisé que le projet

d’Offre reste soumis à l’examen de l’AMF.

2.5. Procédure d’apport à l’Offre Publique d’Achat

Simplifiée

L'Offre Publique d’Achat Simplifiée sera ouverte pendant une

période de 10 jours de négociation conformément à l’article 233-2

du règlement général de l’AMF, l’offre étant réalisée selon la

procédure simplifiée, elle ne sera pas ré-ouverte à la suite de la

publication du résultat définitif de l’Offre Publique d’Achat

Simplifiée.

Les actions apportées à l’Offre Publique d’Achat Simplifiée

devront être librement négociables et libres de tout privilège,

gage, nantissement, ou toute autre sûreté ou restriction de quelque

nature que ce soit restreignant le libre transfert de leur

propriété. L’Initiateur se réserve le droit d’écarter toutes les

actions apportées qui ne répondraient pas à cette condition.

Les actionnaires de la Société dont les actions sont inscrites

auprès d’un intermédiaire financier (banque, établissement de

crédit, entreprise d’investissement, etc.) et qui souhaiteraient

apporter leurs actions à l’Offre Publique d’Achat Simplifiée

devront remettre à leur intermédiaire financier un ordre de vente

irrévocable au Prix de l’Offre par action au plus tard à la date

(incluse) de clôture de l’Offre Publique d’Achat Simplifiée – sous

réserve des délais de traitement par l’intermédiaire financier

concerné – en utilisant le modèle mis à leur disposition par cet

intermédiaire financier.

Les actions détenues sous la forme nominative dans les registres

de la Société devront être converties au porteur pour être

apportées à l’Offre Publique d’Achat Simplifiée. En conséquence,

les intermédiaires financiers teneurs de compte ayant reçu

instruction des propriétaires d’actions de la Société inscrites en

compte nominatif de les apporter à l’Offre Publique d’Achat

Simplifiée devront, préalablement à la vente, effectuer la

conversion au porteur desdites actions. Il est précisé que la

conversion au porteur d’actions inscrites au nominatif entraînera

la perte pour ces actionnaires des avantages liés à la détention de

ces actions sous la forme nominative.

Les ordres de présentation des actions à l’Offre Publique

d’Achat Simplifiée sont irrévocables.

L’Offre Publique d’Achat Simplifiée sera réalisée par achats sur

le marché conformément à l’article 233-2 du règlement général de

l’AMF, le règlement livraison étant effectué au fur et à mesure de

l’exécution des ordres, deux jours de négociation après chaque

exécution. Kepler Cheuvreux, prestataire de services

d’investissement habilité en tant que membre du marché, se portera

acquéreur, pour le compte de l’Initiateur, de toutes les actions

qui seront apportées à l’Offre Publique d’Achat Simplifiée, étant

précisé que les frais de négociation (y compris les frais de

courtage et de TVA correspondants) afférents à ces opérations

resteront en totalité à la charge des actionnaires apportant leurs

actions à l’Offre Publique d’Achat Simplifiée. Il est précisé

qu’aucune commission ne sera versée par l’Initiateur aux

intermédiaires financiers par le biais desquels les actionnaires

apporteront leurs actions à l’Offre Publique d’Achat

Simplifiée.

Le transfert de propriété des actions apportées à l’Offre

Publique d’Achat Simplifiée et l’ensemble des droits attachés (en

ce compris le droit aux dividendes) interviendra à la date

d’inscription en compte de l’Initiateur, conformément aux

dispositions de l’article L. 211-17 du code monétaire et financier.

Il est rappelé en tant que de besoin que toute somme due dans le

cadre de l’apport des actions à l’Offre Publique d’Achat Simplifiée

ne portera pas intérêt et sera payée à la date du

règlement-livraison.

Il reviendra aux actionnaires de la Société souhaitant apporter

leurs actions à l’Offre Publique d’Achat Simplifiée de se

rapprocher de leurs intermédiaires financiers respectifs afin de se

renseigner sur les éventuelles contraintes de chacun de ces

intermédiaires ainsi que sur leurs procédures propres de prise en

compte des ordres de vente afin d’être en mesure d’apporter leurs

actions à l’Offre Publique d’Achat Simplifiée dans les délais

impartis.

2.6. Retrait Obligatoire

Conformément aux dispositions de l’article L. 433-4, II du code

monétaire et financier et des articles 237-1 et suivants du

règlement général de l’AMF, à l’issue de l’Offre Publique d’Achat

Simplifiée, les actions Galimmo SCA qui n’auront pas été présentées

à l’Offre Publique d’Achat Simplifiée, seront transférées à

l’Initiateur (quel que soit le pays de résidence du porteur

desdites actions) moyennant une indemnisation de 14,83 euros par

action Galimmo SCA.

L’AMF publiera un avis de mise en œuvre du Retrait Obligatoire,

et Euronext Paris publiera un avis annonçant le calendrier de mise

en œuvre du Retrait Obligatoire.

Un avis informant le public du Retrait Obligatoire sera publié

par l'Initiateur dans un journal d’annonces légales du lieu du

siège social de la Société en application de l’article 237-5 du

règlement général de l’AMF.

Le montant de l'indemnisation sera versé à l’issue de l'Offre

Publique d’Achat Simplifiée sur un compte bloqué ouvert auprès

d’Uptevia qui agira comme centralisateur des opérations

d'indemnisation du Retrait Obligatoire.

Les actions de la Société seront radiées d’Euronext Paris le

jour où le Retrait Obligatoire sera effectif.

Conformément à l'article 237-8 du règlement général de l’AMF,

les fonds non affectés correspondant à l’indemnisation des actions

Galimmo SCA dont les ayants droit sont restés inconnus seront

conservés pendant une durée de dix ans à compter de la date du

Retrait Obligatoire et versés à la Caisse des dépôts et

consignations à l'expiration de ce délai. Ces fonds seront à la

disposition des ayants droit sous réserve de la prescription

trentenaire au bénéfice de l’État.

2.7. Calendrier indicatif de l’Offre

Préalablement à l’ouverture de l’Offre, l’AMF et Euronext

publieront des avis annonçant la date d’ouverture et le calendrier

de l’Offre.

À titre purement indicatif, un calendrier de l’Offre figure

ci-après :

Dates

Principales étapes de

l’Offre

6 septembre 2024

Pour Carmila

Dépôt du projet d’Offre et du Projet de

Note d’Information auprès de l’AMF.

Mise à disposition du public aux sièges de

l’Initiateur et de l’Établissement Présentateur et mise en ligne

sur le site Internet de l’AMF et de l’Initiateur du Projet de Note

d’Information de l’Initiateur.

Diffusion d’un communiqué de presse de

l’Initiateur relatif au dépôt et à la mise à disposition du Projet

de Note d’Information.

6 septembre 2024

Pour Galimmo SCA

Dépôt du projet de note en réponse de la

Société (comprenant l’avis motivé du conseil de surveillance et le

rapport de l’expert indépendant)

Mise à disposition du public au siège de

la Société et mise en ligne sur le site Internet de l’AMF et de la

Société du projet de note en réponse de la Société.

Diffusion d’un communiqué de presse de la

Société relatif au dépôt et à la mise à disposition du projet de

note en réponse.

[24 septembre] 2024

Publication de la déclaration de

conformité de l’Offre par l’AMF emportant visa de la note

d’information de l’Initiateur et de la note en réponse de la

Société.

Pour Carmila

Mise à disposition du public aux sièges de

l’Initiateur et de l’Etablissement Présentateur et mise en ligne

sur les sites Internet de l’AMF et de l’Initiateur de la note

d’information visée.

Diffusion d’un communiqué de presse de

l’Initiateur relatif à la mise à disposition de la note

d’information visée par l’AMF.

Pour Galimmo SCA

Mise à disposition du public au siège de

la Société et mise en ligne sur les sites Internet de l’AMF et de

la Société de la note en réponse visée.

Diffusion d’un communiqué de presse de la

Société relatif à la mise à disposition de la note en réponse visée

par l’AMF.

[25 septembre] 2024

Pour Carmila

Dépôt par l’Initiateur auprès de l’AMF du

document « Information relatives aux caractéristiques, notamment

juridiques, financière et comptables » de l’Initiateur.

Mise à disposition du public et mise en

ligne sur le site internet de l’AMF et de l’Initiateur du document

« Information relatives aux caractéristiques, notamment juridiques,

financière et comptables » de l’Initiateur.

Diffusion d’un communiqué de presse de

l’Initiateur relatif à la mise à disposition du document «

Information relatives aux caractéristiques, notamment juridiques,

financière et comptables » de l’Initiateur.

Pour Galimmo SCA

Dépôt par la Société auprès de l’AMF du

document « Information relatives aux caractéristiques, notamment

juridiques, financière et comptables » de la Société.

Mise à disposition du public et mise en

ligne sur le site internet de l’AMF et de la Société du document «

Information relatives aux caractéristiques, notamment juridiques,

financière et comptables » de la Société.

Diffusion d’un communiqué de presse de la

Société relatif à la mise à disposition du document « Information

relatives aux caractéristiques, notamment juridiques, financière et

comptables » de la Société.

[26 septembre] 2024

Ouverture de l’Offre Publique d’Achat

Simplifiée

[9 octobre] 2024

Clôture de l’Offre Publique d’Achat

Simplifiée

[Dès que possible et au plus

tard le 22 octobre 2024]

Publication de l’avis de résultat de

l’Offre Publique d’Achat Simplifiée par l’AMF et Euronext Paris

Dès que possible après la

publication des résultats

Mise en œuvre du Retrait Obligatoire et

radiation des actions de la Société d’Euronext Paris

2.8. Financement et frais de l’Offre

2.8.1. Frais liés à l’Offre

Le montant global de tous les frais, coûts et dépenses exposés

par l’Initiateur dans le cadre de l’Offre, en ce compris les

honoraires et frais de ses conseils financiers, juridiques et

comptables ainsi que les frais de publicité, est estimé à moins

d’un million deux cent mille euros (hors taxe).

2.8.2. Mode de financement de l’Offre

Dans l’hypothèse où la totalité des actions Galimmo SCA pouvant

être apportées à l’Offre et non détenues par l’Initiateur à la date

du Projet de Note d’Information seraient apportées à l’Offre, le

montant total devant être payé par l’Initiateur s’élèverait à un

montant maximum de 875 milliers d’euros (hors frais et commissions

liés à l’Offre).

Le financement des sommes dues par l’Initiateur dans le cadre de

l’Offre sera réalisé sur ses fonds propres.

2.8.3. Frais de courtage et rémunération des

intermédiaires

L’Initiateur ne prendra en charge aucun frais de courtage et

rémunération des intermédiaires, dans le cadre de l’Offre.

2.9. Restrictions concernant l’Offre à l’étranger

L’Offre est faite exclusivement en France.

Le Projet de Note d’Information n’est pas destiné à être

distribué dans des pays autres que la France.

L’Offre n’a fait l’objet d’aucun enregistrement ni d’aucun visa

en dehors de la France. Les actionnaires de Galimmo SCA en dehors

de France ne peuvent participer à l’Offre, à moins que la loi et la

réglementation qui leur sont applicables ne le leur permettent sans

qu’aucune autre formalité ou publicité ne soit requise de la part

de l’Initiateur. En effet, la participation à l’Offre et la

distribution du Projet de Note d’Information peuvent faire l’objet

de restrictions en dehors de France. L’Offre ne s’adresse pas aux

personnes faisant l’objet de telles restrictions, directement ou

indirectement, et n’est pas susceptible d’acceptation s’agissant

d’ordres émanant de pays au sein desquels l’Offre fait l’objet de

restrictions. Les personnes en possession du Projet de Note

d’Information doivent se conformer aux restrictions en vigueur au

sein de leur pays. Le non-respect de ces restrictions peut

constituer une violation des lois et règlements applicables aux

places de marché des pays en question.

L’Initiateur rejette toute responsabilité en cas de la violation

par toute personne de restrictions qui lui sont applicables.

Le Projet de Note d’Information ainsi que tous les autres

documents relatifs à l’Offre ne constituent ni une offre de vente,

ni une sollicitation, ni une offre d’achat de titres dans un pays

au sein duquel l’Offre serait illégale.

Etats-Unis d’Amérique

Le Projet de Note d’Information ne constitue pas une extension

de l’Offre aux États-Unis et l’Offre n’est pas proposée,

directement ou indirectement, aux États-Unis, aux personnes

résidant aux États-Unis, par les moyens des services postaux ou par

tout moyen de communication ou de commerce (incluant de manière non

limitative la transmission par fax, téléphone et par courrier

électronique) aux États-Unis, ou par l’intermédiaire des services

d’une bourse de valeurs des États-Unis. En conséquence, aucun

exemplaire du Projet de Note d’Information, aucun autre document

lié au Projet de Note d’Information ni aucun document relatif à

l’Offre ne peut être envoyé par la poste, communiqué ou publié par

un intermédiaire ou n’importe quelle autre personne aux États-Unis

sous quelque forme que ce soit. Aucun actionnaire de la Société ne

peut apporter ses actions à l’Offre, s’il n’est pas en mesure de

déclarer : (i) qu’il n’a pas reçu aux États-Unis une copie du

Projet de Note d’Information, ou de quelque autre document lié à

l’Offre, et qu’il n’a pas envoyé de tels documents vers les

États-Unis, (ii) qu’il n’a pas utilisé, directement ou

indirectement les services postaux, les moyens de télécommunication

ou d’autres instruments de commerce ou encore les services d’une

bourse de valeurs aux États-Unis en lien avec l’Offre, (iii) qu’il

n’était pas aux États-Unis lorsqu’il a accepté les termes de

l’Offre ou communiqué l’ordre de transfert de ses actions et (iv)

qu’il n’est ni mandataire ni représentant agissant pour le compte

d’une autre personne qui lui aurait communiqué des instructions

depuis les États-Unis. Les intermédiaires habilités n’auront pas le

droit d’accepter d’ordre de transfert d’actions qui ne

respecteraient pas les dispositions précitées (à moins d’une

autorisation ou d’un ordre contraire de la part de l’Initiateur, ou

fait en son nom, et laissé à sa discrétion).

En ce qui concerne l’interprétation du paragraphe ci-dessus, les

États-Unis correspondent aux États-Unis d’Amérique, ses territoires

et possessions, tous ses États, ainsi que le district de

Columbia.

2.10. Régime fiscal de l’Offre

Le régime fiscal de l’Offre est décrit à la Section 2.11 «

Régime fiscal de l’Offre » du Projet de Note d’Information.

3. SYNTHÈSE DES ÉLÉMENTS D’APPRÉCIATION DU PRIX DE

L’OFFRE

Valorisation de l’action Galimmo SCA

Prix de l’Offre

Prime induite

Opérations récentes sur le

capital de Galimmo SCA

Achat du bloc de 92,84% détenu par le

concert Delhaize

9,02 €

14,83 €

+64,4 %

Achat du bloc de 6,98% détenu par

Primonial Capimmo

11,93 €

14,83 €

+24,3 %

Valorisation par référence aux

ANR EPRA NDV

ANR EPRA NDV

30 juin 2024

14,44 €

14,83 €

2,7 %

31 décembre 2023

14,94 €

14,83 €

(0,7) %

Cours de bourse

historiques (sur la base des cours de bourse au 28 juin

2024)

Dernier cours de clôture

14,00 €

14,83 €

5,9 %

Moyenne pondérée 1 mois

14,03 €

14,83 €

5,7 %

Moyenne pondérée 2 mois

14,64 €

14,83 €

1,3 %

Moyenne pondérée 3 mois

14,67 €

14,83 €

1,1 %

Moyenne pondérée 6 mois

14,74 €

14,83 €

0,6 %

Moyenne pondérée 9 mois

14,84 €

14,83 €

(0,1) %

Moyenne pondérée 12 mois

14,94 €

14,83 €

(0,7) %

Plus haut 12 mois

15,40 €

14,83 €

(3,7) %

Plus bas 12 mois

14,00 €

14,83 €

5,9 %

Valorisation par multiples des

sociétés comparables (sur la base des cours de bourse au 28

juin 2024)

ANR EPRA NDV au 31 décembre 2023

8,85 €

14,83 €

+67,7 %

Multiples de transactions

comparables

ANR EPRA NDV au 30 juin 2024

15,20 €

14,83 €

(2,4) %

1 Sur la base d’un capital composé de 32.446.726 actions

représentant 100 % des droits de vote théoriques de la Société

conformément aux dispositions de l’article 223-11 du règlement

général de l’AMF.

2 La cession préalable de ces 23.827.049 actions de la Société

par Delparef à Louis Delhaize le 1 juillet 2024 a fait l’objet

d’une décision de dérogation à l’obligation de déposer un projet

d’offre publique (Décision AMF 224C0771 du 31 mai 2024).

3 Il est précisé que l’octroi par l’Autorité de la Concurrence

d’une dérogation à l’effet suspensif de la procédure de contrôle

des concentrations ne préjuge aucunement des conclusions de

l’analyse concurrentielle au fond que conduit l’Autorité de la

Concurrence.

4 Filiale de Carmila détenue à 100 %.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240906173404/fr/

Carmila

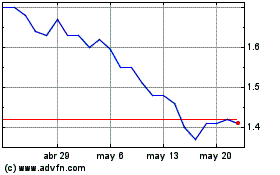

Carisma Therapeutics (NASDAQ:CARM)

Gráfica de Acción Histórica

De Oct 2024 a Nov 2024

Carisma Therapeutics (NASDAQ:CARM)

Gráfica de Acción Histórica

De Nov 2023 a Nov 2024