TOP NEWS ITALIA: analisti limano tp su Iveco, ma prevalgono i buy

02 Noviembre 2023 - 11:15AM

MF Dow Jones (Italian)

MILANO (MF-NW)--Analisti in ordine sparso su Iveco all'indomani

della pubblicazione dei conti.

ISP RIDUCE TP E CONFERMA BUY IN ATTESA CAPITAL MARKETS DAY

Intesa Sanpaolo, ad esempio, ha ridotto il prezzo obiettivo sul

titolo da 14,1 a 11,9 euro, confermando la raccomandazione buy. "Se

il margine nel terzo trimestre oltre le attese e l'incremento della

guidance aumentano la visibilitá sul 2023, una più debole raccolta

ordini e i crescenti dubbi sulla sostenibilità degli attuali

livelli di prezzo in un contesto macro più debole ci fanno adottare

una posizione piú cauta sul prossimo anno", spiegano gli analisti.

"Dopo la reazione eccessiva del titolo di ieri e alla luce di

valutazioni ancora basse manteniamo il rating buy in attesa del

Capital Markets Day a marzo, che potrebbe rappresentare un

catalizzatore positivo nel medio termine", aggiungono gli

esperti.

BUY ANCHE DA EQUITA

Buy invariato pure da Equita Sim, con target di 13,5 euro. Gli

esperti ribadiscono la revisione al rialzo della stima 2023 di Ebit

adjusted in doppia cifra, solo parzialmente compensata a livello di

utile netto dai maggiori oneri finanziari. "Pur individuando i

punti critici emersi dai risultati, riteniamo che la reazione del

mercato di ieri sia eccessivamente negativa", affermano gli

esperti, considerando che il free cash flow del 3* trimestre

peggiore delle attese è dovuto all'assorbimento in prevalenza

temporaneo del capitale circolante netto, il rallentamento della

raccolta ordini non è una sorpresa e il backlog garantisce comunque

visibilitá per 6 mesi negli Lcv e 4 mesi nei medi-pesanti e non ci

sono cancellazioni anomale e quindi allo stato attuale nessuna

pressione sui prezzi.

MB LIMA TP E RESTA NEUTRAL

Mediobanca Securities, invece, conferma il neutral con target

ridotto a 10,3 euro da 12,6 euro per riflettere il forte calo dei

multipli registrato del settore dei Truck nell'ultimo trimestre. Il

titolo, proseguono gli esperti, tratta a 5,5 volte il rapporto p/e

atteso al 2024 rispetto ai 7 dei peer. Il rating resta neutral alla

luce della cauta visione degli esperti sui trend di prezzi e volumi

previsti al 2024.

PER BOFA IVECO VALE 8 EURO

Resta neutral anche BofA con prezzo obiettivo abbassato da 9,7 a

8 euro. "Aggiorniamo la nostra somma delle parti valutando ora

Iveco solo sulle stime 2024 (in precedenza su quelle 2024-2025)",

aggiungono gli esperti, che hanno poi ridotto i multipli per

riflettere "meglio la nostra visione sul mercato e i business per

il prossimo anno".

INTERMONTE E' OUTPERFORM

Outperform invariato infine da Intermonte con target limato a

10,1 euro da 10,7 euro. Secondo gli esperti i risultati

dell'azienda sono stati migliori delle attese per quanto riguarda

il conto economico, mentre la generazione di cassa è stata

inferiore per via di problemi di customizzazione finale dei veicoli

da parte di partner esterni.

fus

marco.fusi@mfnewswires.it

(END) Dow Jones Newswires

November 02, 2023 13:00 ET (17:00 GMT)

Copyright (c) 2023 MF-Dow Jones News Srl.

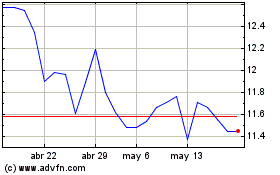

Iveco Group NV (BIT:IVG)

Gráfica de Acción Histórica

De Oct 2024 a Nov 2024

Iveco Group NV (BIT:IVG)

Gráfica de Acción Histórica

De Nov 2023 a Nov 2024