- Poursuite des progrès financiers avec un

chiffre d'affaires trimestriel d'un milliard de dollars, réduction

de la perte PCGR et deuxième trimestre consécutif de bénéfice

d'exploitation non PCGR positif

- Renforcement du leadership de franchise dans

la leucémie lymphoïde chronique (LLC) avec un chiffre d'affaires

mondial de 690 millions de dollars pour le traitement fondamental

BRUKINSA, progressant rapidement dans les programmes pivots pour un

portefeuille de projets en hématologie en phase avancée

- Élargissement du portefeuille d'oncologie avec

quatre nouvelles entités moléculaires entrant en phase clinique ce

trimestre (huit depuis le début de l'année) ; objectif réaffirmé de

dépasser les dix d'ici la fin de l'année ; la stratégie interne

innovante « Fast to Proof of Concept » explore rapidement le

potentiel clinique des molécules en parallèle, avec une rapidité

d’exécution inégalée dans le secteur

BeiGene, Ltd. (NASDAQ : BGNE ; HKEX : 06160 ; SSE : 688235), une

société mondiale d'oncologie, annonce ses résultats financiers et

ses mises à jour d'entreprise pour le troisième trimestre de

2024.

Ce communiqué de presse contient des éléments

multimédias. Voir le communiqué complet ici :

https://www.businesswire.com/news/home/20241112493678/fr/

(Graphic: Business Wire)

« Nos résultats exceptionnels au troisième trimestre soulignent

le leadership mondial de la société en oncologie, tiré par notre

R&D unique et nos avantages cliniques, ainsi que par la

formidable trajectoire de lancement de BRUKINSA », déclare John V.

Oyler, cofondateur, président du conseil et CEO, BeiGene. « Aux

États-Unis, BRUKINSA, avec l’indication la plus large de tous les

inhibiteurs de BTK, est désormais le leader chez les nouveaux

patients aussi bien en première intention que pour les LLC

récidivantes/réfractaires (R/R), en plus de toutes les autres

tumeurs malignes à cellules B approuvées. En tant que pierre

angulaire de notre franchise d'hématologie, BRUKINSA est

extrêmement prometteur pour les patients en monothérapie et en tant

qu'appoint pour les meilleures combinaisons de sa catégorie avec

notre inhibiteur avancé de BCL2, le sonrotoclax, et le dégradeur

BTK BGB-16673. Dans le domaine des tumeurs solides, nous

élargissons l’accès à notre inhibiteur de PD-1, TEVIMBRA, pour les

patients du monde entier et construisons des capacités commerciales

mondiales pour soutenir notre portefeuille prolifique de

médicaments anticancéreux potentiels. Nous jetons les bases de

futures franchises dans les cancers du sein, du poumon et

gastro-intestinaux à travers trois technologies de plateforme

exclusives, y compris des anticorps multispécifiques, des

dégradeurs de protéines et des conjugués anticorps-médicaments. Ces

progrès mettent non seulement en évidence nos accomplissements,

mais soulignent également notre engagement à avoir un impact

positif sur la vie des patients à l’échelle mondiale, en renforçant

l’espoir et en promouvant les progrès dans la lutte contre le

cancer. »

Aperçu financier du troisième trimestre

2024

(montants en milliers USD et non vérifiés)

Trimestre clos au 30

septembre

Neuf mois clos au 30

septembre

(en milliers, sauf pour les

pourcentages)

2024

2023

Variation

2024

2023

Variation

Revenus nets des produits

$

993,447

$

595,290

67

%

$

2,661,511

$

1,559,326

71

%

Revenus nets provenant des

collaborations

$

8,152

$

186,018

(96

)%

$

20,906

$

265,044

(92

)%

Total des revenus

$

1,001,599

$

781,308

28

%

$

2,682,417

$

1,824,370

47

%

Perte d'exploitation PCGR

$

(120,265

)

$

(133,968

)

(10

)%

$

(488,774

)

$

(823,941

)

(41

)%

Revenu (perte) d'exploitation

ajusté(e)*

$

65,630

$

(16,339

)

502

%

$

(33,247

)

$

(485,249

)

(93

)%

* Pour une explication de notre utilisation de mesures

financières non conformes aux PCGR, reportez-vous à la section «

Utilisation de mesures financières non conformes aux PCGR » plus

bas dans le présent communiqué de presse et pour un rapprochement

de chaque mesure financière non conforme aux PCGR avec les mesures

les plus comparables, voir le tableau à la fin du présent

communiqué de presse.

Principales mises à jour

commerciales

BRUKINSA® (zanubrutinib) est un inhibiteur à petites molécules

de BTK disponible par voie orale, conçu pour inhiber complètement

et durablement la protéine BTK en optimisant la biodisponibilité,

la demi-vie et la sélectivité. Avec une pharmacocinétique

différenciée par rapport à d'autres inhibiteurs de la BTK

approuvés, il a été démontré que BRUKINSA inhibe la prolifération

des cellules B malignes dans un certain nombre de tissus pertinents

pour la maladie. BRUKINSA a l'indication la plus large au monde de

tous les inhibiteurs de la BTK et est le seul inhibiteur de la BTK

à offrir la flexibilité d'une ou deux doses quotidiennes. Le

programme mondial de développement clinique BRUKINSA comprend

environ 6 000 patients inscrits dans 30 pays et régions à travers

plus de 35 essais. BRUKINSA est approuvé sur plus de 70 marchés et

plus de 100 000 patients ont été traités dans le monde.

- Les ventes américaines de BRUKINSA s'élèvent à 504 millions de

dollars au troisième trimestre de 2024, ce qui représente une

croissance de 87 % par rapport à la même période de l'exercice

précédent, avec plus de 60 % de la croissance de la demande en

glissement trimestriel provenant de l'utilisation accrue dans la

LLC, BRUKINSA continuant de gagner des parts chez les nouveaux

patients atteints de LLC ; les ventes de BRUKINSA en Europe

s'élèvent à 97 millions de dollars au troisième trimestre 2024, ce

qui représente une croissance de 217 %, tirée par une part de

marché accrue sur tous les marchés majeurs, y compris l'Allemagne,

l'Italie, l'Espagne, la France et le Royaume-Uni;

- Les résultats du suivi sur cinq ans de la cohorte 1 de l’étude

SEQUOIA de phase 3 ont montré un bénéfice de survie sans

progression (SSP) soutenu (taux de SSP à 54 mois de 80 %) avec

BRUKINSA chez les patients atteints de LLC naïve de traitement (NT)

ou de lymphome lymphocytaire à petites cellules (LLPC), sans

qu’aucun nouveau signal d'innocuité n’ait été observé ; des données

détaillées seront présentées lors de la conférence annuelle 2024 de

l'American Society of Hematology (ASH) ; et

- Les données de suivi à cinq ans de l'étude BOVen (zanubrutinib,

obinutuzumab, venetoclax) dans le LLC NT démontrent une maladie

résiduelle minimale non mesurable fréquente dans le sang

périphérique (96 %) et la moelle osseuse (92 %), et la maladie

résiduelle minimale non mesurable était durable avec une survie

médiane sans MRM de 34 mois ; des données détaillées seront

présentées lors de l'ASH 2024.

TEVIMBRA® (tislelizumab) est un anticorps monoclonal de

l'immunoglobuline humanisée G4 (IgG4) antiprogrammé de la protéine

de mort cellulaire 1 (PD-1) à haute affinité et spécificité de

liaison contre la PD-1 ; il est conçu pour minimiser la liaison aux

récepteurs Fc-gamma (Fcγ) sur les macrophages, aidant ainsi les

cellules immunitaires de l’organisme à détecter et à combattre les

tumeurs. TEVIMBRA est le produit fondamental du portefeuille contre

les tumeurs solides de BeiGene et a montré un potentiel dans

plusieurs types de tumeurs et contextes pathologiques. Le programme

mondial de développement clinique TEVIMBRA comprend près de 14 000

patients inscrits à ce jour dans 34 comtés et régions dans 66

essais, dont 20 études d'enregistrement. TEVIMBRA est approuvé dans

42 pays et régions, et plus de 1,3 million de patients ont été

traités dans le monde.

- Les ventes de tislelizumab s'élèvent à 163 millions de dollars

au troisième trimestre de 2024, ce qui représente une croissance de

13 % par rapport à la période de l'exercice précédent ;

- Annonce de la disponibilité commerciale aux États-Unis pour le

traitement de deuxième intention du carcinome épidermoïde

oesophagien et dans les premiers pays européens pour le traitement

du carcinome épidermoïde oesophagien en deuxième intention et du

cancer du poumon non à petites cellules (CPNPC) en première et

deuxième intention ;

- Obtention des avis favorables du comité des médicaments à usage

humain (CHMP) de l’Agence européenne des médicaments en tant que

traitement en première intention du cancer de la jonction gastrique

ou gastro-œsophagien avancé/métastatique et du carcinome

épidermoïde oesophagien ;

- Obtention de l'approbation de l'Administration chinoise des

produits médicamenteux pour le traitement néoadjuvant/adjuvant du

CPNPC ; et

- Nouvel élargissement de la présence mondiale avec de nouvelles

approbations au Brésil (CPNPC en deuxième intention, carcinome

épidermoïde oesophagien en deuxième intention), à Singapour (CPNPC

en première et deuxième intention, carcinome épidermoïde

oesophagien en deuxième intention), en Thaïlande (CPNPC en première

et deuxième intention, carcinome épidermoïde oesophagien en

première et deuxième intention et cancer gastrique en première

intention) et en Israël (carcinome épidermoïde oesophagien en

deuxième intention).

Faits saillants du portefeuille de la

société

La stratégie de portefeuille de BeiGene met l’accent sur la

génération rapide de données cliniques de preuve de concept à un

stade précoce, rendue possible par son approche rapide et

économique (« Fast to Proof of Concept ») des opérations cliniques

mondiales. L’équipe interne d’opérations cliniques de la société,

composée de 3 600 collègues, mène des essais sur les cinq

continents, garantissant une qualité rigoureuse des données grâce à

des collaborations avec des régulateurs et des chercheurs dans plus

de 45 pays. Cette approche stratégique maximise les ressources en

canalisant rapidement les investissements axés sur les données vers

les candidats cliniquement différenciés les plus prometteurs et en

dépriorisant les autres. Avec l'une des plus grandes équipes de

recherche en oncologie de l'industrie, BeiGene a démontré ses

forces dans la découverte translationnelle de petites molécules et

de produits biologiques, y compris trois technologies de plateforme

: anticorps multispécifiques, composés d'activation de la

dégradation chimérique et conjugués anticorps-médicaments (ADC).

Pour les nouvelles entités moléculaires entrant en phase clinique,

BeiGene dispose d'une cohorte préclinique, d'une cohorte

d'augmentation de dose et d'une augmentation de dose menant à des

calendriers d'expansion de dose. Voici deux exemples de l’avantage

de vitesse de l’entreprise résultant de son innovation interne à

grande échelle :

- CDK4i est entré en phase clinique en décembre 2023 ; 6,4

semaines en moyenne pour les cohortes d'augmentation de la dose de

plus de 100 patients ;

- B7H4 ADC est entré en phase clinique en avril 2024 ; 6,6

semaines en moyenne pour les cohortes à augmentation de la dose

avec 30 patients inscrits.

Hématologie

Sonrotoclax (inhibiteur de BCL2)

- Plus de 1 300 patients inscrits à ce jour ;

- Poursuite de l’inscription à l’essai mondial de phase 2 sur la

macroglobulinémie de Waldenstr�m et à l’essai mondial CELESTIAL de

phase 3 en association avec BRUKINSA dans le traitement de la LLC

NT, l’achèvement du recrutement se terminant au premier trimestre

de 2025 ;

- Inscription anticipée des premiers sujets dans les programmes

mondiaux de phase 3 sur la LLC R/R et le lymphome à cellules du

manteau R/R au premier semestre de 2025 ; et

- Annonce de la présentation orale à l'ASH 2024 de l'étude de

phase 1 en association avec BRUKINSA pour les patients atteints de

LLC NT/LLPC mettant en évidence des réponses continues profondes et

durables et une tolérabilité gérable.

BGB-16673 (BTK CDAC)

- Plus de 350 patients inscrits à ce jour dans l'ensemble du

programme ; recrutement d'une cohorte d'expansion pour un

enregistrement potentiel pour la LLC R/R ;

- Lancement anticipé de l'essai de phase 3 sur la LLC R/R au

cours du premier semestre de 2025 ; et

- Désignation Fast Track obtenue de la FDA américaine pour la

LLC/LLPC R/R.

Tumeurs solides

Cancer du poumon

- BG-T187 (EGFR x MET anticorps trispécifique) : augmentation de

dose commencée ; le double ciblage EGFR et MET pour s’attaquer à la

grande population CPNPC à mutation EGFR et à d’autres populations

spécifiques à l’EGFR ou au MET, telles que le cancer colorectal ;

conception biparatopique MET différenciée avec une activité

inhibitrice optimale du MET afin de saisir les meilleures

opportunités de la catégorie ;

- BGB-58067 (inhibiteur du PRMT5 coopératif MTA) : en bonne voie

pour entrer en phase clinique au quatrième trimestre de 2024 ; tue

sélectivement les cellules tumorales de suppression MTAP qui sont

présentes dans environ 15% de tous les types de tumeurs ; conçus

pour éviter la toxicité hématologique sur cible observée avec les

inhibiteurs de première génération ; meilleur potentiel de sa

catégorie avec une puissance, une sélectivité et une pénétrabilité

cérébrale élevées ; et

- BG-60366 (EGFR CDAC) : en bonne voie pour entrer en phase

clinique au quatrième trimestre de 2024 : mécanisme de dégradation

différenciée pour abolir complètement la signalisation EGFR ; très

puissant dans les mutations EGFR sensibles à l'osimertinib et

résistantes ; solides données d'efficacité préclinique avec

administration orale et quotidienne ;

Cancers du sein et gynécologiques

- BGB-43395 (inhibiteur de CDK4) : augmentation continue de la

dose en monothérapie et en association avec le fulvestrant et le

létrozole dans la gamme de doses efficaces attendues ; plus de 100

patients inscrits à ce jour ;

- BG-68501 (inhibiteur de CDK2) et BG-C9074 (B7H4 ADC) :

augmentation continue de la dose en monothérapie, avec

pharmacocinétique comme prévu et aucune toxicité limitant la dose

observée ; et

- Quatre résumés acceptés pour présentation au San Antonio Breast

Cancer Symposium (SABCS), y compris la caractérisation préclinique

et les données de la première étude de phase 1 chez l'humain avec

augmentation de la dose de BGB-43395.

Cancers gastro-intestinaux

- Les nouvelles entités moléculaires qui sont entrés en phase

clinique au troisième trimestre comprennent :

- BGB-B2033 (anticorps bispécifique GPC3 x 4-1BB) : initié une

augmentation de la dose dans les tumeurs à forte expression GPC3 ;

meilleur potentiel de sa catégorie grâce à un anticorps agoniste

4-1BB très puissant par liaison simultanée à deux molécules 4-1BB

pour un meilleur regroupement des récepteurs et une meilleure

activation des lymphocytes T ;

- BG-C477 (CEA ADC) : antigène fortement exprimé associé à la

tumeur dans plusieurs types de cancer ; la conception différenciée

de l'ADC permet un ciblage large, y compris chez les patients dont

l'expression cible est moyenne à faible ; activité antitumorale

puissante dans les modèles précliniques de cancer colorectal et

gastrique et de CPNPC ; et

- BGB-B3227 (anticorps bispécifique MUC-1 x CD16A) : lancement de

l'augmentation de la dose pour les tumeurs fortement régulées

MUC-1, y compris les cancers du poumon, gastro-intestinaux et du

sein ; anticorps MUC-1 différenciés ciblant le domaine SEA afin de

réduire l’effet de drain de MUC-1 soluble ; l'engagement potentiel

de cellules tueuses naturelles (NK) agissant par l'intermédiaire de

CD16A, un récepteur d'activation NK fortement exprimé dans les

tumeurs positives MUC-1 ;

- Les nouvelles entités moléculaires sur la bonne voie pour

entrer en phase clinique au quatrième trimestre de 2024 :

- BGB-53038 (inhibiteur de PanKRAS) : très puissant et sélectif

avec une large activité contre les mutations KRAS dans plusieurs

types de tumeurs ; limite la toxicité en épargnant d'autres

protéines RAS ; et

- BG-C137 (FGFR2b ADC) : un ADC potentiel pionnier pour une cible

validée dans les cancers gastro-intestinaux supérieurs et du sein ;

efficacité potentiellement supérieure par rapport aux principaux

anticorps monoclonaux dans les modèles à expression élevée et

moyenne.

Inflammation et immunologie

BGB-45035 (IRAK4 CDAC) : actuellement en augmentation de dose

dans les cohortes SAD et MAD ; dégradateur puissant et sélectif qui

cible à la fois la kinase et les fonctions de soutien d'IRAK4 pour

une dégradation complète de la cible ; dégradation profonde et

rapide conduisant à une inhibition plus forte des cytokines et à

une efficacité supérieure in vivo.

Mises à jour de

l'entreprise

Renforcement de l'équipe de direction mondiale avec la

nomination de Matt Shaulis au poste de directeur général de

l'Amérique du Nord et de Shalini Sharp au conseil

d'administration.

Faits saillants financiers du troisième

trimestre 2024

Le revenu du trimestre clos le 30 septembre 2024 s'est

établi à 1 002 millions de dollars, contre 781 millions de dollars

à la même période en 2023, principalement en raison de la

croissance des ventes de produits BRUKINSA aux États-Unis et en

Europe de 87 % et 217 % respectivement. La réacquisition de la

totalité des droits commerciaux mondiaux sur ociperlimab et

TEVIMBRA au troisième trimestre de 2023 a entraîné la

comptabilisation des revenus reportés restants des anciennes

collaborations avec Novartis, qui ont contribué à hauteur de 183

millions de dollars au revenu total de la période de l'exercice

précédent.

Le revenu des produits du trimestre clos le 30 septembre

2024 s'est établi à 993 millions de dollars, contre 595 millions de

dollars pour la même période en 2023, ce qui représente une

augmentation de 67 %. L'augmentation du chiffre d'affaires des

produits est principalement attribuable à l'augmentation des ventes

de BRUKINSA. Pour le trimestre clos le 30 septembre 2024, les

États-Unis ont été le plus grand marché de la société, avec un

chiffre d’affaires de 504 millions de dollars, contre 270 millions

de dollars pour la période de l’exercice précédent. En plus de la

croissance des revenus de BRUKINSA, les revenus des produits ont

été positivement impactés par la croissance des produits sous

licence d'Amgen et de tislelizumab.

La marge brute en pourcentage des revenus des produits

mondiaux pour le troisième trimestre de 2024 s'est établie à 83 %,

contre 84 % pour la période de l'exercice précédent conforme aux

PCGR et à 85 %, contre 84 % pour la période de l'exercice précédent

selon les données ajustées. La baisse du pourcentage de la marge

brute conforme aux PCGR par rapport à la période de l'exercice

précédent est le résultat d'une charge d'amortissement accélérée de

17 millions de dollars résultant du passage à des lignes de

production plus efficaces et à plus grande échelle pour le

tislelizumab, et d'un montant similaire à engager au quatrième

trimestre lié à cette tendance. Le pourcentage de marge brute

ajusté, qui n'inclut pas la dépréciation accélérée, a augmenté

principalement en raison du mix proportionnellement plus élevé des

ventes de BRUKINSA mondiale par rapport aux autres produits du

portefeuille.

Dépenses d'exploitation

Le tableau suivant résume les charges d'exploitation pour le

troisième trimestre 2024 et 2023, respectivement :

PCGR

Non PCGR

(non vérifié, en milliers, sauf

pourcentages)

T3 2024

T3 2023

Variation

T3 2024

T3 2023

Variation

R&D

$

496,179

$

453,259

9

%

$

405,545

$

396,146

2

%

Vente, général et administratif

$

455,223

$

365,708

24

%

$

380,737

$

308,493

23

%

Total des charges d'exploitation

$

951,402

$

818,967

16

%

$

786,282

$

704,639

12

%

Le tableau suivant résume les charges d'exploitation pour la

période cumulative terminée les 30 septembre 2024 et 2023,

respectivement :

PCGR

Non PCGR

(non vérifié, en milliers, sauf

pourcentages)

T3 YTD 2024

T3 YTD 2023

Variation

T3 YTD 2024

T3 YTD 2023

Variation

R&D

$

1,411,283

$

1,284,607

10

%

$

1,193,494

$

1,121,577

6

%

Vente, général et administratif

$

1,326,379

$

1,089,616

22

%

$

1,116,805

$

923,254

21

%

Total des charges d'exploitation

$

2,737,662

$

2,374,223

15

%

$

2,310,299

$

2,044,831

13

%

Les dépenses de R&D ont augmenté pour le troisième

trimestre de 2024 par rapport à la période de l'exercice précédent,

selon les PCGR et sur une base ajustée, principalement en raison de

l'avancement des programmes précliniques vers la phase clinique et

des programmes cliniques précoces vers une phase avancée. Les frais

initiaux et les paiements d'étape liés à la R&D pour les actifs

sous licence ont totalisé 5 millions de dollars au troisième

trimestre de 2024, contre 15 millions de dollars au cours de la

période de l'exercice précédent. Les charges de R&D conformes

aux PCGR pour le troisième trimestre de 2024 comprennent une charge

d'amortissement accéléré de 24,9 millions de dollars liée au

déplacement de la production clinique vers des lignes de production

plus grandes et plus efficaces, avec environ 2,0 millions de

dollars restant à engager au quatrième trimestre.

Les frais de vente, généraux et administratifs ont

augmenté pour le troisième trimestre de 2024 par rapport à la

période de l'exercice précédent, à la fois sur une base PCGR et

ajustée, en raison de la poursuite des investissements visant à

soutenir le lancement commercial mondial de BRUKINSA,

principalement aux États-Unis et en Europe. Les frais de vente,

dépenses administratives et autres frais généraux en pourcentage

des ventes de produits se sont établis à 46 % pour le troisième

trimestre de 2024, contre 61 % pour la période de l’exercice

précédent.

Le résultat (perte) d'exploitation conforme aux PCGR au

troisième trimestre de 2024 a diminué de 10 % par rapport à la

période de l'exercice précédent, principalement en raison de

l'augmentation de l'effet de levier opérationnel. Sur une base

ajustée, nous avons généré un bénéfice d'exploitation de 66

millions de dollars, soit une augmentation de 82 millions de

dollars par rapport à la période de l'exercice précédent. Les PCGR

et les pertes d'exploitation ajustées de l'exercice précédent ont

bénéficié de la comptabilisation des revenus reportés restants des

accords de collaboration avec Novartis.

La perte nette conforme aux PCGR pour le trimestre clos

le 30 septembre 2024 s'est établie à 121 millions de dollars,

contre un bénéfice net de 215 millions de dollars pour la période

de l'exercice précédent. Le bénéfice net de la période de

l'exercice précédent a bénéficié du gain hors exploitation de 363

millions de dollars (avant et après impôt) lié au règlement

d'arbitrage de BMS et à la comptabilisation des revenus reportés

restants des accords de collaboration avec Novartis. La perte nette

au cours de la période a continué de s'améliorer de manière

séquentielle, car la croissance de nos revenus de produits et la

gestion des dépenses entraînent un effet de levier opérationnel

accru.

Pour le trimestre clos le 30 septembre 2024, la perte nette par

action ordinaire de base s'est établie à (0,09 $) et la perte nette

par action dépositaire américaine de base (ADS) s'est établie à

(1,15 $), comparativement à un bénéfice net par action ordinaire de

base de 0,16 $ et à un bénéfice net par ADS de base de 2,06 $ pour

la période de l'exercice précédent.

L'encaisse fournie par les opérations pour le trimestre

clos le 30 septembre 2024 s'est établie à 188 millions de dollars,

soit une augmentation de 267 millions de dollars par rapport à la

période de l'exercice précédent. L'amélioration des flux de

trésorerie d'exploitation au cours de la période est principalement

attribuable à l'amélioration du résultat d'exploitation hors PCGR

et à l'optimalisation de la saisonnalité du fonds de roulement au

cours de la période.

Pour plus de détails sur les états financiers du troisième

trimestre 2024 de BeiGene, veuillez consulter le rapport

trimestriel de BeiGene sur le formulaire 10-Q pour le troisième

trimestre 2024 déposé auprès de la Securities and Exchange

Commission des États-Unis.

À propos de BeiGene

BeiGene est une société mondiale d'oncologie qui découvre et

développe des traitements innovants qui sont plus abordables et

accessibles aux patients atteints de cancer dans le monde entier.

Forts d'un vaste portefeuille, nous accélérons le développement de

notre portefeuille diversifié de nouveaux traitements grâce à nos

capacités internes et à nos collaborations. Nous nous engageons à

améliorer radicalement l'accès aux médicaments pour un plus grand

nombre de patients qui en ont besoin. Notre équipe mondiale

croissante de près de 11 000 collègues couvre les cinq continents.

Pour en savoir plus sur BeiGene, rendez-vous sur www.beigene.com et

suivez-nous sur LinkedIn, X (anciennement Twitter), Facebook et

Instagram.

BeiGene a l’intention d’utiliser la section Investisseurs de son

site web, son compte X (anciennement Twitter) à l'adresse

x.com/BeiGeneGlobal, son compte LinkedIn à l'adresse

linkedin.com/company/BeiGene, son compte Facebook à l'adresse

facebook.com/BeiGeneGlobal et son compte Instagram à l'adresse

instagram.com/BeiGeneGlobal pour divulguer des informations

importantes et se conformer à ses obligations de divulgation en

vertu du règlement FD. En conséquence, les investisseurs devraient

surveiller le site web de BeiGene, son compte X, son compte

LinkedIn, son compte Facebook et son compte Instagram, en plus des

communiqués de presse de BeiGene, des dépôts auprès de la SEC, des

téléconférences publiques, des présentations et des

webdiffusions.

Déclarations prospectives

Le présent communiqué de presse contient des déclarations

prospectives au sens du Private Securities Litigation Reform Act de

1995 et d'autres lois fédérales sur les valeurs mobilières, y

compris des déclarations concernant l'expansion de TEVIMBRA pour

les patients dans le monde entier ; l’avenir et le succès du

portefeuille de BeiGene ; et les plans, engagements, aspirations et

objectifs de BeiGene sous la rubrique « À propos de BeiGene ». Les

résultats réels peuvent différer considérablement de ceux indiqués

dans les déclarations prospectives en raison de divers facteurs

importants, y compris la capacité de BeiGene à démontrer

l’efficacité et l’innocuité de ses médicaments candidats ; les

résultats cliniques de ses candidats médicaments, qui peuvent ne

pas appuyer la poursuite du développement ou l'approbation de la

mise sur le marché ; les mesures prises par les organismes de

réglementation, qui peuvent avoir une incidence sur le lancement,

le calendrier et l'avancement des essais cliniques et l'approbation

de la mise sur le marché ; la capacité de BeiGene à assurer le

succès commercial de ses médicaments commercialisés et de ses

médicaments candidats, s’ils sont approuvés ; la capacité de

BeiGene à obtenir et à maintenir la protection de la propriété

intellectuelle pour ses médicaments et sa technologie ; la

dépendance de BeiGene à l’égard de tiers pour la mise au point, la

fabrication, la mise sur le marché et d’autres services de

médicaments ; l’expérience limitée de BeiGene dans l’obtention

d’approbations réglementaires et la mise sur le marché de produits

pharmaceutiques ; la capacité de BeiGene à obtenir des financements

supplémentaires pour ses opérations, à achever le développement de

ses médicaments candidats et à atteindre et maintenir sa

rentabilité ; et ces risques sont examinés plus en détail dans la

section intitulée « Risk Factors » du dernier rapport trimestriel

de BeiGene sur le formulaire 10-Q, ainsi que dans les discussions

sur les risques potentiels, les incertitudes et d’autres facteurs

importants dans les dépôts ultérieurs de BeiGene auprès de la

Securities and Exchange Commission des États-Unis. Toutes les

informations contenues dans ce communiqué de presse sont à la date

de ce communiqué de presse, et BeiGene ne s'engage pas à mettre à

jour ces informations, sauf si la loi l'exige.

États consolidés condensés des

résultats (PCGR des États-Unis)

(Montants en milliers USD, à

l'exception des actions, des actions dépositaires américaines

(ADS), par action et par données ADS)

Trimestre clos au

30 septembre

Neuf mois clos au

30 septembre

2024

2023

2024

2023

(non vérifié)

(non vérifié)

Revenus

Revenu des produits, net

$

993,447

$

595,290

$

2,661,511

$

1,559,326

Revenu des collaborations

8,152

186,018

20,906

265,044

Total des revenus

1,001,599

781,308

2,682,417

1,824,370

Coût des ventes - produits

170,462

96,309

433,529

274,088

Bénéfice brut

831,137

684,999

2,248,888

1,550,282

Charges d'exploitation :

R&D

496,179

453,259

1,411,283

1,284,607

Vente, général et administratif

455,223

365,708

1,326,379

1,089,616

Total des charges d'exploitation

951,402

818,967

2,737,662

2,374,223

Perte liée aux opérations

(120,265

)

(133,968

)

(488,774

)

(823,941

)

Produits d'intérêts, nets

10,643

26,649

40,028

57,735

Autres revenus nets

11,318

336,657

1,096

291,142

Revenu (perte) avant impôt sur le

revenu

(98,304

)

229,338

(447,650

)

(475,064

)

Charge d’impôt sur le résultat

23,046

13,925

45,255

39,091

Revenu net (perte nette)

(121,350

)

215,413

(492,905

)

(514,155

)

Bénéfice (perte) par action

De base

(0.09

)

0.16

(0.36

)

(0.38

)

Dilué

(0.09

)

0.15

(0.36

)

(0.38

)

Actions moyennes pondérées en circulation

— de base

1,376,751,873

1,360,716,279

1,361,216,763

1,358,392,470

Actions moyennes pondérées en circulation

— diluées

1,376,751,873

1,390,331,833

1,361,216,763

1,358,392,470

Bénéfice (perte) par action dépositaire

américaine (ADS)

De base

(1.15

)

2.06

(4.71

)

(4.92

)

Dilué

(1.15

)

2.01

(4.71

)

(4.92

)

ADS moyennes pondérées en circulation — de

base

105,903,990

104,670,483

104,708,982

104,491,728

ADS moyennes pondérées en circulation —

diluées

105,903,990

106,948,603

104,708,982

104,491,728

Données condensées non

auditées du bilan consolidé (PCGR des États-Unis)

(en milliers USD)

Au

30 septembre

31 décembre

2024

2023

(non vérifié)

(vérifié)

Actif :

Trésorerie, équivalents de trésorerie et

encaisse affectée

$

2,713,428

$

3,185,984

Comptes débiteurs, nets

569,047

358,027

Stocks

431,676

416,122

Immobilisations corporelles, nettes

1,562,965

1,324,154

Total de l'actif

5,830,860

5,805,275

Passif et capitaux propres :

Comptes créditeurs

307,532

315,111

Charges à payer et autres créditeurs

717,343

693,731

Passif R&D au titre de la

participation aux coûts

187,052

238,666

Dette

1,051,316

885,984

Total du passif

2,394,787

2,267,948

Total des capitaux propres

$

3,436,073

$

3,537,327

États condensés consolidés non

vérifiés des flux de trésorerie (PCGR des États-Unis)

(en milliers USD)

Trimestre clos au

30 septembre

2024

2023

(non vérifié)

Trésorerie, équivalents de trésorerie et

encaisse affectée en début de période

$

2,617,931

$

3,421,574

Encaisse nette fournie par (utilisée dans)

les activités d'exploitation

188,369

(78,150

)

Encaisse nette utilisée dans les activités

d'investissement

(133,882

)

(186,275

)

Encaisse nette fournie par (utilisée dans)

les activités de financement

12,662

(76,782

)

Effet net des variations des taux de

change

28,348

525

Augmentation (diminution) nette de la

trésorerie, des équivalents de trésorerie et de l'encaisse

affectée

95,497

(340,682

)

Trésorerie, équivalents de trésorerie et

encaisse affectée à la fin de la période

$

2,713,428

$

3,080,892

Remarque relative à l'utilisation de mesures financières non

conformes aux PCGR

BeiGene fournit certaines mesures financières non conformes aux

PCGR, y compris les charges d'exploitation ajustées et la perte

d'exploitation ajustée et certains autres postes du compte de

résultat non conformes aux PCGR, dont chacun comprend des

ajustements aux chiffres des PCGR. Ces mesures financières non

conformes aux PCGR visent à fournir des informations

complémentaires sur la performance opérationnelle de BeiGene. Les

ajustements des PCGR de BeiGene excluent, le cas échéant, les

éléments hors trésorerie tels que la rémunération basée sur les

actions, l’amortissement et la dépréciation. Certains autres

éléments spéciaux ou événements importants peuvent également être

inclus périodiquement dans les ajustements non conformes aux PCGR

lorsque leur ampleur est significative au cours des périodes

encourues. BeiGene maintient une politique établie non conforme aux

PCGR qui guide la détermination des coûts qui seront exclus des

mesures financières non conformes aux PCGR et des protocoles,

contrôles et approbation connexes en ce qui concerne l'utilisation

de ces mesures. BeiGene estime que ces mesures financières non

conformes aux PCGR, considérées conjointement avec les chiffres des

PCGR, peuvent améliorer la compréhension globale de la performance

opérationnelle de BeiGene. Les mesures financières non conformes

aux PCGR sont incluses dans le but de fournir aux investisseurs une

compréhension plus complète des résultats et tendances financiers

historiques et attendus de la société et de faciliter les

comparaisons entre les périodes et en ce qui concerne les

informations projetées. En outre, ces mesures financières non

conformes aux PCGR font partie des indicateurs utilisés par la

direction de BeiGene à des fins de planification et de prévision et

pour mesurer la performance de la société. Ces mesures financières

non conformes aux PCGR doivent être considérées en plus des mesures

financières calculées conformément aux PCGR, et non comme un

substitut ou une mesure supérieure à celles-ci. Les mesures

financières non conformes aux PCGR utilisées par la société peuvent

être calculées différemment et, par conséquent, ne pas être

comparables aux mesures financières non conformes aux PCGR

utilisées par d'autres sociétés.

RAPPROCHEMENT DE MESURES

CONFORMES AUX PCGR À DES MESURES NON CONFORMES AUX PCGR

(en milliers USD)

(non vérifié)

Trimestre clos au

Neuf mois clos au

30 septembre

30 septembre

2024

2023

2024

2023

Rapprochement des PCGR et du coût des

ventes ajusté - produits :

Coût des ventes PCGR - produits

$

170,462

$

96,309

$

433,529

$

274,088

Moins : dépréciation

19,589

2,320

24,618

6,680

Moins : amortissement des immobilisations

incorporelles

1,186

981

3,546

2,620

Coût de vente ajusté - produits

$

149,687

$

93,008

$

405,365

$

264,788

Rapprochement des PCGR et de la

recherche-développement ajustée :

R&D PCGR

$

496,179

$

453,259

$

1,411,283

$

1,284,607

Moins : coût des rémunérations en

actions

47,670

44,150

141,121

124,126

Moins : dépréciation

42,964

12,963

76,668

38,904

R&D ajustée

$

405,545

$

396,146

$

1,193,494

$

1,121,577

Rapprochement des PCGR et des données

de vente, générales et administratives ajustées :

Vente, général et administratif PCGR

$

455,223

$

365,708

$

1,326,379

$

1,089,616

Moins : coût des rémunérations en

actions

66,933

51,969

192,890

150,710

Moins : dépréciation

7,475

3,959

16,606

13,990

Moins : amortissement des immobilisations

incorporelles

78

1,287

78

1,662

Vente, général et administratif ajusté

$

380,737

$

308,493

$

1,116,805

$

923,254

Rapprochement des PCGR et des charges

d'exploitation ajustées

Charges d'exploitation PCGR

$

951,402

$

818,967

$

2,737,662

$

2,374,223

Moins : coût des rémunérations en

actions

114,603

96,119

334,011

274,836

Moins : dépréciation

50,439

16,922

93,274

52,894

Moins : amortissement des immobilisations

incorporelles

78

1,287

78

1,662

Charges d'exploitation ajustées

$

786,282

$

704,639

$

2,310,299

$

2,044,831

Rapprochement des PCGR et des produits

(pertes) d'exploitation ajusté(e)s :

Perte d'exploitation PCGR

$

(120,265

)

$

(133,968

)

$

(488,774

)

$

(823,941

)

Plus : coût des rémunérations en

actions

114,603

96,119

334,011

274,836

Plus : dépréciation

70,028

19,242

117,892

59,574

Plus : amortissement des immobilisations

incorporelles

1,264

2,268

3,624

4,282

Revenu (perte) ajusté(e) des

opérations

$

65,630

$

(16,339

)

$

(33,247

)

$

(485,249

)

Le texte du communiqué issu d’une traduction ne doit d’aucune

manière être considéré comme officiel. La seule version du

communiqué qui fasse foi est celle du communiqué dans sa langue

d’origine. La traduction devra toujours être confrontée au texte

source, qui fera jurisprudence.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20241112493678/fr/

Investisseurs Liza Heapes +1 857-302-5663

ir@beigene.com

Médias Kyle Blankenship +1 667-351-5176

media@beigene.com

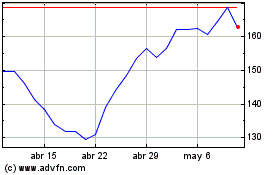

BeiGene (NASDAQ:BGNE)

Gráfica de Acción Histórica

De Oct 2024 a Nov 2024

BeiGene (NASDAQ:BGNE)

Gráfica de Acción Histórica

De Nov 2023 a Nov 2024